Le titre de cet article va peut-être vous sembler étrange si vous n’avez pas encore lu mes articles sur l’immobilier. En effet, je ne crois pas que l’immobilier français va monter dans les prochaines années. Il est même assez probable qu’il baisse. Mais peu importent les prévisions, elles ne doivent pas nous guider dans nos investissements. Alors que la majorité des gens trouve tout à fait normal d’acheter leur résidence principale, on peut même dire que j’ai pris mon temps, en devenant propriétaire à 36 ans. « Enfin » m’a dit un ami.

Le titre de cet article va peut-être vous sembler étrange si vous n’avez pas encore lu mes articles sur l’immobilier. En effet, je ne crois pas que l’immobilier français va monter dans les prochaines années. Il est même assez probable qu’il baisse. Mais peu importent les prévisions, elles ne doivent pas nous guider dans nos investissements. Alors que la majorité des gens trouve tout à fait normal d’acheter leur résidence principale, on peut même dire que j’ai pris mon temps, en devenant propriétaire à 36 ans. « Enfin » m’a dit un ami.

C’est vrai que je n’étais pas pressé de devenir propriétaire.

D’abord parce que je trouve les prix de l’immobilier en France très élevés. Si l’on en croit la thèse de Jacques Friggit dont j’ai parlé ici, nous serions même au début d’un retournement de cycle avec une correction possible d’au moins 30%.

Ensuite, parce que le rendement locatif est très faible, entre 2% et 4%. C’est en tout cas ce qu’on touché mes propriétaires sur les dernières années, à Paris, en Angleterre et à Bordeaux.

La location me permettait donc d’épargner plus car je n’avais pas de crédit à rembourser et d’investir cet argent sur des placements plus rémunérateurs comme l’immobilier aux USA ou les actions.

Et pourtant j’ai acheté ma résidence principale !

C’est en partie un choix par défaut car nous n’avons pas trouvé de location qui correspondait à notre besoin. C’est à dire une grande maison, bien placée (dans le centre de Bordeaux) et en bon état. Aussi bizarre que cela puisse paraître, certains propriétaires préfèrent ne pas louer plutôt que de faire des travaux de rénovations. « Comment ça la cuisine années 70 ne vous plait pas ? Ah non, je ne vais pas changer la moquette sur les murs de la salle de bains ». Donc pour être bien chez soi, la seule solution était d’acheter notre résidence principale.

Je ne crois pas faire un investissement financier proprement dit. Par contre j’ai essayé d’optimiser le financement. Et avec des taux très bas (2,27% sur 19 ans hors assurance) le calcul a été vite fait. J’ai emprunté la totalité du prix du bien avec un apport pour financer les frais de notaire et les travaux. Cela m’a permis de limiter mon apport personnel et d’éviter de vendre mes maisons aux USA et mes actions. J’ai par contre utilisé la totalité de mes livrets et de mon assurance-vie en euros. La contrepartie c’est que ma mensualité est plus élevée que si j’avais fait un apport plus important. J’ai calculé qu’un apport supplémentaire diminuait la mensualité mais qu’il ne me rapportait que 2% environ par an sur 19 ans. Je pense qu’il est tout à fait possible de faire mieux avec mes placements actuels !

Et pourtant j’ai failli ne pas avoir d’accord de prêt. Si vous avez de l’immobilier aux USA comme moi, vous aurez peut-être un premier refus pour l’obtention de votre crédit immobilier. Cela a été mon cas et j’ai du échanger plusieurs courriels avec Boursorama Banque pour débloquer la situation. En fait, Boursorama Banque (et potentiellement d’autres banques) ont mis en place des règles plus strictes pour les contribuables américains. Et cela parce que l’IRS, le fisc américain a édicté une nouvelle réglementation, FACTA, qui vise à contrôler les avoirs bancaires des citoyens américains. Son objectif est de réduire la fraude fiscale des américains résidant à l’étranger. En effet, un américain résident à l’étranger doit payer ses impôts aux USA.

Si votre banque invoque ce dispositif et que vous êtes comme moi de nationalité française et résident fiscal français, je vous indique ce que j’ai répondu pour expliquer ma situation.

Après avoir consulté le dispositif FATCA, il est écrit que sont concernés les US person c’est à dire:

– tout citoyen des États-Unis (notamment une personne née aux États-Unis qui réside en France ou dans un autre pays et qui n8217;a pas renoncé à sa citoyenneté américaine);

– tout résident légal des États-Unis (notamment un titulaire de la carte verte américaine);

– tout résident permanent des États-Unis.

– toute personne passant une période suffisamment longue aux USALe fait d’être détenteur dun bien immobilier aux USA n’est pas nécessaire et suffisant pour que le dispositif FATCA s’applique. Je vous prie donc de reconsidérer la raison de votre refus. Par définition les citoyens français résidant fiscalement en France n’entrent pas dans le champs d’application.

Dans mon cas j’ai du remonter au niveau du médiateur bancaire car le refus des conseillers de clientèle était catégorique. Mais finalement j’ai eu gain de cause.

Difficile de dire si je sortirais gagnant à la vente. De plus, je ne peux pas influer sur les prix de l’immobilier. Par contre il y a un paramètre clé à prendre en compte. C’est la durée pendant laquelle le propriétaire garde son bien. Même si l’immobilier baisse, un propriétaire peut être gagnant s’il est resté suffisamment longtemps dans son bien.

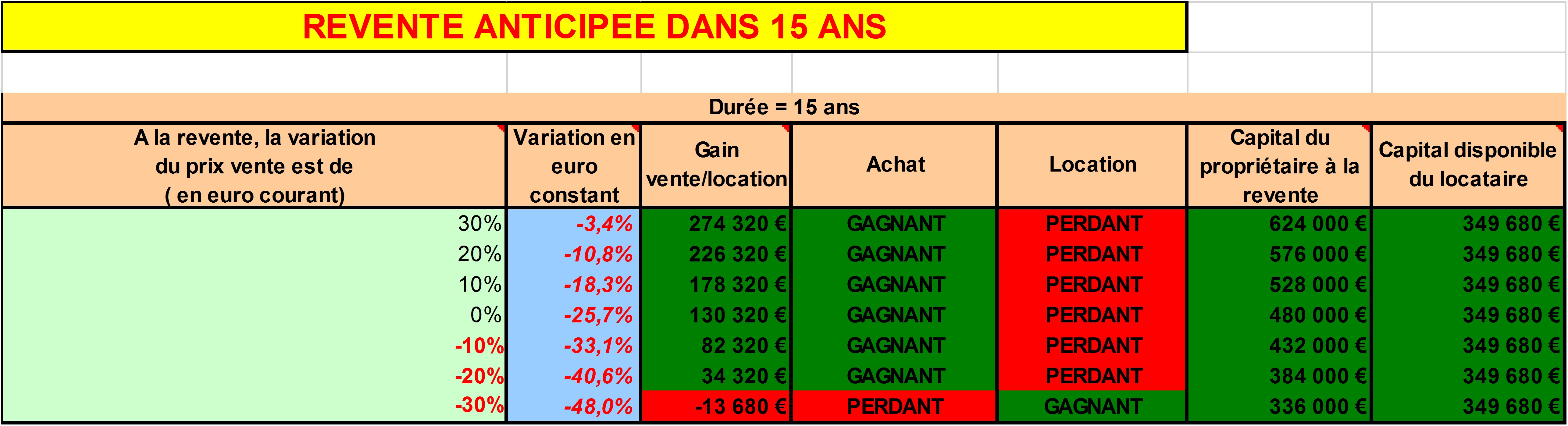

Si je revends mon bien au bout de 15 ans, l’achat est largement gagnant. Il est gagnant si le prix du bien augmente, stagne et même s’il baisse de 40% en euros constant (soit 20% en euros courants)

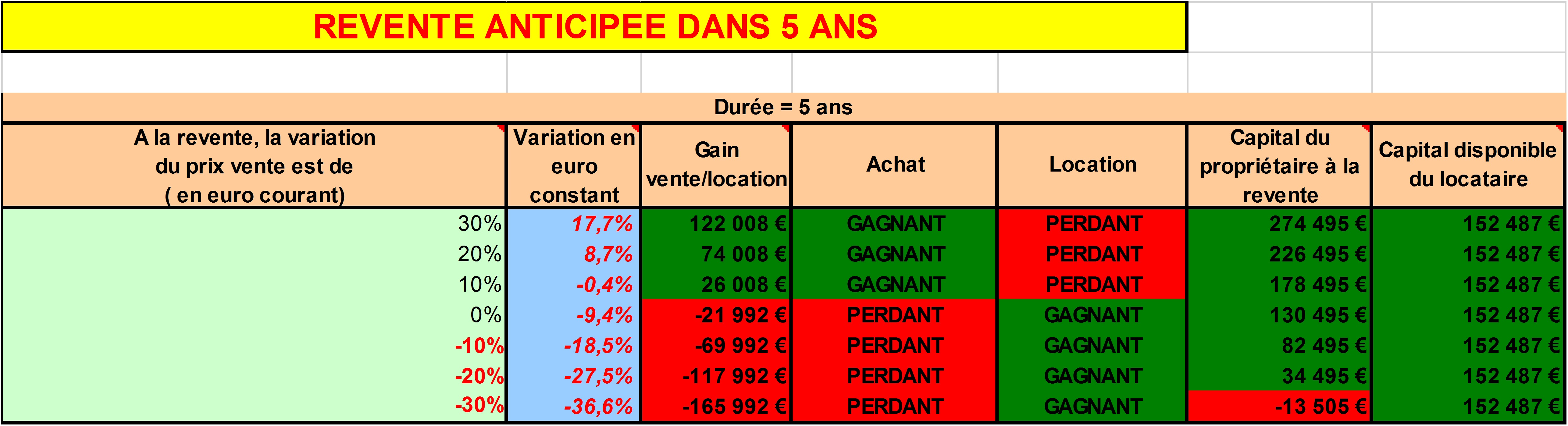

Que se passe-t-il si par contre je revends mon bien au bout de 5 ans? Dans ce cas, je ne serais gagnant que dans le cas ou le bien se sera apprécié de 10% en euros courant ce qui correspond à une stabilité en euros constant.

Il est difficile de baser une décision d’achat sur l’évolution future du prix de revente nul ne peut prédire le prix de revente et donc la rentabilité finale. Par contre si vous savez sur quel horizon de temps vous pensez habiter dans le même bien, alors votre choix est beaucoup plus facile à faire.

Bons investissements

Pour apprendre comment j’ai mis en place ma stratégie d’indépendance financière, inscrivez vous à ma lettre d’information et recevez mon guide gratuit

Certes il est important de réaliser un premier achat immobilier en profitant d’un emprunt avec un taux très bas. Ce sera sans nul doute le bon levier pour vos investissement futurs car chaque bien acheté et ensuite loué va vous permettre de vous constituer un patrimoine. Attention toutefois à respecter certaines règle et ne pas acheter n’importe quoi, n’importe comment et surtout n’importe ou.

N’hésitez pas à vous faire conseiller en la matière.

Je suis bien d’accord ; nul ne peut prédire le prix de revente et la rentabilité ! Je vais donc prendre en considération la quantité de temps que je compte y rester. Je te remercie pour ce conseil.