Dans cet article, je réponds à une question que j’ai reçu mardi dernier, au sujet de l’investissement en bourse « N’es-tu pas inquiet suite aux nombreuses annonces de stagnation/ récession de l’économie mondiale?«

Derrière la simplicité de la question, il y a en fait toute une philosophie d’investissement que des investisseurs intelligents appliquent depuis des années et qui font la différence.

En résumé, non je ne suis pas vraiment inquiet et vous ne devriez pas l’être. Je vais vous expliquer en quoi ne pas être inquiet va vous aider dans la performance de votre portefeuille. Il est d’ailleurs souvent opportun d’être très optimiste.

Historiquement, il y a toujours eu des gens pour expliquer que tout irait mal demain. Peter Lynch, le mythique gérant du fonds Magellan, donnait ainsi cette anecdote savoureuse dans son livre « Et si vous en saviez assez pour gagner en bourse »

» Dans les années 1980, les économistes prévoyaient que l’économie américaine allait souffrir de l’émergence du Japon qui concurrençaient ses entreprises ». Le Japon à cette époque là était en plein boom économique, il y avait des entreprises japonaises qui prenaient très fortement des parts de marchés des entreprises US et ils annonçaient une possible récession.

« En 1990, les mêmes économistes indiquaient que l’économie américaine allait souffrir du krach japonais avec une baisse de la demande des consommateurs japonais »

Comme vous pouvez le voir, il y a toujours des arguments pour être inquiet sur l’économie. Je ne dis pas qu’il n’y aura pas de récession, au contraire, c’est inhérent à l’économie, mais ce que je veux dire c’est que cette peur ou ce que vous entendez dans la presse ne doit pas influencer vos jugements d’investissement.

En fait, la clé pour gagner de l’argent sur le marché actions, c’est de ne pas avoir peur ! Et de ne pas essayer de gagner de l’argent en anticipant les récessions. Toujours en citant Peter Lynch, « Plus d’argent a été perdu par des investisseurs anticipant des corrections boursières qu’il n’en a été perdu dans les corrections boursières elles mêmes »

Une autre anecdote personnelle : en 2010, l’immobilier aux US était au fond de la piscine avec des baisses de prix allant jusqu’à 70%. A tel point que l’opinion américaine voyait l’immobilier comme très risqué et que beaucoup conseillait de louer plutôt que d’acheter. Certaines banques refusaient même de prêter pour acheter de l’immobilier. Mais si vous aviez acheté une maison aux US en 2010, vous auriez pu multiplier la valeur de votre investissement par 3 en USD et par 4 en €.

Si on prends un peu de recul, que voit-on? 2 leviers d’enrichissement incroyables pour les prochaines décennies:

- Un flux d’innovations inégalés. En une génération, nous avons développé internet, le téléphone portable pour ne citer que ces 2 usages qui ont littéralement transformé les habitudes des homos sapiens

- L augmentation de la population mondiale qui va passer de 7 milliards à 10 milliard d’habitants.

Je suis donc assez optimiste. Bien sur ce ne sera pas un long fleuve tranquille. Mais nous serons probablement plus riches dans 10 ans/20 ans.

Je serais inquiet lorsque tout le monde sera optimiste (comme en 1999)

CE QUE J’AI APPRIS – Mes lectures

- Une interview de Robert Shiller, prix Nobel d’économie et inventeur du célèbre CAPE ratio permettant de savoir si les marchés sont sur-évalués ou sous-évalués. C’est quelqu’un que je respecte énormément, car il est à la fois brillant et humble. Il est de l’avis qu’il n’y a pas d’euphorie actuellement sur les marchés et je suis d’accord avec lui.

- Le livre 21 Leçons pour le XXIème siècle de Yuval Noah Harari. J’avais beaucoup aimé Sapiens et ce livre est plus projectif qu’historique. C’est toujours un plaisir de lire l’intelligence de Harari qui permet de prendre du recul sur l’évolution du monde.

PORTEFEUILLE

- Le portefeuille est toujours majoritairement investi (59%) en immobilier US. Je suis propriétaire de 5 maisons. Sur Aout le cash flow est de 1852 USD. Comme on me pose régulièrement la question, je reçois mes loyers nets en dollars sur un compte Bank of America

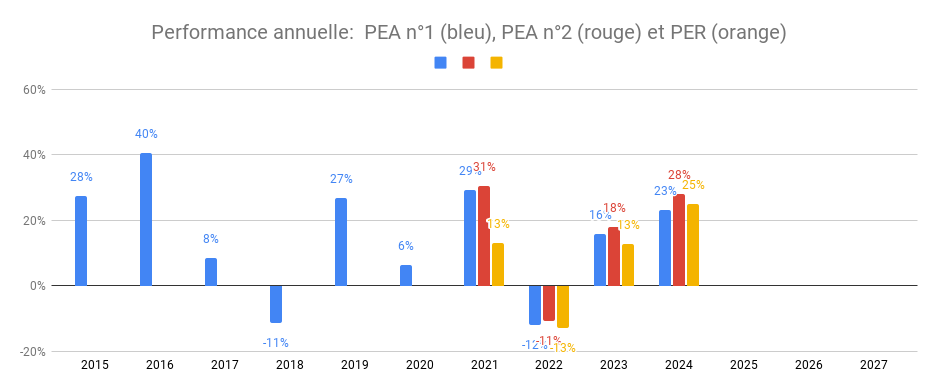

- Les actions sont le 2e poste le plus important (24%), j’applique la stratégie passive d’investissement à long terme. Mon portefeuille est accessible à tous les membres de la formation PEA

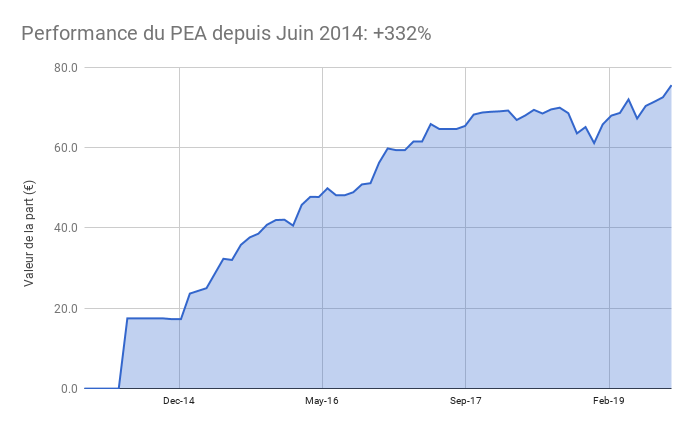

- Le PEA progresse de 4,2% sur le mois soit une progression de 332% depuis juin 2014, soit une performance annualisée de 32%

- J’ai de nouveau renforcé le tracker SP 500 au début du mois.

- Le cash disponible est de 7%

- Les obligations représentent 1% de mon patrimoine, dans mon Plan d’Epargne Entreprise

- L’or et l’argent représentent 9% de mon patrimoine. Je détiens l’or et l’argent via les sites aucoffre.com et goldmoney.com.

PROCHAINES ÉTAPES

- Vous êtes nombreux à m’écrire en m’expliquant être passé à l’action suite à la lecture du blog. Mais je constate que malheureusement, certains laissent beaucoup d’argent sur la table voire en perdent. Le diable est dans les détails. Investir en bourse, c’est bien mais si vous passez pas une assurance-vie chargées en frais et sur des supports peu performants, vous n’utilisez pas votre potentiel d’enrichissement. De même, vous êtes plusieurs à avoir découvert l’investissement immobilier aux USA mais certains ont eu des déconvenues en investissant avec des gestionnaires peu scrupuleux. La MISE EN OEUVRE est la clé du succès

- Dites moi, si je peux vous aidez à bien appliquer vos investissements , que cela soit de la bourse, de l’immobilier. Investir est simple mais ce n’est pas facile comme disait Warren Buffett

Pour apprendre comment j’ai mis en place ma stratégie d’indépendance financière, inscrivez vous à ma lettre d’information et recevez mon guide gratuit