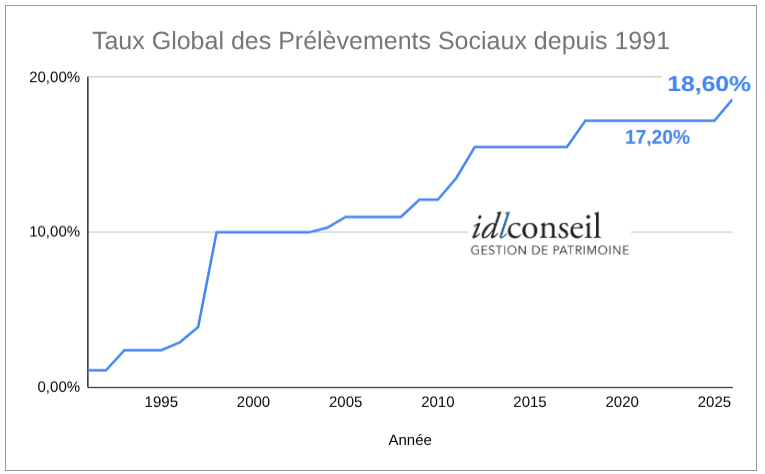

J’ai eu l’occasion d’échanger avec des lecteurs sur les produits de défiscalisation et je vais vous dire ce que j’en pense. Vous verrez peu de mise en avant des produits de défiscalisation sur ce blog. Pourquoi ? Parce que selon moi les produits de défiscalisation sont rarement intéressants pour l’investisseur particulier. Tout en étant particulièrement rentables pour l’Etat, les promoteurs immobiliers et les vendeurs de ces produits de défiscalisation.

L’un de vous me demandait s’il était intéressant d’investir en loi Pinel alors que la loi va bientôt changer. Un seul mot d’ordre: prudence. Ce que je peux vous garantir, c’est qu’il est très probable que ces produits de défiscalisation continuent d’exister pour les prochaines années. Les noms changent, au gré des ministres (Robien, Duflot, Pinel,…) mais le principe reste le même.

- L’état récupère la TVA

- Les promoteurs du chiffre d’affaires et de la marge

- Les vendeurs engrangent de juteuses commissions

Le particulier peut y trouver intérêt dans certains cas mais il faut bien regarder à la loupe ce que l’on achète... Si je venais à trouver un programme intéressant, j’en parlerais avec plaisir sur le blog. Mais le plus souvent, je dirais que les opérations profitent plus à l’Etat, aux promoteurs et aux vendeurs qu’à l’investisseur particulier.

Voici donc le reporting mensuel de mes investissements avec les faits marquants du mois, la performance du portefeuille et ce que j’ai appris.

FAITS MARQUANTS D OCTOBRE 2015

- Quelques arbitrages au sein du portefeuille. J’ai pris ma plus-value sur l’une des actions analysées par l’Investisseur Français. 53% en 2 ans avant impôt.

- Pour optimiser la fiscalité je continue le transfert des mes actions éligibles au PEA depuis mon compte-titres. J’ai également ouvert 2 nouvelles positions sur le PEA. Si vous n’avez pas de PEA, je vous inviter à en ouvrir un dès aujourd’hui. 100 euros suffisent et c’est l’un des meilleures choses que vous pouvez faire aujourd’hui ! Alors faites le 🙂 Ce n’est pas plus compliqué que d’ouvrir un livret A.

- Le sucre voit son cours progresser de 50% en 2 mois. Après un point bas fin aout à 10c, il côte 15c mais reste sous son coût de production

PORTEFEUILLE

- Le portefeuille est toujours majoritairement investi (50%) en immobilier US. Je suis propriétaire de 5 maisons. Ce mois-ci, mes maisons ont généré une perte de 1666 $. Encore des dépenses de maintenance sur une de mes maisons à Atlanta et le paiement des taxes locales

- Les actions sont le 2e poste le plus important (31%). J’investi dans la valeur en suivant les excellentes analyses de l’Investisseur Français. Au global, mon portefeuille progresse de 4% ce mois et progresse de 32% depuis janvier 2014

- Le compte-titre Fortuneo est stable ce mois-ci. La progression cumulée depuis janvier 2014 est de 10%

- Le PEA progresse de 6% ce mois-ci. La progression cumulée depuis juin 2014 est de 133%

- Le compte-titre Interactive Brokers ouvert en mai (principalement investi en titres américains dont SHLD) progresse de 6%

- Le cash disponible diminue pour financer la suite des travaux de ma résidence principale (9%)

- L’or et l’argent représentent 9% de mon patrimoine. Je détiens l’or et l’argent via les sites aucoffre.com et goldmoney.com.

CE QUE J AI APPRIS

- Patience et longueur de temps. Après avoir atteint un plancher tout à fait désespérant à 10c, le sucre a repris 50% en seulement 2 mois. Bien que ma position soit symbolique et me permette d’être totalement détaché du cours, cette poussée de volatilité rappelle qu’en bourse tout est possible. Monsieur le Marché est un être étrange comme me disait Jim Rogers. Il est capable d’envoyer des cours par le fond pour remonter tout aussi vite. Cela veut dire qu’en tant qu’investisseur individuel nous devons guetter les opportunités et nous montrer patient. Si la thèse d’investissement est juste, la baisse des cours est une opportunité pour se renforcer. Et vice-versa.

- La futur est imprévisible. Méfiez vous donc des prévisionnistes. L’un de mes lecteurs me disait qu’un « conseiller » lui avait prédit que le dollar et l’euro pourrait atteindre la parité. La vérité, la vraie c’est que personne n’en sait. Le cours de l’euro dollar est le résultat de la décision d’achats et ventes de millions de personnes. Nul ne sait quel sera ce cours ! Prenez donc vos décisions en fonction de cette incertitude et pas de prévisions. Comme disait Warren Buffett: les prévisions ne vous apprennent rien sur l’avenir mais beaucoup sur ceux qui les font.

PROCHAINES ETAPES

- Je vous parlais le mois dernier des minières comme Glencore qui avaient très fortement corrigés. Et bien je n’ai pas investi faute de temps pour analyser la société. En 1 mois, une remontée de 50% du cours a succédé au plongeon. J’ai manqué de réactivité pour profiter de l’opportunité, tant pis pour moi 🙂

- Octobre a été chargé d’un point de vue personnel avec la suite des travaux dans notre résidence principale donc pas de nouvelles vidéos Youtube et moins d’articles ce mois-ci. Pour me rattraper, je vous concocte un programme sympathique pour finir l’année. Au menu, comment construire son portefeuille et un placement immobilier avec une rentabilité à 2 chiffres en zone euros ! A suivre

Pour apprendre comment j’ai mis en place ma stratégie d’indépendance financière, inscrivez vous à ma lettre d’information et recevez mon guide gratuit

8 réponses

Voilà un article plein de bon sens auquel j’adhère complètement ayant moi même après avoir étudié plusieurs propositions de défiscalisation décidé de monter le produit directement avec le notaire. en 2 mots au lieu d’acheter une Girardin (en 2005) via les canaux de distribution classique j’ai acheté en direct auprès d’un promoteur un bien qui allait a l’encontre du profil d’appartement vendu par les « conseillers en gestion de patrimoine » (des vendeurs de produits en fait). j’ai acheté en centre ville, dans la capitale de l’ile de la réunion (st Denis), un bien avec parking, piscine et des équipements luxueux: résultat non seulement j’ai tres bien loué (a un fonctionnaire) mais j’ai revendu avec une plus value. l’objectif était de faire une bonne opération immobilière, pas une défiscalisation (et pourtant j’ai bien bénéficié de l’avantage fiscal).

moralité IL NE FAUT PAS INVESTIR pour ne pas payer d’impots, il faut BIEN INVESTIR sur un produit rentable quitte a payer des impôts.

j’ai réitéré la chose en faisant comme Tanguy l’auteur de ce blog, en investissant aux USA dans de l’immobilier locatif, et là encore l’objectif c’est avant tout des fondamentaux saints. la surprise de cet investissement? c’est que c’est mieux qu’une defisc, car on ne paie pas d’impôts en Fr sur ses rendements locatifs le pdg de barnes explique ça tres bien ici: https://www.youtube.com/watch?v=6OCL0v4CE8g

bons investissements à tous !

Bonjour

c’est plus que vrai.Les seuls à être sûr de gagner de l’argent sont ceux qui commercialisent les produits avec très souvent de très forte marges (ou commissions). J’ai moi aussi fait comme Tanguy (en investissant aux US) avant de connaitre son site et il est clair que plutôt que de baisser ses impôts il vaut mieux augmenter ses revenus avec des produits moins fiscalisés et plus rentables que ceux qui sont vendus avec uniquement comme carotte l’avantage fiscale qui dans notre pays malheureusement à souvent tendance à changer en cours de route, voir dans certains cas, de manière rétro active !!!

Olivier

Bonjour Tanguy, je compte ouvir un Pea, mais je ne sais dans quel établissement le faire.?

Merci pour le travail.

Ludo

Bonsoir Ludovic,

Je te conseille d ouvrir ton PEA dans une banque en ligne. Pour réduire les frais.

Je suis chez Fortuneo par exemple et j en suis très content.

Ok merci c’est note

Ludovic,

si vous ouvrez un compte chez Fortuneo, vous pouvez bénéficier d’une prime de parrainage en indiquant le code 12425636

Bonne journée

Tanguy

Bonjour Tanguy,

Peux tu nous dire quelle est la rentabilité annuelle de tes maisons aux EU et ou as tu la meiileure rentabilité alabama, floride ou georgie ?, est ce que tu es globalement satisfait de ces investissements avec le recul que tu as ?.

Bonne journée,

Matthieu

Bonjour Matthieu,

cela vaudrait surement un article à lui tout seul.

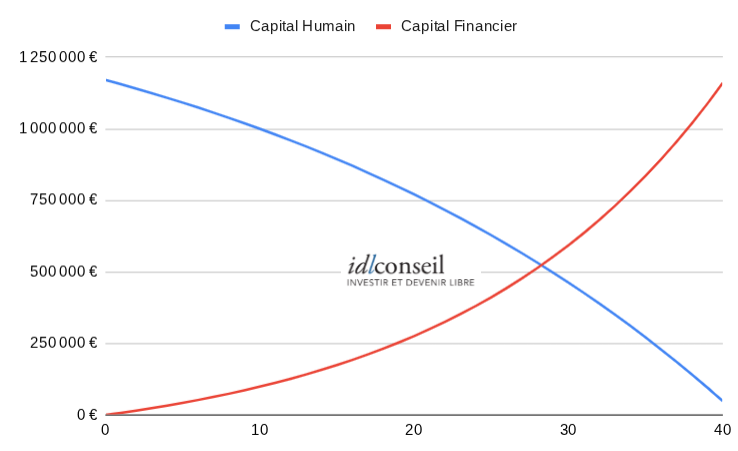

Dans l’ensemble, je suis très satisfait car mes maisons me rapportent de l’argent de trois façons

– la hausse des prix de l’immobilier depuis 2011 (et qui continue) entre 30% et 100% sur mes 5 biens

– la hausse du dollar de 30% depuis 3 ans

– la rentabilité locative. Elle est variable selon les années et les maisons.

Sur Tampa je tourne autour de 10% sur 2015 et 2014. Alors que j’étais à 7,5% sur 2012 et 2013

Su l’Alabama, aussi entre 10% et 7%

Sur Atlanta, c’est un peu différent. Après avoir démarré sur les chapeaux de roue à 12,6% en 2013, puis 11% en 2014 je vais être en négatif sur 2015 en raison des très nombreux travaux dont j’ai parlé dans le reporting (dont la réfection totale de la toiture). Forcément cela impacte la rentabilité même si in fine la valeur du bien augmente. J’estime donc que ce calcul reste donc conservateur et n’inclue pas la revalorisation du ben sur les travaux.

C’est donc assez imparfait comme calcul mais j’espère que cela te donne un ordre de grandeur.

Ce qui est sur c’est que le fait d’avoir plusieurs maisons permet de lisser les (inévitables) problèmes de location.

Donc oui pour conclure je suis content et c’est pour cela que j’avais prévu de garder toutes mes maisons en 2015 (cf mon article comment placer son argent en 2015). Ce qui sera intéressant, cela sera de calculer le TRI réel de l’opération à la revente. Je pense qu’il sera (largement) au-dessus de 10% mais nous verrons bien à ce moment là.

Et dans les avantages, n’oublions pas l’absence de double imposition qui est loin d’être négligeable.