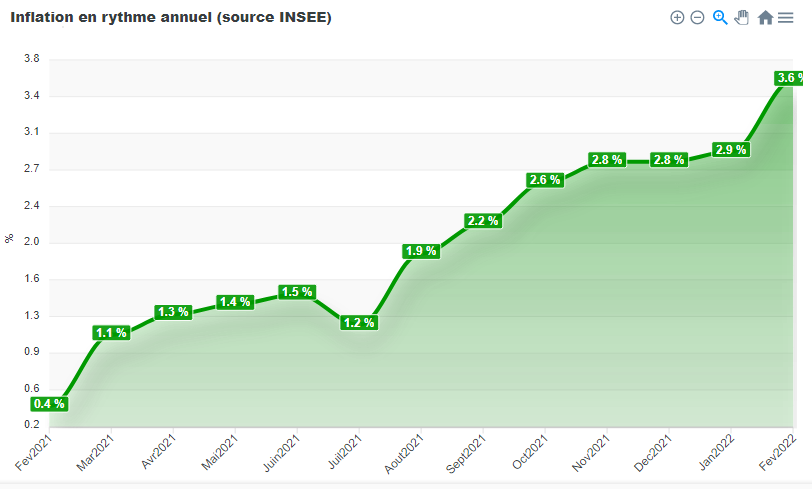

1. Un retour avéré de l’inflation

Vous avez sans doute constaté la hausse des prix dans votre budget récemment. La situation actuelle avec la guerre en Ukraine a accéléré la flambée de plusieurs matières premières comme le gaz et le pétrole mais également le blé. Alors que les tensions inflationnistes étaient déjà fortes lors du rebond économique Post-Covid.

Un phénomène inédit pour les plus jeunes, car l’inflation était devenue très faible en Europe depuis les années 1980.

Certes les forces déflationnistes existent encore : mondialisation, augmentation de la main d’œuvre mondiale, productivité…, Mais elles ne sont clairement plus assez fortes pour contrebalancer les forces inflationnistes : progression du crédit, en particulier immobilier, reprise économique, baisse du chômage.

Hors ce retour de l’inflation ne doit pas vous laisser sans réponse. Car les placements ne sont pas égaux face à l’inflation: certains sont perdants et d’autres gagnants.

2. Les placements perdants face à l’inflation

Comment un placement sans risque peut il vous faire perdre de l’argent.

Paradoxal, mais simple. Si le taux de rendement est inférieur au taux d’inflation, vous perdez de l’argent. Avec une inflation à 4.5% en Mars 2022, le rendement réel du livret A est de 1% – 4.5% = -3.5%

Actuellement le taux réel du livret A est donc largement négatif à -4.5%. Alors certes il faudra bien-sûr voir si la tendance se poursuit sur un an, mais la tendance est largement à la hausse !

Actuellement le taux réel du livret A est donc largement négatif à -4.5%. Alors certes il faudra bien-sûr voir si la tendance se poursuit sur un an, mais la tendance est largement à la hausse !

Si vous avez des liquidités sur votre compte bancaire, c’est évidemment pire. Vos liquidités perdent 4.5% en rythme annuel ! Un chiffre peut-être sous-estimé car le taux est de 9% en moyenne en zone euro !

Même le fond euro d’assurance-vie est à rendement réel négatif. ! Les principales assurances-vie en euro proposent entre 1% et 2% maximum.

3. Protéger son patrimoine

Le patrimoine des français est principalement composé d’immobilier, d’assurance-vie, et malheureusement de peu d’actions qui pourtant protègent efficacement de l’inflation (cf. mes explications plus bas).

Mais revenons à l’assurance vie en euros qui, nous l’avons vu, est mal protégée. Nous risquons de voir, si l’inflation se prolonge, un vent de panique sur l’obligataire à la recherche d’une protection contre l’inflation.

L’immobilier pourrait d’ailleurs bien en profiter vu l’appétit des français pour la pierre d’autant qu’il est finançable à crédit.

4. S’endetter en période d’inflation

Si l’inflation rogne le pouvoir d’achat et l’épargne, la bonne nouvelle, c’est qu’elle réduit également les dettes. En effet, la majorité des emprunts immobiliers en France sont à taux fixes. Cela signifie que votre mensualité est fixe et ne dépend pas de l’inflation. Mais lorsque l’inflation réelle est forte, l’argent que vous remboursez à la banque vaut moins en valeur réel.

Il est donc rationnel de s’endetter dans ce contexte. Personnellement c’est ce que j’ai fait en achetant 2 appartements à crédit en 2021. Néanmoins, l’opportunité dépendra du profil de chacun et de sa capacité à rembourser.

Attention toutefois, tous les placements immobiliers ne se valent pas. Il faut en effet fuir les biens immobiliers dont la réglementation bloque les loyers. Au delà du cas emblématique de Paris, c‘est le cas de plusieurs villes en France. Certes, aujourd’hui la réglementation n’est pas strictement appliquée mais le contexte inflationniste fera sûrement pression pour renforcer ce dispositif et protéger les foyers les plus défavorisés.

A l’inverse, aux USA les loyers ne sont pas plafonnés. La hausse de l’immobilier y est forte et réagit pleinement à la force actuelle de l’économie.

A l’inverse, aux USA les loyers ne sont pas plafonnés. La hausse de l’immobilier y est forte et réagit pleinement à la force actuelle de l’économie.

5. Diversifier avec la bourse

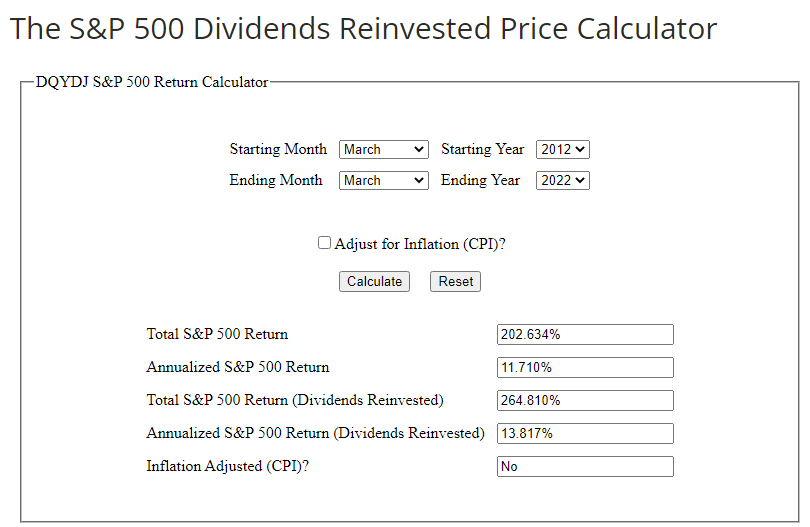

Si les placements obligataires sont pénalisés par l’inflation (à l’exception des obligations indexés sur l’inflation), l’histoire montre que les actions résistent mieux à l’inflation.

En effet, en période d’inflation, les entreprises qui le peuvent augmentent leurs prix et conservent leurs marges. Les actionnaires ne voient donc pas le rendement baisser.

Certes, la décennie de taux bas a permis une hausse spectaculaire des marchés actions. Le SP 500 dividendes réinvestis à ainsi retourné 13.7% par an depuis 10 ans !

Historiquement les périodes d’inflation ne sont pas très favorables aux actions même si, comme nous l’avons vu, elle soulage les entreprises endettées.

Néanmoins, au pays des aveugles les borgnes sont rois. Et les actions font beaucoup mieux que les obligations / monétaires sur les périodes de temps longues, y compris avec de l’inflation.

Si vous avez de l’argent qui dort sur votre compte bancaire ou votre livret, c’est à vous d’agir ! Vous pouvez recevoir ici

4 vidéos gratuites qui vont vous expliquer les bases de l’investissement passif en bourse !

4 vidéos gratuites qui vont vous expliquer les bases de l’investissement passif en bourse !

CE QUE J’AI APPRIS – Mes lectures

-

Un tweet du gérant Bill Ackman pour qui nous sommes entrés dans la 3e guerre mondiale. La Chine pourrait se poser en médiateur et permettre d’arrêter le conflit. L’Occident doit bloquer Poutine et ne pas défendre que les pays membres de l’Otan.

-

Un livre clair et concis pour comprendre la politique étrangère de la France, qui remet en perspective son évolution historique. Intéressant dans le contexte actuel !

-

Je suis en train de lire Un continent derrière Poutine ? de Anne Niva.L’auteur qui a habité 10 ans en Russie fait le portrait d’habitants russe d’Europe et d’Asie. On comprend mieux leur attitude et ce qu’ils trouvent de bien chez Poutine qui leur a apporté la stabilité après les années Eltsine et le choc de la chute de l’URSS. Pourtant plusieurs personnes semblent le soutenir par défaut, par crainte du retour du chaos.Ce livre a le mérite de trancher avec notre regard occidental: non les russes n’ont pas forcément une bonne image du modèle démocratique occidental et ne cherchent pas à renverser Poutine. Bien sur ce livre a été écrit avant la guerre en Ukraine, cela peut donc changer. Mais écrit après l’annexion en Crimée dont les Russes interrogés dans ce livre remercient Poutine de l’avoir fait.

-

Une vidéo pertinente pour comprendre la tendance du marché immobilier. Alors qu’au niveau national, le nombre d’acheteur net diminue du fait du vieillissement de la population, c’est la concentration des flux des actifs qui a porté (et porte) la croissance des prix de l’immobilier dans les grandes villes. Et la pression à la baisse dans les zones moins attractives.

-

La lettre du CEO de Blackrock. La meilleure opportunité de notre temps sera l investissement dans la décarbonisation de notre économie !

-

Un livre passionnant sur le patrimoine des français. Le grand retour de la terre dans les patrimoines décrit à juste titre les Francais à juste titre comme riches en patrimoine immobilier et foncier. Et propose une refonte de la fiscalité française plus efficace en instaurant une taxe sur la terre urbaine permettant de réduire significativement les impôts de production et de rendre la France plus compétitive;

-

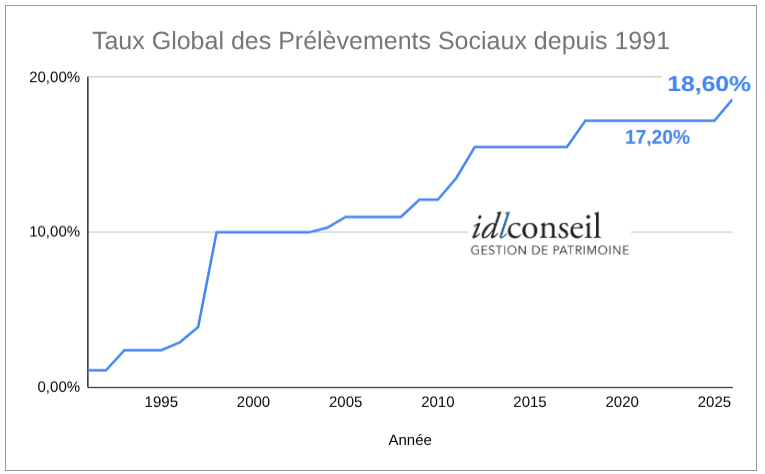

Un livre sur les Gilets Jaunes, écrit par un sociologue qui est allé sur les rond point et nous livre une analyse précise. Selon lui, le ressentiment lié à la hausse du cout de l’essence s’ajoutait à un contexte plus ancien: hausse de la fiscalité sur les budgets populaires (tabac), durcissement du contrôle technique (groupe roulant + que la moyenne et un nombre et un âge de véhicules au dessus de la moyenne), réduction de la vitesse de 90km à 80km (perçu comme une intrusion) et réduction des impôts sur les plus riches (réforme IFI / ISF) sans oublier la réduction des services publics en zones rurales / périphériques et la hausse de la CSG.Finalement en lisant ce livre, je me suis dit que les conditions était réunies pour un acte II des gilets jaunes avec la hausse actuelle du cout de la vie !Eclairant !

PORTEFEUILLE – Mars 2022

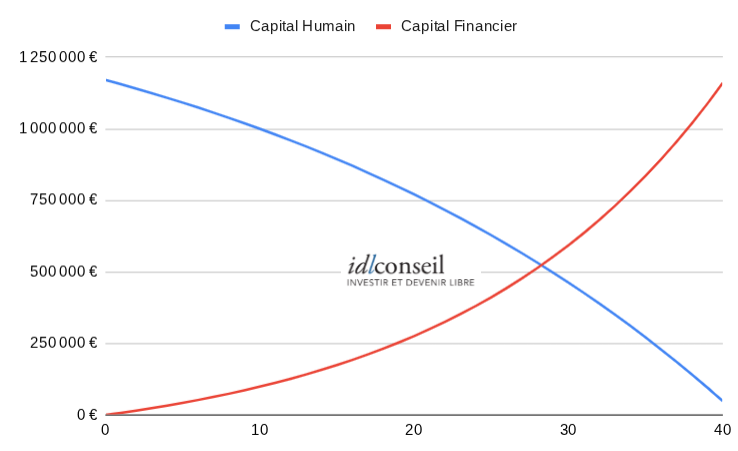

- Les actions sont le poste le plus important à 56%. J’applique la stratégie passive d’investissement à long terme. Mon portefeuille est accessible à tous les membres de la formation PEA.

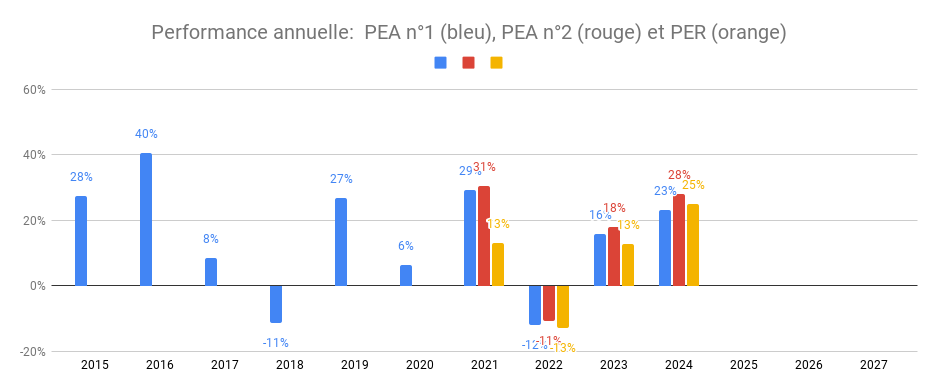

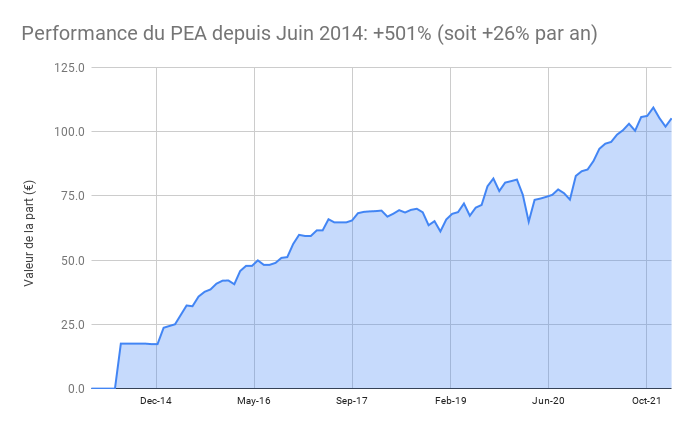

- Le PEA Fortuneo progresse de 3,2% ce mois-ci soit une progression de 501% depuis juin 2014, soit une performance annualisée de 26%.

Le PEA compense donc les pertes du mois précédent.

PEA au plafond, pas d’opérations ce mois ci hormis la collecte du dividende trimestrielle du tracker Vanguard Europ

- Le PEA Fortuneo progresse de 3,2% ce mois-ci soit une progression de 501% depuis juin 2014, soit une performance annualisée de 26%.

- Le PEA Bourse Direct progresse de 4,9% ce mois-ci soit une progression de 57% depuis mars 2020, soit une performance annualisée de 24%. J’ai renforcé le tracker Amundi CW8

- Le portefeuille est toujours investi (32%) en immobilier US, en hausse suite à la revalorisation des prix immobiliers. L’immobilier aux USA continue sa forte hausse tant sur les prix que sur les loyers qui ne sont pas bloqués comme dans certaines villes de France. Je suis propriétaire de 3 maisons, après la vente de 2 maisons en 2020. Sur ce mois, le cash flow net est de 728€. Comme on me pose régulièrement la question, je reçois mes loyers nets en dollars sur un compte Bank of America.

- Je détiens également depuis cette année 2 appartements à Bordeaux que je vais exploiter en LMNP Ces achats ont été financés essentiellement à crédit, ils sont donc comptabilisés pour l’instant à 0 dans mon patrimoine net.

- Les obligations représentent 2% de mon patrimoine, en forte baisse suite au remboursement de mon prêt immobilier aux USA (j’ai prêté à un promoteur immobilier)

- Mon Plan d’Epargne Entreprise.

- Un contrat de prêt immobilier aux USA à 7% qui me verse des intérêts tous les mois (inclus dans le cash flow net des USA ci-dessus). Ce mois-ci mon contrat vient d’être remboursé, je vais potentiellement réinvestir sur un nouveau projet !

- Une assurance-vie Nalo investie comme épargne de précaution (rendement moyen de 2% net) sur laquelle j’ai placé en attente le remboursement de mon contrat de prêt avec Homes of England. Il s’agissait d’un contrat de prêt court terme (8 mois) à 6% avec la société Homes of England. Il est toujours possible de souscrire. Si vous souhaitez être mis en relation avec eux, vous pouvez laisser vos coordonnées ici pour être recontacté.

- Le cash disponible est de 10% en forte hausse. Le financement de travaux dans ma RP se faisant à présent sur une ligne de crédit travaux à 0.9% sur 15 ans, je prévois donc de réinvestir ce cash. Les travaux de ma cave avance: l’électricité et le placo sont en cours de finalisation. Il reste à présent la peinture, le sol, la pose des dernières menuiseries ainsi.

- L’or et l’argent représentent 0,1% de mon patrimoine. Je détiens l’or et l’argent via les sites aucoffre.com et goldmoney.com.