Récemment installé à Bordeaux, je me pose la question d’acheter ou pas notre résidence principale. Ce qui me donne l’occasion de partager avec vous mon point de vue sur l’immobilier en France comme investissement.

Récemment installé à Bordeaux, je me pose la question d’acheter ou pas notre résidence principale. Ce qui me donne l’occasion de partager avec vous mon point de vue sur l’immobilier en France comme investissement.

Tout d’abord, pour être transparent, et au risque de vous surprendre, je ne suis pas très enthousiaste sur l’achat immobilier en France. C’est d’ailleurs parce que je trouvais les prix de l’immobilier trop élevés en 2010 que j’ai commencé à investir dans l’immobilier aux Etats-Unis. Et pour l’instant, on ne peut pas dire que la situation ait beaucoup bougé, les prix semblent être restés relativement stables (avec des variations selon les régions). A Paris, où j’habitais en 2010, entre louer ou acheter, le choix s’est rapidement porté sur la location, surtout avec le besoin de m2 pour loger la famille. A l’époque, je louais un 3 pièces de 70m2 dans le 15e arrondissement dont la valeur à la vente devait valoir 700 000 euros, donc largement hors de portée financièrement avec mon seul salaire.

Mais à 35 ans, après plus de dix ans en location, je me repose la question. Il y a quand même des inconvénients à être locataire. D’abord vous dépendez de votre propriétaire pour les travaux de réparations et d’amélioration. Par exemple, si vous voulez des doubles vitrages mais que votre propriétaire trouve cela trop cher, c’est tant pis pour vous. Si vous voulez réaménager l’intérieur, par exemple casser une cloison pour faire une cuisine américaine, et bien ce n’est pas possible non plus. Bref, ce n’est pas toujours facile de se sentir vraiment chez soi…

Donc je regarde de plus près le marché immobilier à Bordeaux, plus accessible qu’à Paris. Pour une belle maison dans un quartier central, près d’un espace vert, il faut compter 600,000 euros (frais de notaire inclus). Pour savoir si cela en vaut la chandelle, j’ai simulé deux cas: que se passe-t-il si je reste locataire? et si j’achète? J’ai utilisé ce simulateur pratique bien que non exhaustif. Si vous êtes en ce moment en train d’hésiter entre acheter ou louer, je vous le recommande, cela ne prend que quelques minutes.

Premier cas: j’achète !

Pour une maison similaire à celle que j’habite (110 m2, petit jardin, 4 chambres, quartier agréable) il faut compter un budget de 600,000 euros (hors coût du crédit). Si j’emprunte 400,000 euros avec un taux fixe, de 3.2% sur 20 ans, que je complète avec un un apport de 200,000 euros et que la maison se valorise de 2% par an j »aurais à l’échéance du crédit une maison valant 832,000 euros.

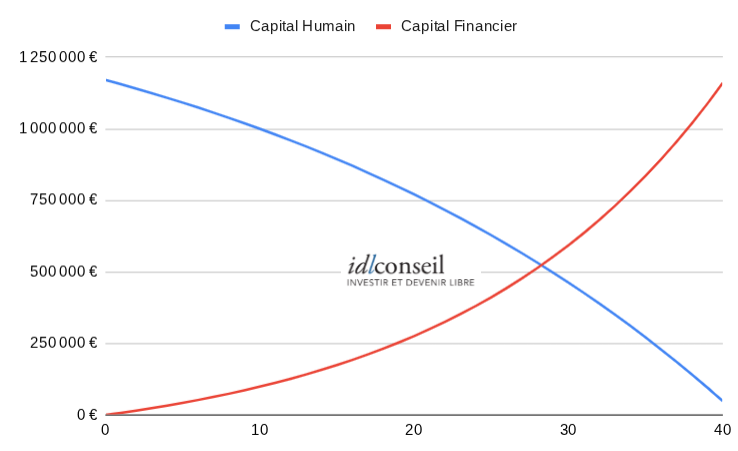

Deuxième cas: je continue à louer

Si je reste dans ma maison actuelle ou que je déménage en restant sur le même loyer de 1580 euros, que ce loyer augmente de 2% par an, j »aurais dépensé 460.678 euros sur 20 ans. Par contre, en considérant que je peux placer à 6% par an le capital constitué de l’apport personnel et l’écart entre la mensualité du crédit et du loyer, j’arrive à un patrimoine financier de 827,000 euros.

J’en tire trois enseignements:

1. Acheter n’est pas forcément le meilleur calcul comme je l’entends souvent autour de moi.

Bien sur, le calcul repose sur des hypothèses et il est bien impossible de prévoir ce qui peut se passer dans les 20 prochaines années surtout concernant l’évolution des prix de l’immobilier. Avec des hypothèses qui me paraissent réalistes, on arrive cependant sur les mêmes ordres de grandeur entre la location et l’achat. Et pourtant si vous écoutez les médias, les sites internet sur les conseils financiers, les banques: tout le monde est unanime: « le meilleur investissement c’est votre résidence principale ».

Hors si l’évolution du prix de l’immobilier est négative, alors la simulation devient sans contestation à l’avantage de la location. Vous avez peut-être entendu que « les prix de l’immobilier ça ne baisse pas » mais je peux vous garantir qu’une baisse significative a eu lieu en France dans les années 1990 et plus récemment aux USA entre 2007 et 2010.

En fait je pense qu’acheter sa résidence peut tout à fait être un excellent investissement. Mais tout dépend de son rendement locatif. S’il est supérieur au taux d’intérêt de l’emprunt, vous avez des chances de faire une bonne affaire. Mais s’il est égal ou inférieur, c’est plus dur.

2. La deuxième conclusion, c’est qu’il y a une grande sensibilité de l’ensemble des paramètres de la simulation:

– l’évolution du prix de l’immobilier

– les taux d’intérêts

– le rendement de l’épargne.

Il sera intéressant d’acheter si les prix continuent à augmenter dans le futur. Hors pour que les prix augmentent, il faut que les ménagent continuent à s’endetter de plus en plus, que les taux d’intérêts continuent à baisser et que le rendement de l’épargne baisse.

Et vice versa.

3. L’opportunité de gain est faible et le risque est élevé car le cycle immobilier peut se retourner.

D’abord il est tout à fait possible que les taux d’intérêts remontent. C’est ce que disait Jim Rogers dans l’interview que je faisais de lui en début d’année. Selon lui les taux ont même déja commencé à remonter. C’est effectivement le cas du taux d’intérêt à 10 ans américain.

Ensuite, l’investissement locatif en France est certes présenté comme la meilleure solution pour la retraite des français mais objectivement ce n’est pas le cas. Récemment j’ai entendu l’histoire d’un investisseur ayant acheté une maison pour la louer mais qui est tombé sur un locataire ne payant pas depuis 3 ans. Résultat, la banque menace de saisir la maison car le propriétaire ne peut plus payer son crédit (il comptait sur le locataire). Au-delà de ce cas particulier (mais réel), les rendements locatifs sont très faibles de l’ordre de 3% brut (soit 2% net). Beaucoup de placements font beaucoup mieux. L’immobilier aux USA est un exemple bien sûr. Mais il y a aussi certaines actions décotées.

Dans mon cas, acheter une maison à Bordeaux, qui rapporte du 3% brut, avec des frais de notaire de 7%, une perspective de hausse limitée mais une possibilité de forte baisse car j’achète en haut du cycle, ne paraît pas être un bon investissement.

Mais comme disait Jim Rogers, si la maison vous plait et si vous voulez acheter, allez y. Et il y de jolies maisons à Bordeaux. Il est possible que l’on achète tout de même notre résidence principale même si ce n’est objectivement pas un bon investissement.

A suivre donc.

Dans le prochain article, je reviens sur l’analyse de Jacques Friggit sur les raisons de la hausse fantastique de l’immobilier depuis 2000 et ses conclusions sur la suite du cycle de l’immobilier (et pourquoi il n’y a pas eu de bulle immobilière en Allemagne).

Bons investissements

11 réponses

Je suis curieux de connaitre le placement sur lequel vous obtenez du 6% par an garanti!? Car pour y investir les 200k d’apport et le delta mensualite/loyer, vous avez du choisir un placement avec capital garanti?

Bonjour Thomas,

Je ne suis pas fan des placements à capital garanti. La performance de ces placements est rarement bonne. De plus le capital est souvent bloqué sur une durée longue ce qui empêche de profitez des opportunités lorsqu’elles se présentent. J’ai déjà testé un placement à 6% sur 4 ans mais si aujourd’hui c était à refaire j investirais sur des opportunités plus intéressantes: actions décotées, immobilier USA,…

Bonjour Tanguy : oui mais Bordeaux est une ville magnifique. Il aurait fallu que tu voies ça il y a 30 ans ! Un tripot géant. Merci pour cet article, c’est toujours un plaisir d’apprendre via ton blog.

Merci Anne, ton message me fait plaisir 🙂

Bordeaux est très belle c’est vrai et il y a de biens jolies maisons. Je te tiens au courant de la suite!

Bonjour,

généralement pour comparer l’achat et la location, on utilise le ratio 180, c’est à dire que si le prix de vente est inférieur à 180 loyers, il vaut mieux acheter, sinon il vaut mieux louer.

Par exemple à Paris, un appartement de 50m² dans un quartier correct vaut dans les 500 000 euors, si on divise par 180 ça fait environ 2777 euros, ce qui est largement supérieur aux loyers pratiqués, donc dans ce cas vaut mieux louer.

ET vous avez oubliez dans vos simulations la taxe foncière, ainsi que les frais d’entretien de votre maison, car elle ne prendra pas ses 2% tous les ans pendants 20ans sans quelques gros frais ( normalement a la charge du propriétaire)

Oui j’avais inclus dans la simulation 2,000 euros de charges annuelles pour la taxe foncière et les réparations mais je n’en ai pas parlé, my mystake ! C’est effectivement un vrai budget car les frais de maintenance sont loin d’être négligeables surtout si l’on ne bricole pas soi-même

Bonjour Tanguy,

Un point que je ne vois pas apparaître dans le raisonnement, c’est l’après 20.

En effet après le remboursement du crédit la résidence principale nous appartient et ne nous coûte donc « plus rien » pour y habiter, tandis que dans le cas de la location on poursuit le paiement d’un loyer.

Selon l’âge ne faudrait-il pas faire le calcul sur 40, 50, 60 ans ? Les chiffres seront je pense tout autre.

Bonjour Ginkgo,

en effet vous avez raison. Mais le capital que vous auriez accumulé pendant 20 ans si vous n’aviez pas acheté vous appartient tout autant, et dégage son cash flow. A la fin du remboursement, vous avez un logement mais moins de capital que si vous n’aviez pas acheté.

Bonjour, alors finalement avez-vous acheté votre maison à Bordeaux ? Vu la hausse des prix bordelaise, c’était un bon investissement. Concernant la rentabilité du capital hors immobilier, je ne sais pas comment vous trouvez du 6% net. Vous parlez d’immobilier américain mais c’est extrêmement compliqué. Personnellement, je cherche actuellement où placer mon capital (sans emprunt) et le meilleur truc que j’ai trouvé est de la SCPI à 4%-4,5% net après impôts, avec un engagement minimum à 10 ans sinon la renta est pourrie.

Les actions… on est aussi en haut de cycle, je ne risquerai pas mon patrimoine à la bourse.

Quant à l’immobilier, si on achète dans des endroits peu chers dont on pense qu’ils vont se valoriser, on peut arriver aux alentours de 5% en additionnant renta nette et hausse des prix.

Ca me paraît difficile d’atteindre des rentas énormes de capital sans jouer sur l’emprunt.

Bonjour,

oui l’achat de ma résidence principale est finalement plus intéressant que je ne l’avais espéré. Grace à la hausse des prix de l’immobilier et les faibles taux d’intérêts. Je ne suis pas un grand fan des SCPI en raison des frais élevés. A mon sens, il n’est pas (plus) si compliqué d’investir à l’argent que ce soit en Allemagne ou aux USA, si on passe par un intermédiaire de qualité.