Qu’est ce qui va vous permettre de faire la différence dans votre vie? Le secret tient en un mot: opportunité. Il y a peu d’opportunités très grandes mais plusieurs opportunités moyennes. L’immobilier aux usa que j’ai partagé dès les débuts de ce blog a été l’opportunité qui m’a permis de faire x4 en 8 ans. Puis la bourse m’a permis de faire x3 en 5 ans. L’investissement n’est pas votre unique opportunité de gagner de l argent. Mais il peut rapporter gros et changer votre vie. Dépenser de l argent ne fait pas le bonheur mais avoir de l argent apporte la sécurité et la liberté dont nous avons besoin. Trouvez votre opportunité ! En ce moment je considère que les actions européennes en sont une avec leur rendement supérieur à 7%. Chacun doit trouver sa propre opportunité. Peut-être qu’il s’agit d’une changement de poste dans votre travail ? Ou de conseiller d’autres personnes dans un domaine que vous connaissez bien ? Retenez qu’une opportunité n est qu’une valeur potentielle. Il faut agir pour s’en saisir. Si je n avais pas dépassé ma peur d’envoyer 50 000 euros sur un compte aux USA pour y acheter ma première maison, vous ne seriez probablement pas en train de lire ces lignes. Le choix entre l’action et l’inaction est ce qui sépare ceux qui profitent des opportunités des autres.

Si c’est la bourse qui vous intéresse. Il n a jamais été aussi facile et peu coûteux d’investir en bourse. Ce qui fera la différence demain c’est la volonté et la connaissance. En effet il y a des risques très importants qu’il convient d’appréhender avant de se lancer.

Voici un plan simple à appliquer qui vous permettra de faire mieux que 90% des gens. J’enseigne à mes élèves comment améliorer les rendements de leurs investissements, en appliquant la bonne méthode et en les aidant à gérer les aléas. Si vous débutez, chercher quelqu’un qui peut vous aider à passer au niveau suivant avec quelqu’un qui maîtrise ses investissements. Et soyez prêt à saisir la bonne opportunité.

FAITS MARQUANTS Mars 2019

- Côté USA, le Warren Buffett ratio est rapidement remonté à 139%, effaçant ses pertes de l’hiver

- L’euro-dollar a baissé à 1.12

PORTEFEUILLE

- Le portefeuille est toujours majoritairement investi (65%) en immobilier US. Je suis propriétaire de 5 maisons. Sur ce mois le cash flow est de 3436 USD. Comme on me pose régulièrement la question, je reçois mes loyers nets en dollars sur un compte Bank of America

- Les actions sont le 2e poste le plus important (22%), j’applique la stratégie passive d’investissement à long terme. Mon portefeuille est accessible à tous les membres de la formation PEA

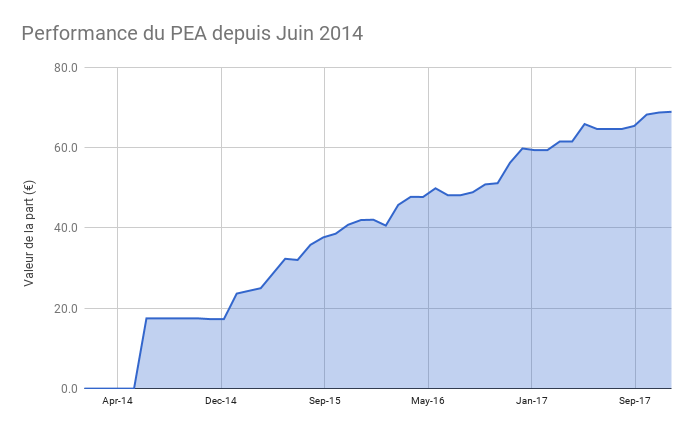

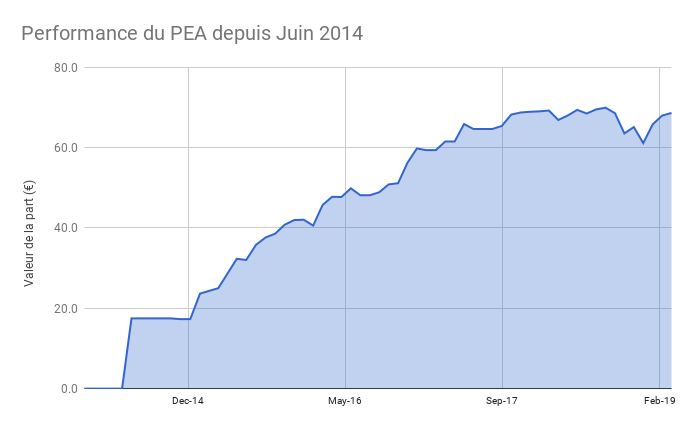

- Le PEA progresse de 1 % ce mois ci soit une progression de 292% depuis juin 2014, soit une performance annualisée de 33%

- J’ai renforcé ma position sur le tracker Europe Vanguard

- J’ai reçu le dividende d’Easyet, représentant un rendement de 5% au cours actuel pour un taux de distribution de 50%

- Le cash disponible est de 6%

- L’or et l’argent représentent 9% de mon patrimoine. Je détiens l’or et l’argent via les sites aucoffre.com et goldmoney.com.

CE QUE J’AI APPRIS – Mes lectures

- Le livre Heureux comme Crésus de Mickaël Mangot. J’ai pris ce livre par hasard à la bibliothèque et j’ai fait une très belle pioche. C’est un condensé de plusieurs leçons d’économie du bonheur, reposant sur des études réelles. Vous pouvez voir quels sont les choix qui vous permettent de tendre vers plus de bonheur. Car l’objectif de la vie n’est pas de devenir le plus riche du cimetière mais bien de vivre heureux. Selon l’auteur, se focaliser sur la réussite professionnelle n’est pas la meilleure stratégie du bonheur, d’autres opportunités sont clés comme le contact social et les loisirs.

- Un article sur l’augmentation des loyers en France: elle est inférieure à l’inflation. Attention à bien vérifier la demande lorsque que vous investissez dans l’immobilier locatif

- D’après Les Echos, la majorité des Français ne souhaitent pas investir en Bourse ils ont peur de perdre de l’argent. Résultat : la majorité laisse son argent dormir sur des comptes courants . Ne faites pas partie de la majorité, soyez différents. Faites travailler intelligemment votre argent

PROCHAINES ÉTAPES

- Mes finances sont en mode pilote automatique et très passif ce qui me laisse du temps pour me faire plaisir. En particulier, je continue à courir et je vais participer au semi-marathon du Cap Ferret le 14 avril.

- Le rachat de crédit prenant plus de temps que prévu, je vous en reparlerais dans un prochain article. Les taux bas aussi sont une opportunité !

Bons investissements

Pour apprendre comment j’ai mis en place ma stratégie d’indépendance financière, inscrivez vous à ma lettre d’information et recevez mon guide gratuit