J’ai eu l’immense plaisir de courir le marathon de Paris en avril. Je dis plaisir car j’ai eu la chance de courir sans rencontrer le fameux « mur du marathon ». Cet état redouté des coureurs ou le corps ne vous porte plus et le cerveau vous intime l’ordre de ralentir voire de marcher, rendant les derniers kilomètres très pénibles.

Heureusement cela n’a pas été mon cas. Une bonne préparation, une bonne alimentation et une bonne stratégie de course m’ont permis d’arriver sereinement à la fin de la course et même d’accélérer pour finir en 3h09min !

Une hausse des taux rapide, aux USA et en Europe !

Sur les marchés en ce moment, c’est un autre mur qui arrive, celui des taux ! En effet, après avoir été longtemps redouté, la hausse des taux est devenu réalité. Et cela aura des conséquences sur nos investissements !

C’est ce que nous allons voir dans cet article !

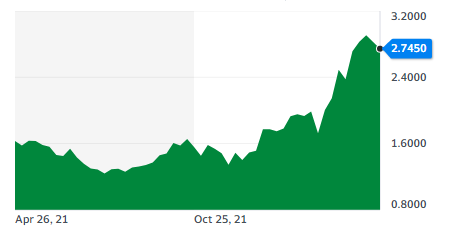

Un graphique d’abord: la hausse du taux du 10 ans US

Si l’évolution depuis 1 an était relativement stable, tout a changé depuis la fin de l’année dernière avec une hausse du taux de 1.4% à 2.8% soit un doublement.

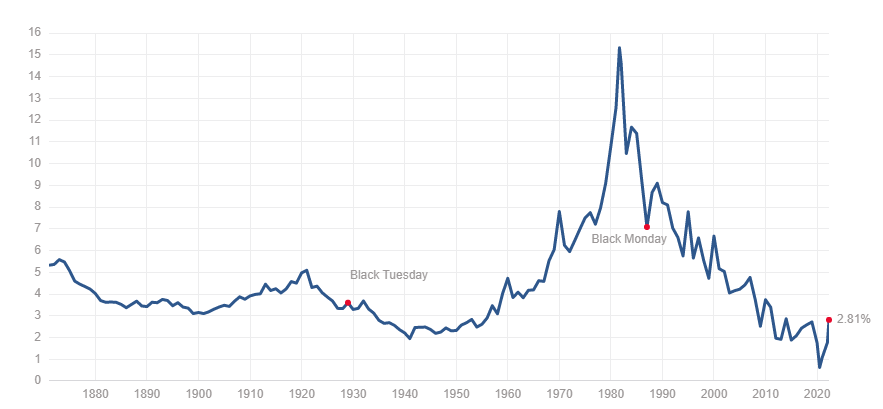

C’est un mouvement violent, même si nous restons sur des valeurs historiquement faibles, comme on le voit sur cette vue du même taux à 10 ans depuis 1880.

Cet mouvement touche également l’Europe.

En France, le taux à 10 ans, qui était encore à 0% en décembre 2021 a bondi à 1.3% !

En France, le taux à 10 ans, qui était encore à 0% en décembre 2021 a bondi à 1.3% !

Quelle est la conséquence de la hausse des taux pour votre épargne de « sécurité » ?

Rappelons le principe de la hausse des taux. La conséquence directe est double :

-

Une augmentation de la rémunération versée sur les nouvelles obligations

-

Une baisse du prix du stock des obligations

Pour l’épargnant, c’est donc négatif pour les détenteurs d’obligations. Si les fonds euros ne baissent pas, les obligations baissent. Vous en détenez peut-être.

A titre personnel, j’ai décidé de revenir sur ma décision de fermer mon livret A pour privilégier le fond de précaution Nalo.

Dans ce contexte, j’ai fait l’inverse. J’ai re-ouvert un livret A pour mon épargne de précaution. Le livret A rapporte 1% et évite d’être exposé à une baisse future d’épargne investi en obligations

Certes, le rendement réel du livret A reste négative avec une inflation autour de 5% en France. Il est donc pénalisant d’y allouer des sommes importantes.

Bien sur le mouvement est réversible. Une nouvelle baisse des taux favoriserait les détenteurs d’obligations. Il faut donc savoir rester flexible.

Les marchés actions seront ils touchés par cette hausse des taux ?

Warren Buffett a bien expliqué la « force gravitationnelle » qu’exerce les taux sur le prix des actions.

« The value of every business, the value of a farm, the value of an apartment, the value of any economic asset is 100% sensitive to interest rates. The higher interest rates are, the less that present value is going to be. Every business, whether it’s Coca-Cola or Gillette or Wells Fargo — its intrinsic valuation is 100% sensitive to interest rates.«

En bon français, cela veut dire que hausse des taux d’intérêt = baisse des prix des actifs (dont les actions)

Pourtant, Warren Buffet ne panique pas. Il est un investisseur prudent et de long terme. Et ce type d’investisseur n’a pas besoin de savoir la direction des taux d’intérêts.

Pourtant, Warren Buffet ne panique pas. Il est un investisseur prudent et de long terme. Et ce type d’investisseur n’a pas besoin de savoir la direction des taux d’intérêts.

Il faut donc s’attendre à une période de baisse si la situation se prolonge.

C’est possible si l’inflation reste à un niveau élevé. Mais pas certain !

Je ne chercherais à pas à prévoir la direction des taux d’intérêt, même Warren Buffett s’en dit incapable.

Restons modestes mais soyons prêt.

L’effet sur les devises: baisse historique de l’euro ?

La remontée des taux semble générale mais avec des décalages géographiques. Les USA ont clairement montré la voie de la hausse alors qu’en Europe, la situation économique (+0% de croissance au T1 2022) n’incite pas à augmenter les taux, malgré l’inflation.

Le résultat, c’est que les rendement des obligations devraient rester plus élevés aux USA qu’en Europe. Logiquement, les investisseurs ont donc plus d’appétit pour le dollar que pour l’euro. Et nous avons assisté non seulement à la hausse du dollar face aux principales monnaies mais également à la baisse de l’Euro.

Le résultat, c’est que les rendement des obligations devraient rester plus élevés aux USA qu’en Europe. Logiquement, les investisseurs ont donc plus d’appétit pour le dollar que pour l’euro. Et nous avons assisté non seulement à la hausse du dollar face aux principales monnaies mais également à la baisse de l’Euro.

L’euro dollar a ainsi touché des plus bas historiques.

CE QUE J’AI APPRIS – Mes lectures

-

Un livre coup de cœur: Le Grand Retour de la terre dans les patrimoines: Et pourquoi c’est une bonne nouvelle !

Je viens d’interviewer Alain Trannoy, auteur du livre. A venir prochainement sur le blog !

PORTEFEUILLE – Avril 2022

- Les actions sont le poste le plus important à 57%. J’applique la stratégie passive d’investissement à long terme. Mon portefeuille est accessible à tous les membres de la formation PEA.

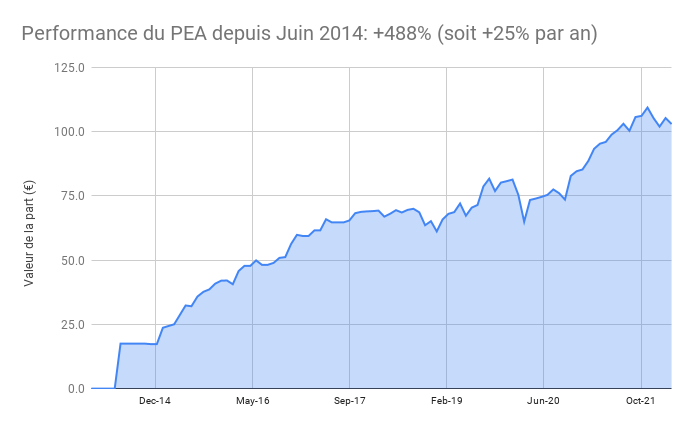

- Le PEA Fortuneo recule de 2,2% ce mois-ci soit une progression de 488% depuis juin 2014, soit une performance annualisée de 25%.

PEA au plafond, pas d’opérations ce mois ci

- Le PEA Fortuneo recule de 2,2% ce mois-ci soit une progression de 488% depuis juin 2014, soit une performance annualisée de 25%.

- Le PEA Bourse Direct recule de 2,8% ce mois-ci soit une progression de 52% depuis mars 2020, soit une performance annualisée de 21%. J’ai renforcé le tracker Amundi CW8

- Le portefeuille est toujours investi (33%) en immobilier US, en hausse suite à la revalorisation des prix immobiliers. L’immobilier aux USA continue sa forte hausse tant sur les prix que sur les loyers qui ne sont pas bloqués comme dans certaines villes de France. Je suis propriétaire de 3 maisons, après la vente de 2 maisons en 2020. Sur ce mois, le cash flow net est de 1183€. Comme on me pose régulièrement la question, je reçois mes loyers nets en dollars sur un compte Bank of America.

- Je détiens également depuis cette année 2 appartements à Bordeaux que je vais exploiter en LMNP Ces achats ont été financés essentiellement à crédit, ils sont donc comptabilisés pour l’instant à 0 dans mon patrimoine net.

- Les obligations représentent 2% de mon patrimoine

- Mon Plan d’Epargne Entreprise.

- Une assurance-vie Nalo investie comme épargne de précaution (rendement moyen de 2% net) sur laquelle j’ai placé en attente le remboursement de mon contrat de prêt avec Homes of England. Il s’agissait d’un contrat de prêt court terme (8 mois) à 6% avec la société Homes of England. Il est toujours possible de souscrire. Si vous souhaitez être mis en relation avec eux, vous pouvez laisser vos coordonnées ici pour être recontacté.

- Le cash disponible est de 8%. Le financement de travaux dans ma RP se faisant à présent sur une ligne de crédit travaux à 0.9% sur 15 ans, je prévois donc de réinvestir ce cash. Les travaux de ma cave continuent: la peinture et le sol sont faits. Il reste la pose des dernières menuiseries et les finitions.

- L’or et l’argent représentent 0,1% de mon patrimoine. Je détiens l’or et l’argent via les sites aucoffre.com et goldmoney.com.

Pouvez-vous me donner un tracker Vanguard SP500 capitalisant avec code ISIN pour un CTO?Merci

Bonjour Bernard,

j’espère que mon délai de réponse vous a permis de profiter de la baisse !

Je vous conseille l’excellent site https://justetf.com/fr/ pour choisir des ETF

Il nous donne 13 ETF disponibles dont un Vanguard mais en USD.

Vanguard S&P 500 UCITS ETF (USD) Accumulating

ISIN IE00BFMXXD54

EN EUR, vous avez le Lyxor S&P 500 UCITS ETF – Acc

ISIN LU1135865084 dont les frais sont de 0.09%

Tous les résultats pour le SP500 capitalisant sont ici

https://justetf.com/fr/find-etf.html?assetClass=class-equity&country=US§or=none&equityStrategy=none&groupField=none&distributionPolicy=distributionPolicy-accumulating&index=S%2526P%2B500%25C2%25AE&sortField=ter&sortOrder=asc&tab=overview