La fin d’année approche et c’est la traditionnelle période pour profiter des possibilités de défiscalisation sur vos versements de l’année ! Et s’il y a un produit qui cartonne en ce moment, c’est le Plan Epargne Retraite (PER). Plus de 6 millions de PER ont été ouverts depuis la réforme de la loi Pacte de 2019. C’est largement plus qu’anticipé par Bercy qui prévoyait seulement 2 millions de PER. Et c’est une bonne nouvelle selon moi. J’en parle depuis 2020 et j’ai personnellement investi beaucoup d’argent sur cette enveloppe, en maximisant mes versements.

Dans cet article vous allez découvrir:

- Pourquoi bien choisir votre PER peut vous faire gagner BEAUCOUP d’argent?

- Avant de s’engager: 6 choses qu’il faut savoir sur le PER et la réduction d’impôts

- Comment il est possible de dépasser le plafond de défiscalisation fixé à 10% de ses revenus avec ces 2 astuces

- Les 3 solutions pour réduire drastiquement l’imposition à la sortie

- Le palmarès des meilleurs PER actuels, selon moi

- Le bilan de mon PER depuis 2020 (gestion autonome)

- Et la gestion pilotée?

- Besoin d’aide pour choisir votre PER ?

Pourquoi bien choisir votre PER peut vous faire gagner BEAUCOUP d’argent?

Commençons par un point essentiel. Je rencontre souvent des personnes qui laissent beaucoup d’argent sur la table. Les frais sur PER sont particulièrement opaques et ils ne sont pas toujours bien explicités. Hors, leur effet sur la performance est décisif.

Au bout de 30 ans, vous pouvez économisez 5 fois votre capital de départ en frais en choisissant le bon contrat

Voici un exemple pour bien comprendre. Jean ouvre un PER et verse 100,000€. Par souci de simplicité, nous allons considérer un capital de départ unique, volontairement élevé, car la nature du PER est de cumuler des versements chaque année ce qui peut vous amener rapidement sur ce niveau de montant. Le mien est de ce montant, je vous donne le détail dans la suite de l’articel.

Imaginons donc que Jean, investi 100,000 € et garde son PER 30 ans.

Si Jean souscrit un ex: ~ 500,000 € gagnés pour 100,000€ investis)

Ce qu’il faut savoir sur le PER

Je vais aller à l’essentiel car je suppose que si vous cherchez des informations sur le PER, vous avez déja lu d’autres articles. Si vous découvrez le PER, allez lire mes précédents articles sur le sujet

Devez vous ouvrir un Plan Epargne Retraite ? Et pourquoi je l’ai fait.

Défiscaliser avec le PER

Le PER c’est:

- Un produit tunnel, pour préparer sa retraite. L’argent est bloqué jusqu’à l’âge légal de la retraite sauf quelques exceptions (achat résidence principale, accidents de la vie,…).

- A la retraite, la possibilité de sortir rente, en capital ou de prolonger le contrat. Cette possibilité de sortir en capital rend le produit beaucoup plus intéressant que son prédécesseur, feu le PERP

- Un produit qui reprend plusieurs caractéristiques de l’assurance-vie dans le fonctionnement (hormis les PER bancaires très minoritaires) comme le fait de pouvoir investir sur plusieurs supports (actions, fonds euros, SCPI,…) avec des frais de gestions annuels en pourcentage de la valeur de votre contrat

- Une offre très large avec une multitude de contrats dont les frais et les performances sont très disparates. Et pour l’instant avec une minorité d’excellents contrats et une majorité de contrats peu intéressants (voir le comparatif ci-dessous pour les meilleurs offres)

- L’opportunité d’investir sur des ETFs à faible frais sur certains contrats et d’appliquer une stratégie passive en bourse

- Une possibilité de défiscaliser 10% de ses revenus en contrepartie d’une fiscalisation à la sortie. Il est possible d’optimiser la sortie, j’en reparle dans la suite de l’article

Comment calculer son économie d’impôt ?

Le calcul de l’imposition par tranche marginale rend le mécanisme de réduction d’impôt un peu complexe. Il existe plusieurs simulateurs en ligne. Toutefois, je vous conseille de simuler directement sur le site des impôts.

Le calcul n’est en effet pas toujours simple surtout si par exemple vous êtes soumis au quotient familial. Je me suis rendu compte que près d’un tiers de mon impôt en provenait en calculant à la main. Soit près de 10,000€ d’impôt au titre du plafonnement de quotient familial.

Il s’agit d’une mesure pour limiter l’avantage des familles nombreuses pour les hauts revenus. Le sujet est un peu technique et j’ai du m’y pencher un moment pour bien comprendre. Les impôts calculent votre impôt sur le revenu en fonction du nombre de parts fiscales. Avec 4 enfants, je suis à 5 parts. Ensuite, les impôts vont calculer l’imposition avec uniquement 2 parts (les parents). Et regarder la différence moins un maximum de 1570€ par demi-part de quotient familial.

La bonne nouvelle, c’est les versements sur le PER permettent de gommer ce quotient familial Une fois cette simulation faite, vous pourrez vous assurer de la tranche marginale sur laquelle vous défiscaliserez. Et je vous invite, comme je l’ai fait, à vous faire confirmer cela par votre centre d’impôts.

Comment dépasser le plafond de défiscalisation de 10% de vos revenus

Lorsque j’ai ouvert mon PER en 2020, j’ai versé 10% de mon revenu. C’est le plafond défini par la loi. Mais il est possible de faire mieux en utilisant deux astuces:

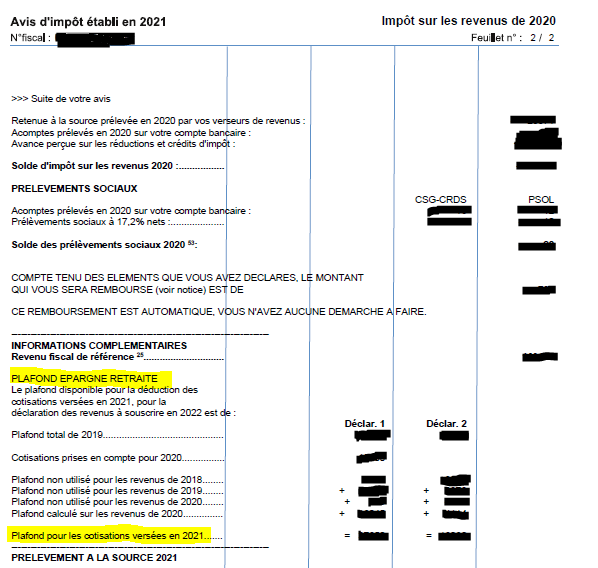

Astuce n°1: Vous pouvez cumuler jusqu’à 3 ans de plafonds annuels sur un seul versement. Ces plafonds sont indiqués sur votre avis d’impôt sur le revenu sous l’intitulé PLAFOND EPARGNE RETRAITE

Si vous n’avez pas encore ouvert de PER, vous pourrez donc utiliser sur un premier versement la somme de vos plafonds de vos 3 dernières années !

La seconde astuce, si vous êtes en couple, est d’utiliser également le plafond de votre conjoint(e).

En cumulant ces 2 astuces, j’ai ainsi pu verser l’année dernière 53,214€

Cela m’a permis cette année de recevoir une réduction d’impôts de 15,964€

Comment éviter l’imposition à la sortie ?

En contrepartie de la défiscalisation à la sortie, vos retraits à la retraite seront fiscalisés, à hauteur de votre tranche marginale d’imposition. Il sera donc préférable de chercher à optimiser votre sortie avec 2 moyens complémentaires:

- Fractionner vos retraits pour ne pas augmenter votre taux marginal d’imposition (TMI)

- Faire des retraits les années ou votre TMI est la plus faible

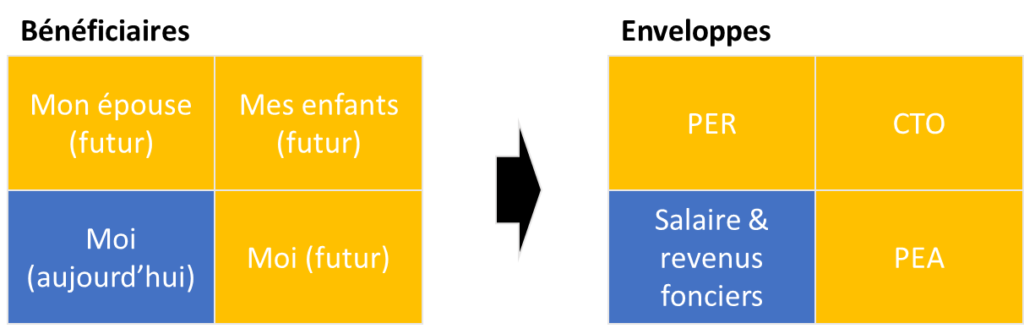

Ma stratégie en trois tiroirs va encore plus long pour viser une imposition nulle.

Pour rappel, le PER vous permet à la retraite sortir en capital, en rente ou de prolonger votre contrat. C’est cette dernière option que je vais privilégier. Alors que je pourrais tirer une rente faiblement fiscalisé de mon PEA à la retraite, je prévois de prolonger mon PER à la retraite et de le transmettre à mon épouse à mon décès.

Cette donation étant hors succession, elle n’aura aucun droit à payer pour percevoir le capital de mon PER. C’est également un moyen pour moi de lui assurer une retraite. Elle s’est arrêtée de travailler jeune pour s’occuper de nos 4 enfants et n’aura donc pas de retraite avec le système actuel !

Le palmarès des meilleurs PER 2022 !

Depuis 3 ans, l’offre de PER s’est considérablement enrichie et il est difficile de s’y retrouver. Bien comparer les contrats est essentiel avant de s’engager sur ce produit tunnel (mais transférable). Votre choix soigneux sera largement récompensé tant la performance sur une durée longue peut varier de plusieurs dizaines à centaines de milliers d’euros.

Tous les PER de ce palmarès ont 0% de frais d’entrée. Si votre contrat actuel comporte des frais d’entrée, c’est le signe qu’il rémunère des intermédiaires. A vous de voir si cela est justifié.

- Pour l’investisseur qui souhaite gérer en autonomie, le meilleur contrat me semble le PER Linxea Spirica. C’est celui que j’ai décidé d’ouvrir avec une allocation 100% ETF (90% World et 10% Emerging Markets)

- A noter que la souscription du PER Linxea Spirica se fait intégralement en ligne, jusqu’à la signature compris! Pour les allergiques à la paperasse administrative comme moi, c’est un bonheur.

- Voici mon classement des meilleurs PER ! A vous de choisir (je vous dis ensuite lequel j’ai choisi)

| Courtier | Assureur / Banque | Type de PER | | Frais de gestion sur encours | Les plus | |

| Linxea | SPIRICA (Credit Agricole) | Assurance | 0% | 0.5% (gestion autonome, +0,2% ETF ) | Le contrat le – cher avec les ETF |

| Linxea | Suravenir (Crédit Mutuel) | Assurance | 0% | 0.6% (gestion autonome,+0,2% ETF ) | Excellent contrat avec ETF et bon fonds euros |

| Ramify | Apicil | Assurance | 0% | 1.3% (gestion pilotée) ++ SCPI | La gestion pilotée pas chère avec ETF + SCPI | |

| Nalo | Apicil | Assurance | 0% | 1.6% (gestion pilotée) | La gestion par objectif |

| Yomoni | Bancaire | 0% | 1.6% (gestion pilotée) | Le meilleur PER bancaire |

Le bilan de mon PER depuis 2020

En faisant ce comparatif, j’ai choisi d’ouvrir le PER Linxea Spirit

- Les frais les plus bas du marché: 0.5% de frais d’enveloppe

- Un accès à d’excellents ETF de la gamme Amundi

- Une souscription 100% en ligne

- Un service client disponible et compétent

Depuis 2020 j’ai réalisé 3 versements

- 15,000€ en 2020 –> pour démarrer et voir si tout allait bien

- 53,214€ en 2021 –> pour maximiser mes versements (avec mes 2 astuces)

- 19,317€ en 2022 –> pour verser le maximum possible sur cette année

J’ai donc versé au total 87,531€. Déduction d’impôt faite, mon versement réel n’a donc été que de 61,271€

Ces versements m’ont permis d’économiser 26,259€ d’impôts étant à une TMI de 30%.

J’ai investi cet argent à 100% en ETF (90% World et 10% Emerging Markets). En raison de la baisse des marchés cette année, le contrat n’est plus en plus-value. Actuellement, il vaut 87,075€, loin de son plus haut de 94,756€.

Sur une hypothèse de retraite à 64 ans, il me reste encore 20 ans d’horizon d’investissement. Avec une espérance de rendement de 10%, j’obtiendrais un capital de 568,471 euros (sans faire de nouveaux versements)

Si comme je le souhaite, je laisse mon contrat rouler pour mon épouse, 20 années de plus, le capital atteindrait 3,7 millions d’euros, largement suffisant pour lui assurer une bonne retraite.

Et la gestion pilotée?

Mon PER est en gestion autonome. Cela veut dire que je suis responsable du choix de mes supports d’investissements. C’est la meilleure chose à faire pour maximiser son rendement mais cela est réservé à ceux qui sont capables de le faire ou qui décident de se former: j’ai une offre complète qui permet de vous apprendre à le faire

Pour les autres, il est préférable de se tourner vers la gestion pilotée. Et cette année, la gestion pilotée qui sort du lot, c’est le PER de Ramify. J’ai donc décidé de les interviewer pour en savoir plus. A suivre dans le prochain article

Besoin d’aide pour choisir votre PER ?

Vous hésitez sur le choix du bon PER adapté à votre profil et souhaitez être accompagné? En fonction de votre situation, il peut être pertinent de prendre une séance de coaching ! Mieux vaut se faire conseiller en cas de doute

Dans un CTO donné aux enfants comment bénéficier de l’effacement des plus-values? Merci

L’effacement se fait lors de la transmission à (aux enfants). L’enfant qui reçoit les titres se verra indiqué comme prix de revient unitaire le prix au moment du transfert (et le non le prix de revient initial des parents). Plus d’infos dans cet article

https://www.lerevenu.com/tv/pedagogie/questions-dargent/la-donation-de-titres-purge-t-elle-les-plus-values

Bonjour

les tarifs de linxea spirica sont selon leur brochure de 0.5% pour frais de gestion du contrat et 1.87% pour les frais des supports ETF en gestion libre (dont 0.8% reversé à linxea) ? je ne comprends pas cette différence??

pouvez-vous m’éclairer

Bonjour Laurent,

les frais sont de 0.5% de frais d’enveloppe + les frais du support. Ces derniers dépendent de chaque support, pour l’ETF Amundi World par exemple, les frais sont de 0.18% annuels.

Les frais de gestion que vous mentionnez sont peut-être la moyenne des frais constatés sur un ensemble de support?

En cas de doute, contactez Linxea, ils sont réactifs. En tout cas, pour le l’Amundi World, c’est 0.18% (plus les 0.5% de frais d’enveloppe)

C’est le moins cher du marché à ma connaissance

Une banque (le Crédit Agricole pour ne pas la nommer) commercialise le seul PER titres du marché en gestion libre (fonctionne comme un PEA sans ses limites). On peut y mettre à peu près de tout et passer des ordres de bourse comme sur un CTO. Pour un investisseur autonome, il rend sans intérêt tous les PER assurances du marché. Inconvénient, il faut être client du CA.

Rendre sans intérêt les PER assurances, je ne suis pas d’accord

Par contre c’est en effet intéressant. Je possède un PER bancaire au CA depuis 2 ans maintenant mais je privilégie le PER assurantiel