Vous avez sans doute reçu votre avis d’imposition ! Mais savez-vous que les investisseurs se divisent en 2 catégories? Ceux qui optimisent la fiscalité et ont plutôt une bonne surprise, et les autres qui ont parfois de mauvaises surprises.

Ceux qui perçoivent des revenus réguliers et qui n’investissent pas ne sont en général pas concernés par ce type de surprise. Mais pour les investisseurs, cela peut faire mal.

Voici le type de message que l’on peut voir sur des forums d’investisseurs :

« Bonjour à toutes et à tous, Je viens de recevoir un courrier des impôts en France me demandant de payer plus de 8.000€ d’impôts pour 18.000€ de loyers environ (revenus locatifs) perçus en 2020 (!!!). Je suis en meublé non professionnel, je ne comprends pas ce montant que je trouve délirant. Quelqu’un aurait un très bon expert comptable à me conseiller (qui connaisse aussi la partie US), car j’ai vraiment l’impression de me faire plumer… Un grand merci par avance.«

Autant dire que le mal est fait et qu’il ne sera pas vraiment possible de contester.

A l’inverse, il était possible d’avoir une bonne surprise. J’ai reçu un remboursement de 17,861€ des impôts, correspondant au remboursement de 30% de mon versement sur le PER de l’année dernière soit une coquette somme.

En effet, il y a pile un an, je décidais d’investir plus de 50,000€ sur mon PER en utilisant la totalité de mes plafonds des trois dernières années et ceux de mon épouse.

J’avais estimé que l’économie d’impôts serait de 16,000€ ce qui est donc le cas. Bien que j’ai pris la précaution de me le faire confirmer par les impôts l’année dernière, j’appréhendais un tout petit peu le fait d’avoir manqué quelque chose.

Mais avec l’argent sur mon compte, l’approche est donc confirmée !

Et je suis très heureux d’avoir pris cette décision il y a un an.

Je pense réinvestir cette somme sur le PEA de mon épouse comme je l’avais expliqué dans ma stratégie Combo PER + PEA.

A l’inverse, la fiscalité en France, en particulier immobilière, peut rapidement devenir très lourde !

En effet sans charges à déduire, la fiscalité est dissuasive. Dans l’épisode précédent de la série immobilière, je rappelais que, sans optimisation, les revenus locatifs sont imposés à votre tranche marginale d’imposition (TMI) sur le revenu plus les prélèvements sociaux. Pour une personne seule, avec +26,071€ de revenus (barème 2022), la TMI est de 30%. Cette TMI passe à 41% si vos revenus excèdent 74,546€. Il faut rajouter les prélèvements sociaux de 17.2%. Donc potentiellement vous pourriez payer 47.2% d’impôts sur vos revenus fonciers. Certes, vous pourrez déduire vos charges de vos revenus. Et l’administration fiscale peut appliquer un abattement forfaitaire de 30% si vos revenus locatifs sont inférieurs à 15,000€ par an. Dans ce cas, pour 100€ de loyer, vous payez 33€ d’impôts !

Il existe de multiples façons d’optimiser les impôts et vous n’avez pas besoin de toutes les utiliser. Quelques leviers suffisent, en fonction de votre situation :

- Faire des travaux

- Investir votre participation / intéressement

- Défiscaliser avec le PER

- Donner. Les dons bénéficient de forts abattements. 75% pour les 1,000 premiers euros de dons s’il s’agit d’aide à des personnes en difficulté.

- Investir dans le PEA. Cette enveloppe permet de détenir des actions sans frottement fiscale et avec une exonération d’impôt sur le revenu au bout de 5 ans sur les retraits, limitant l’imposition aux prélèvements sociaux.

En gardant toujours en tête deux principes clés pour moi :

- Les impôts sont une bonne chose pour la société car ils permettent de financer notre système éducatif, de santé, nos routes,…

- L’optimisation fiscale est la cerise sur un bon investissement, pas une raison pour faire un investissement. Je reste donc toujours à l’écart des Pinel, Sofica et autres dispositifs fiscaux à la mode.

Et vous ?

Avez vous eu une bonne ou une mauvaise surprise ?

CE QUE J’AI APPRIS – Mes lectures

- Je viens de finir Stuffocation, un livre avec lequel je me sens en phase. Ce livre est un remède face à notre faculté d’accumuler des choses matérielles. Sa lecture m’avait inspiré pour offrir (m’offrir) plus d’expériences que d’objets. Et je me suis rendu compte que mes enfants étaient demandeurs aussi. Leurs derniers cadeaux : un cours de skate board, des places pour le match des girondins de bordeaux, une participation pour un stage de cheval, un cours de couture. Inspirant !

- Je n’ai pas résisté à emprunter ce livre de Marc Fiorentino lorsque je l’ai vu à la Bibliothèque. Un pavé certes mais dont beaucoup d’information est à un niveau débutant. J’ai bien aimé la dernière partie avec des cas pratiques, en particulier sur l’optimisation successorale. En revanche, je trouve dommage que l’assurance-vie soit systématiquement mis en avant, avec les SCPI. Mon Excel est formel : le PEA (voire le PER) est + intéressant

PORTEFEUILLE – Juillet 2022

- Les actions sont le poste le plus important à 59%. J’applique la stratégie passive d’investissement à long terme. Mon portefeuille est accessible à tous les membres de la formation PEA.

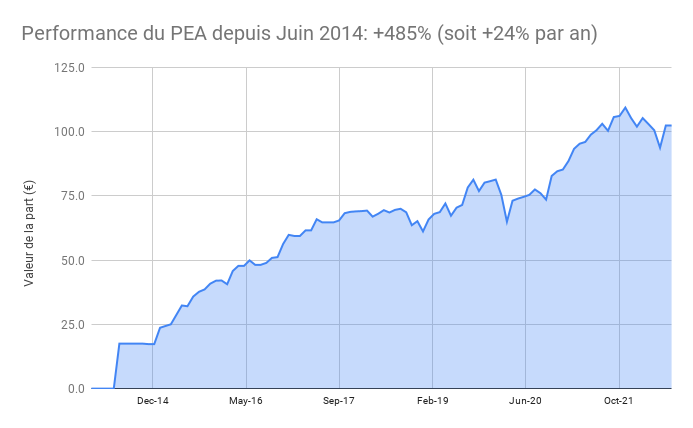

- Le PEA Fortuneo progresse de 9,2% ce mois-ci soit une progression de 485% depuis juin 2014, soit une performance annualisée de 24%.

PEA au plafond, suite au versement du dividende de l’ETF Vanguard, j’ai réinvesti les liquidités

- Le PEA Fortuneo progresse de 9,2% ce mois-ci soit une progression de 485% depuis juin 2014, soit une performance annualisée de 24%.

- Le PEA Bourse Direct progresse de 8% ce mois-ci soit une progression de 52% depuis mars 2020, soit une performance annualisée de 19%. J’ai renforcé le tracker Amundi CW8

- Le portefeuille est toujours investi (33%) en immobilier US, en hausse suite à la revalorisation des prix immobiliers. L’immobilier aux USA a accéléré sa hausse depuis le Covid mais cela pourrait changer avec la forte hausse des taux d’emprunts. Je suis propriétaire de 3 maisons, après la vente de 2 maisons en 2020. Sur ce mois, le cash flow net est de 2414€. Comme on me pose régulièrement la question, je reçois mes loyers nets en dollars sur un compte Bank of America.

- Je détiens également depuis cette année 2 appartements à Bordeaux que j’ exploite en LMNP Ces achats ont été financés essentiellement à crédit, ils sont donc comptabilisés pour l’instant à 0 dans mon patrimoine net.

- Les obligations représentent 1% de mon patrimoine

- Mon Plan d’Epargne Entreprise.

- Une assurance-vie Nalo investie comme épargne de précaution (rendement moyen de 2% net) sur laquelle j’ai placé en attente le remboursement de mon contrat de prêt avec Homes of England. Il s’agissait d’un contrat de prêt court terme (8 mois) à 6% avec la société Homes of England. Il est toujours possible de souscrire. Si vous souhaitez être mis en relation avec eux, vous pouvez laisser vos coordonnées ici pour être recontacté.

- Le cash disponible est de 7%. Le financement de travaux dans ma RP se faisant à présent sur une ligne de crédit travaux à 0.9% sur 15 ans, je prévois donc de réinvestir ce cash. Moins chanceux que pour mes appartements locatifs, les travaux s’éternisent même si le gros est fait, il manque encore des finitions.

- L’or et l’argent représentent 0,1% de mon patrimoine. Je détiens l’or et l’argent via les sites aucoffre.com et goldmoney.com.

Pour apprendre comment j’ai mis en place ma stratégie d’indépendance financière, inscrivez vous à ma lettre d’information et recevez mon guide gratuit

Votre email est en sécurité

Votre email est en sécurité

Bonjour Tanguy,

Ce fût une bonne surprise pour ma part avec un beau remboursement à la clé.

Côté investissement, j’utilise un maximum les supports avec un avantage fiscal et pour les autres c’est le PFU qui entre en compte. Cela n’influe donc pas sur l’imposition sur le revenu.

L’appartement de madame est en LMNP depuis peu. Elle a profité du micro-BIC cette année et est gagnante par rapport à la location vide. L’année prochaine, elle le déclarera au réel et gagnera encore sur son imposition.

Nous essayons de tout optimiser. Nous nous renseignons pour investir dans un nouveau bien. Nous le recherchons avec des travaux et pour faire de la location meublée.

Excellente journée 😉