J’ai reçu plusieurs messages consécutifs de lecteurs me disant qu’ils n’avaient pas le temps d’investir leur argent. Et qu’ils n’avaient pas envie de s’en occuper.

Pourtant, attendre est certainement la moins bonne des solutions ! Financièrement bien sur à cause de l’effet exponentiel des intérêts composés. Mais également d’un point de vue émotionnel, car procrastiner ne résout pas le problème et encombre notre cerveau avec un problème non résolu.

Ce blog prone l’apprentissage et le partage d’expérience. Mais aujourd’hui, je vais vous donner la recette pour bien investir en y passant le moins de temps possible soit 10 minutes. Vous avez 10 minutes pour mettre en place votre plan: c’est parti !

Il existe une solution simple et clé en mains: la simulation NALO.

Si vous êtes dans cette situation, voici ce que vous pouvez faire et nous allons voir ensemble comment le faire très simplement. En quelques minutes, votre souhait sera enfin exaucé

La solution est de déléguer la gestion de son argent. Il faut bien choisir son intermédiaire afin qu’il soit à la fois performant et peu gourmand en frais.

A ce jour, l’un des meilleurs selon moi est NALO qui propose des contrats d’assurance-vie adaptés à la situation individuelle des investisseurs, en investissant sur des supports à faibles frais, les ETFs.

Nous allons voir comment ouvrir une assurance-vie sur NALO qui va ensuite s’occuper de définir votre allocation en fonction de vos objectifs et de votre horizon de temps. Pas besoin de chercher les supports, la encore c’est NALO qui fait le travail. NALO vous suggère aussi quel montant investir en fonction de vos revenus.

Pour commencer, cliquez ici, et démarrer une simulation gratuite

Etape 1: Définir son projet

Plusieurs choix sont proposés, à vous de choisir la description qui vous convient le mieux. Bon à savoir: NALO permet de cumuler plusieurs projets dans la MEME enveloppe fiscale d’assurance-vie. Vous pouvez donc avoir un projet d’achat de résidence principale, un projet de financement des études des enfants, un projet retraite et un projet transmission dans le même contrat ! Avec une allocation sur-mesure pour chaque projet en fonction de son horizon de temps.

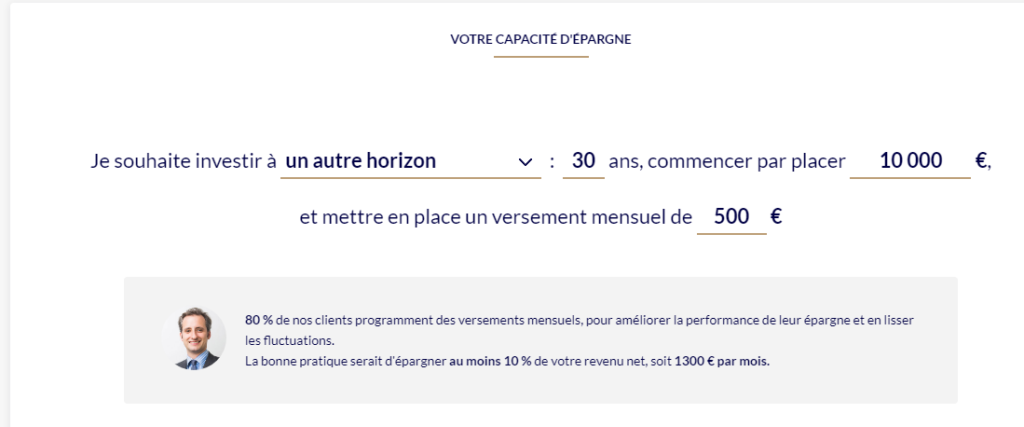

Etape 2: Définir sa capacité d’épargne

Nalo vous recommande de placer au moins 10% de vos revenus. C’est selon les possibilités et priorités de chacun.

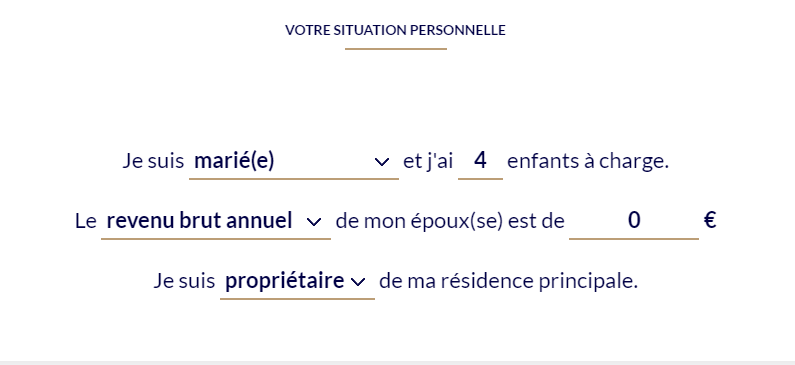

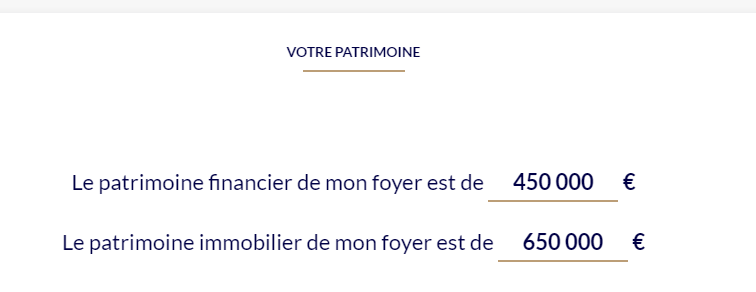

Etape 3: Définir sa situation personnelle, ses actifs et passifs, son patrimoine

Vient ensuite une série de questions personnelles afin de mieux comprendre votre situation. Il n’y a donc pas de bonne / mauvaise réponse ici…

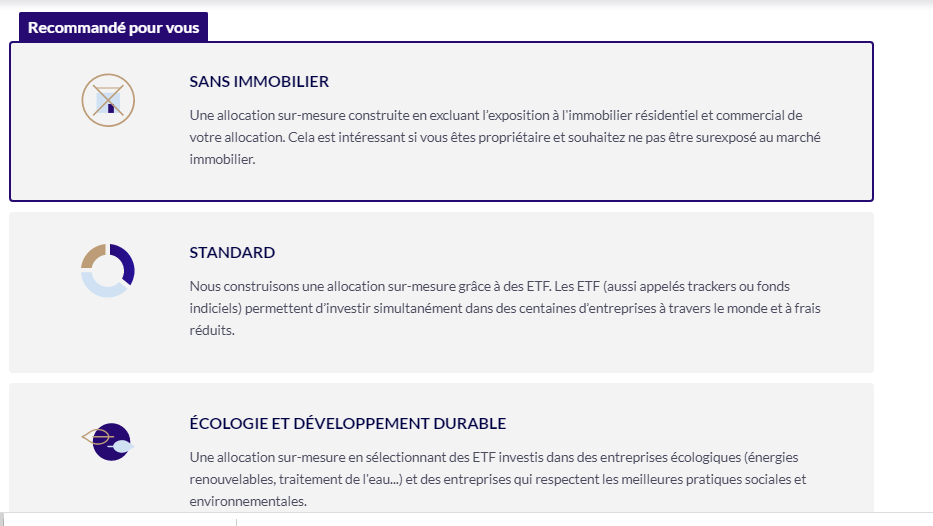

Etape 4: Choisir son allocation d’actifs (Nalo vous propose des choix)

La simulation Nalo peut vous proposer une allocation « recommandée ». Mais vous êtes libre de suivre un autre choix. Bon à savoir: la simulation Nalo vous propose d’investir sur des fonds responsables, les fameux ISR et ESG

Etape 5: Définir votre aversion au risque et vos connaissances financières

Quelques questions auxquelles vous devez répondre personnellement. Nalo va ajuster votre allocation en fonction de vos réponses sur votre psychologie et votre expérience de la bourse. Plus vous êtes aguerri, plus vous pouvez prendre de risques et inversement.

Etape 6: Les résultats !

Nalo vous fournit une simulation complète indiquant le montant attendu de votre placement, compte tenu de votre allocation.

Vous pouvez recevoir votre simulation par email. Ce n’est pas obligatoire mais utile si vous souhaitez la consulter.

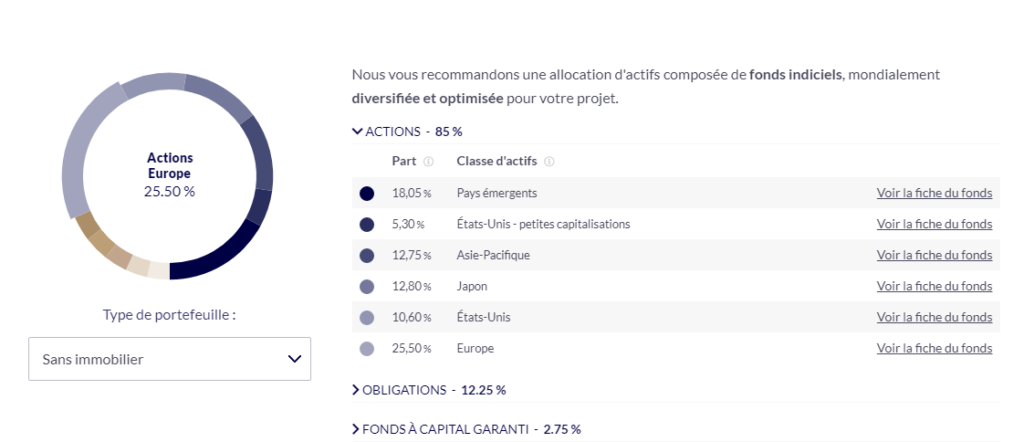

La simulation Nalo inclut également le détail de l’allocation et, chose plus rare, allant au détail de chaque ligne du portefeuille.

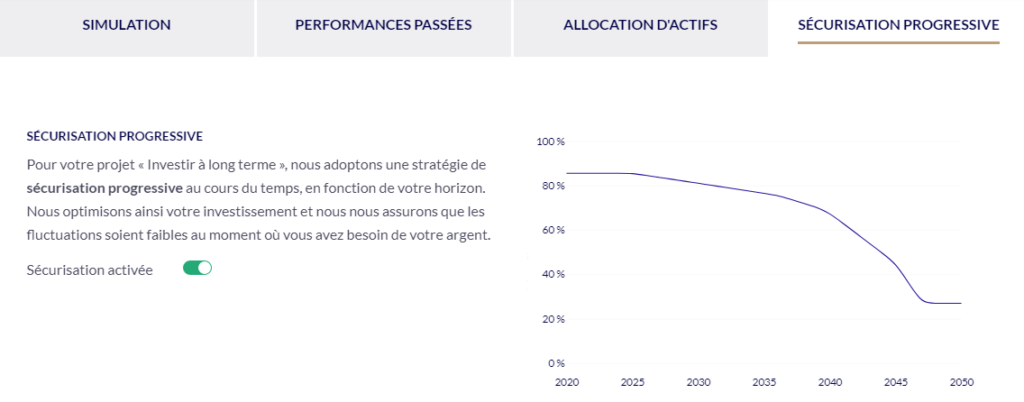

Sur les différents onglets de la simulation Nalo, vous pouvez visualiser la sécurisation progressive. C’est vraiment très utile et peu répandue sur le marché. Cela signifie que plus vous approchez de votre horizon d’investissement, plus votre investissement se sécurise en vendant des fonds actions pour acheter des fonds euros. C’est bien sur une option facultative mais ô combien utile lorsque l’on délègue sa gestion !

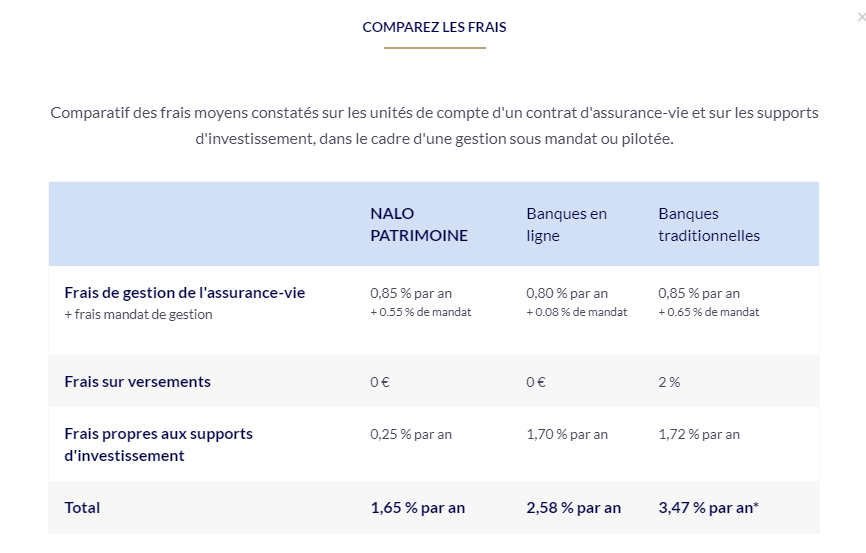

Enfin, la simulation Nalo communique également le niveau des frais. Et ils sont clairement inférieurs à la gestion pilotée des banques traditionnelles mais également, et c’est plus surprenant, aux mandats des banques en ligne.

Ces frais sont d’autant plus raisonnables que votre argent est investi en ETF ce qui vous donne plus de chances de faire une bonne performance, lorsque l’on sait que les ETF battent la majorité des fonds classiques.

Voila comment vous pouvez simplement franchir le pas de démarrer un projet d’investissement à long terme. Et d’éviter de procrastiner, ce qui cher en investissement.

A vous de jouer et de faire votre simulation NALO (jusqu’à 500€ de frais offerts avec ce lien)

CE QUE J’AI APPRIS – Mes lectures

- UEasy Jet annonce les premières pertes de son histoire. L’entreprise souffre énormément comme le secteur aérien. ll est possible qu’ Easyjet puisse fortement rebondir dès que les Européens pourront voyager de nouveau. Mais en attendant, l’entreprise fonctionne au quart seulement de ses capacités. Comme dit justement l’un des membres de la formation bourse, être investi en ETF dilue ce risque sectioriel.

- La lettre trimestrielle d’Edouard Carmignac: la fin de la pandémie pourrait amener un resserrement monétaire. Les marchés actions pourraient néanmoins toujours être soutenus par la reprise économique et les faibles taux d’intérêts. Sous le poids du déficit américain, le dollar devrait baisser face au yuan. L’or pourrait profiter de la montée des dettes publiques.

- J’ai lu « L’économie du Doughnut« , un livre qui dynamite la théorie néolibérale classique. Et explore comment transformer l’économie pour qu’elle respecte l’environnement tout en favorisant le progrès social. A lire si vous aimez les ouvrages d’économie

- Je viens de finir un excellent livre d’un financial planner américain: The Behavior Gap. Il insiste surtout sur notre besoin d’adapter nos comportements pour réussir nos investissements. Très juste et utile à mon sens pour tout investisseur !

- Un article de Robert Shiller, que j apprécie particulièrement, pour avoir annonce le krach de 2000, sur le risque accrue de krach boursier actuel. Pourquoi? Car se combinent un pessimisme élevé des investisseurs avec des valorisations boursières élevées.

PORTEFEUILLE – Octobre 2020

- Le portefeuille est toujours investi (26%) en immobilier US. Je suis propriétaire de 3 maisons, après la vente de 2 maisons cette année. Sur ce mois, le cash flow est de 1869 USD. Comme on me pose régulièrement la question, je reçois mes loyers nets en dollars sur un compte Bank of America

- Les actions sont à présent le poste le plus important (43%), j’applique la stratégie passive d’investissement à long terme. Mon portefeuille est accessible à tous les membres de la formation PEA

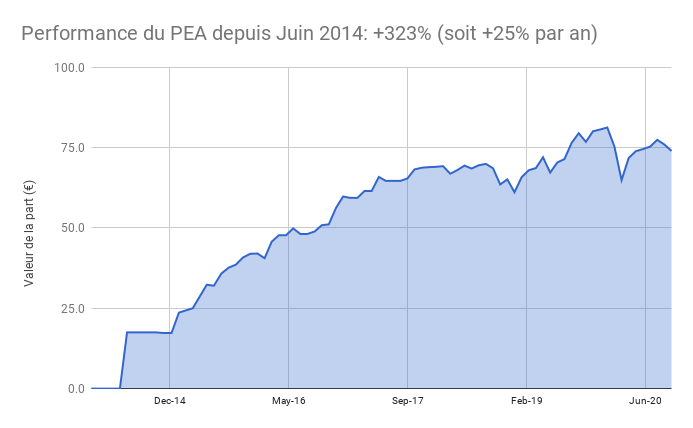

- Le PEA recule de 2,8% ce mois soit une progression de 323% depuis juin 2014, soit une performance annualisée de 25%

- Pas d’opérations sur le PEA Fortuneo qui est au plafond des versements. J’ai encaissé le dividende trimestriel du tracker Vanguard Europe.

- J’ai renforcé le tracker world Amundi CW8 sur le PEA Bourse Direct

- Le cash disponible est de 8%. Je viens de terminer de réinvestir le fruit de la vente de mes 2 maisons aux USA sur des obligations proposés par Homes of England (voire ci-dessous). J’attends la concrétisation d’une autre opportunité pour investir le reste.

- Les obligations représentent 16% de mon patrimoine, dont une partie est dans mon Plan d’Epargne Entreprise. J’ai réalisé un contrat de prêt court terme (8 mois) à 6% avec la société Homes of England dont j’avais déja parlé ici et ici. Si vous souhaitez être mis en relation avec eux, vous pouvez laisser vos coordonnées ici pour être recontacté. J’ai également investi dans un contrat de prêt immobilier aux USA.

- L’or et l’argent représentent 0,2% de mon patrimoine. Je détenais l’or et l’argent via les sites aucoffre.com et goldmoney.com avant de vendre la quasi totalité en mars 2020 pour ré-investir en bourse pendant le krach du coronavirus

Pour apprendre comment j’ai mis en place ma stratégie d’indépendance financière, inscrivez vous à ma lettre d’information et recevez mon guide gratuit

Bonjour Tanguy, je suis votre blog assidûment et vous remercie de votre transparence dans vos investissements, cela est très inspirant 🙂 Je voulais savoir où vous trouviez toutes vos nouvelles pistes d’investissement: investir dans l’immobilier US, dernièrement la société Homes of England etc. et comment identifiez vous les opportunités. Je me sens souvent seule face à la masse d’information qu’on peut trouver sur internet, entre les arnaques, les conseillers en gestion de patrimoine qui ne vous vendent que des assurances vie. Je vois que vous lisez souvent, malgré 4 enfants (bravo!) comment restez vous à l’écoute des opportunités d’investissement (hormis la bourse) ? Merci, bien à vous, Audrey

Merci Audrey !

je pense que c’est la conjonction de 2 facteurs

1. Ce blog dont la raison d’être est d’éduquer financièrement, pour mieux investir et vivre une vie plus libre

2. Une curiosité personnelle forte, qui fait que j’ai des lectures que certains considéreraient comme ennuyeuses, sur l’économie et les investissements.

Je comprends votre sentiment, j’étais moi-même désemparé devant toute l’information disponible et depuis 10 ans, la situation ne s’est pas améliorée, c’est plutôt l’inverse en particulier sur les arnaques.

Ce qui est sur, c’est que les opportunités ne se trouvent que rarement dans la presse grand public.

Ping : Mon Top 10 des blogs sur la Bourse - Etre Investi