L’investissement socialement responsable (ISR) a connu un remarquable développement depuis plus de 10 ans. Aujourd’hui, L’investissement responsable représente plus de 30,000 milliards de dollars d’encours dans le monde et déja plus de 25% des encours totaux des fonds US et près de 50% en Europe.

C’est une industrie très développé et pour certain, un changement d’ampleur de la finance.

Larry Fink, PDG de BlackRock, plus grande société de gestion d’investissement au monde, a déclaré:

Le changement climatique va remodeler la finance.

L’investissement responsable couvre plusieurs critères qu’ils soient environnementaux, sociaux ou de gouvernance, regroupé sous l’acronyme ESG.

Certaines études ont montré que les actifs ESG sur-performaient le marché. Les entreprises les plus vertueuses seraient aussi les plus performantes.

Si ces valeurs sont importantes pour vous, alors investir responsable est sans doute une évidence. Mais derrière les discours marketing, ces investissements sont il à la hauteur?

Je suis Tanguy Caradec, investisseur et auteur du blog investir et devenir libre

Dans cet article nous allons voir ce qu’est l’investissement socialement responsable et si c’est le choix que vous devez faire.

L’investissement responsable se fait de 2 façons. La première consiste à éliminer des entreprises dont le bilan n’est pas considéré comme responsable. Comme par exemple des entreprises polluantes, du secteur de l’armement ou encore du tabac. Cette approche est la principale en Europe.

La seconde approche consiste à noter les entreprises sur les critères ESG et à investir plus sur les entreprises avec le meilleur profil ESG. Sans totalement exclure des entreprises moins responsables. Cette approche est la principale aux USA.

Ce processus est dynamique. Une même société peut d’une année sur l’autre voir sa note évoluée, ou être blacklistée par certains fonds, si son bilan n’est pas jugée responsable.

L’application de ces critères ESG par une partie grandissante des investisseurs effectue une pression sur les entreprises et la grande majorité des entreprises publient également leur performances à l’une de ces critères.

Votre argent peut donc changer la politique des entreprises dans le bon sens !

Bien sûr, il y a comme toujours un écart entre les discours et la réalité, et des ONG ont pu dénoncer le fait que ces critères étaient encore imparfaits.

Voyons à présent l’impact sur la performance des fonds ESG

Les études diffèrent sur ce point, plusieurs études ont montré que les fonds ISR font mieux que le marché.

Une étude d’Harvard a ainsi montré une sur-performance, mais d’autres études y ont vu une relative sous-performance.

En 2009, Hong et Kacperczyk on montré que les sin stocks (ou actions du péché – armement, tabac,..) avaient un rendement ajusté du risque de +2.5% plus élevé par an.

Plus récemment, l’étude du CEIS Tor Vergata explique que ce sont en fait les entreprises avec des scores ESG faibles qui sur-performent.

Cela pourrait venir de la préférence des investisseurs pour les scores ESG élevées. Ces investisseurs seraient donc prêts à payer plus cher pour acquérir des actions ESG ce qui diminuerait d’autant le rendement futur.

En effet, toutes choses égales par ailleurs : moins vous achetez un actif cher, plus il vous rapportera.

Mon sentiment est que vous ne devriez pas acheter des fonds ESG pour sur-performer le marché, vous risqueriez d’être déçu.

En fait, vous devriez peut-être même accepter d’y perdre un peu. Par contre, c’est la possibilité d’aligner vos décisions d’investissement avec vos valeurs.

Ces produits sont-ils plus risqués ?

Par construction, certains de ces produits sont moins diversifiés, excluant certains secteurs d’activité. Hors la diversification est un excellent moyen d’atténuer le risque. Il est donc conseillé d’éviter les trackers qui investissent sur un nombre réduit de secteurs ou d’entreprises. Votre capital serait alors à risque si une crise sectorielle arrivant. Par exemple, il y a quelques années, de nombreuses entreprises de panneaux solaires ont fait faillite en Europe à cause de la concurrence de la Chine. Certes le marché était bien orienté ! Mais cela ne garantit des résultats pour les actionnaires.

Je vous conseille donc de privilégier les indices les plus larges.

Comment investir sur les fonds ISR?

Il existe aujourd’hui environ 200 fonds qui sont certifiés, principalement via le label officiel ISR qui permet d’identifier les produits d’investissement socialement responsables. D’autres labels existent comme GreenFin identifient les produits qui participent à la transition énergétique, en excluant tout financement des énergies fossiles. Ou encore Finansol pour la finance solidaire.

L’inconvénient des fonds gérés activement, ce sont les frais et je conseille en général de choisir des ETFs. En effet, il est démontré que les ETFs répliquant un indice sur-performent la moyenne des fonds gérés activement .

La bonne nouvelle, c’est qu’il existe maintenant des ETF ISR.

Investir sur quels supports ?

Des ETF via l’assurance-vie, la solution la plus simple :

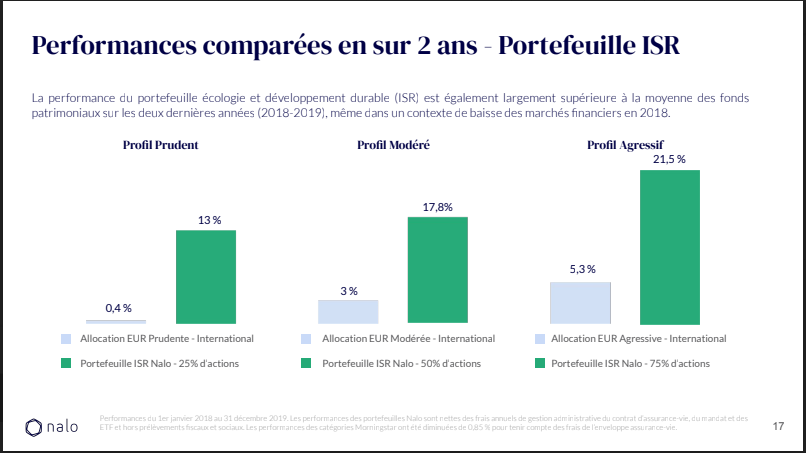

Nalo propose une gamme d’ETF ISR dans son assurance-vie qui ont été particulièrement performant entre 2018 et 2019, surtout en comparaison des fonds actifs.

Nalo est pour l’instant ce qui se fait de mieux sur le marché, ils ont beaucoup d’ETFs que l’on ne trouvent pas chez leurs concurrents, incluant

- Ishares MSCI Europe SRI

- Lyxor MSCI EM ESG trend leaders

- LYxor MSCI World ESG trend leaders

- Ishares Global Clean Energy

- Lyxor World Water

De plus, ils ne se limitent pas uniquement aux actions mais proposent également des obligations vertes (green bonds).

La demande sur les obligations est forte et certains spécialistes indiquent que ce segment est non seulement en forte croissance. Mais aussi que ces obligations performent bien.

Investir sur des ETF via un PEA ou un compte-titre:

L’offre est plus réduite car vous ne pourrez pas investir en obligations, uniquement sur les ETF actions éligibles.

Peu de trackers éligibles au PEA malheureusement

- Lyxor World Water (capitalisant, 0,60% frais, éligible au PEA)

Sont éligibles au CTO uniquement :

- Ishares MSCI Europe SRI (capitalisant, 0,20% frais, non éligible au PEA, disponible chez Fortuneo)

- Lyxor MSCI EM ESG trend leaders (capitalisant, 0,30% frais, non éligible au PEA)

- LYxor MSCI World ESG trend leaders (capitalisant, 0,30% frais, non éligible au PEA)

- Lyxor MSCI World Climate Change (capitalisant, 0,30% frais, non éligible au PEA) > Lyxor vient de lancer une nouvelle gamme d’ETF « Climate change » avec des versions US, Europe et Pays Emergents.

- Ishares Global Clean Energy (capitalisant, 0,46% frais, non éligible au PE) un bon exemple du risque associé ! ce tracker a délivré une performance catastrophique ‘avec une perte de 35% sur 10 ans. Alors que le SP500 faisait quasiment x3.

Investir via le PER / PERCO

L’offre est en développement et peut-être bénéficier vous d’un choix ISR pour investir votre participation ou votre intéressement. Avant de signer, regardez bien le niveau des frais du fonds et sa performance. Si les frais sont supérieurs à 1% vous êtes déjà sur des niveaux environ 3 fois plus élevés que les ETFs, ce qui viendra diminuer votre performance.

Conclusion:

L’investissement socialement responsable permet à l’investisseur d’aligner son épargne sur ses valeurs et d’améliorer la prise compte de facteurs environnementaux, sociaux et de transparence. Avec un coût relativement faible, via les ETFs dans l’assurance-vie.

Néanmoins, ce choix se fait avec une moindre diversification, des frais plus élevées que les ETFs classiques.

Il reste difficile d’investir via le PEA, le meilleur choix reste donc soit l’assurance-vie avec Nalo ou via un CTO

L’offre continuera probablement à s’étendre à l’avenir.

Maintenant, dites moi dans les commentaires ce que VOUS pensez de l’ISR.

Si vous avez aimé l’arrticle, partagez-le avec quelqu’un pour qui elle sera utile et cliquer sur le bouton j’aime.

Pour voir plus de vidéos sur l’investissement, abonnez vous à la chaine Youtube

Pour apprendre comment j’ai mis en place ma stratégie d’indépendance financière, inscrivez vous à ma lettre d’information et recevez mon guide gratuit

Votre email est en sécurité

Votre email est en sécurité