En investissement, il est plus facile de lire le passé que de prédire l’avenir. Pour bien investir son argent en 2020, il est important de prendre un peu de recul et de regarder ce qui s’est passé ces dernières années.

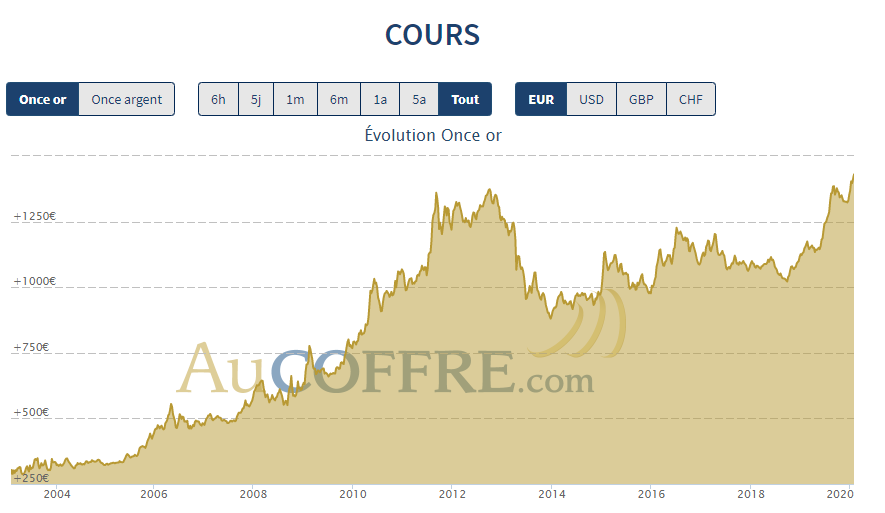

2 classes d’actifs sont sorties du lot ces dernières années: les actions, en particulier américaines (x2 en 5 ans) et l’or qui a accéléré sa hausse en 2019 avec +20% et de nouveaux plus hauts historiques (en euros)

A l’inverse, l’immobilier aux USA mais aussi à Bordeaux ont marqué le pas avec un tassement, malgré la baisse des taux.

Des taux qui justement ont continué à baisser en 2019 , au grand dam des « gourous » nombreux à prédire une hausse. Le résultat, c’est que les taux sans risques sont au plancher. Et serviraient environ 1% de performance aux épargnants du fonds en euros.

Malgré ces divergences de performance, la vue d’ensemble ne change pas tant que cela. Nous vivons toujours une période de croissance économique mondiale avec des stimulations à la fois budgétaires et monétaires.

Que pouvons nous attendre de 2020 ? Selon moi, nous pouvons nous attendre à 2 scénarios.

Scénario 1: le krach tant annoncé arrive !

C’était le scénario tant attendu par les « gourous ». Un krach violent, égal ou pire que 2008. Je vous rassure tout de suite, je n’ai pas prévu de tout vendre pour m’installer dans un camp de survivalistes. Et encore une fois je médite la sagessse de Peter Lynch: Plus d’argent a été perdu dans la peur des krachs que dans les krachs eux-mêmes. Rien de sert d’anticiper le krach, étant par nature imprévisible. Les membres de la formation PEA qui ont suivi mon conseil de renforcer en décembre 2018 ont pu bénéficier à plein des +30% de hausse du SP 500 en 2019.

Scénario 2: la hausse se poursuit

Statistiquement, la bourse connait plus d’années haussières que baissières. Et sur le long terme, la bourse monte toujours. De plus, avec un peu d’expérience, l’investisseur constate que la hausse nourrit la hausse. A un certain moment, de nouvelles personnes investissent en bourse, parce qu’elle a monté récemment. Et ne veulent pas rester sur le bord du quai. Ces passagers sont les derniers à rejoindre le train de la hausse.

Paradoxalement, une nouvelle hausse cette année pourrait nous rapprocher d’un ralentissement de la hausse à venir.

Mais comme dit l’adage, les arbres ne montent pas jusqu’au ciel. Reste à voir, à quel rythme les arbres vont grandir cette année.

L’écart grandissant entre Europe et USA pourrait se réduire

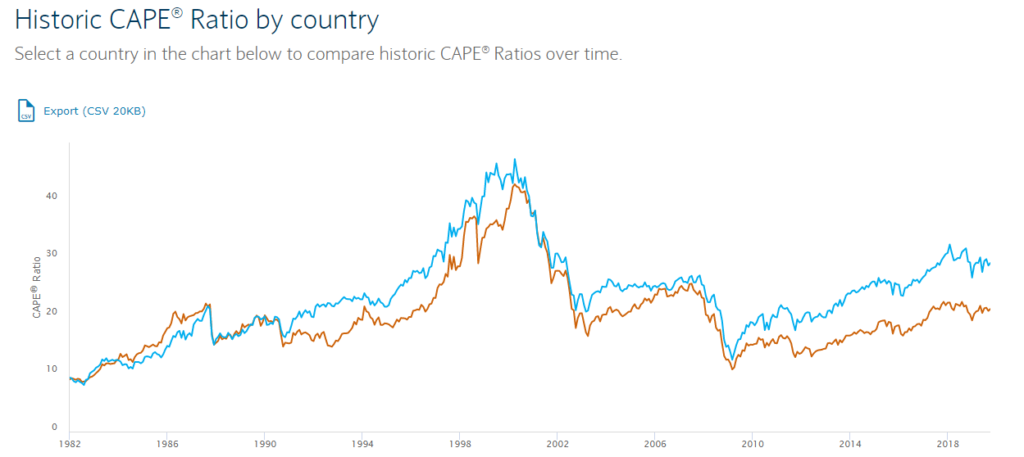

Je scrute en particulier avec gourmandise l’écart entre les actions européennes et américaines. Voici le ratio cours bénéfices (dit PE Shiller) sur les dernières années, avec la divergence croissante entre des actions US plus chères (en bleu) que les actions européennes.

Depuis 2010, l’écart se creuse avec des actions américaines qui se payent de plus en plus cher. L’écart s’explique aisément. Outre-Atlantique, les GAFAM établissent une domination quasi-mondiale sur la technologie. L’Europe souffre d’incertitudes géopolitiques (Brexit, mouvements populistes,…) et d’une plus faible croissance.

Cette divergence n’est pas nouvelle. Elle s’est également manifestée dans les années 1990 avant de se refermer en 2000, juste avant le krach de la bulle internet.

La performance de votre portefeuille en 2020 pourrait bien dépendre de votre allocation entre actions européennes et américaines. Les actions européennes, moins chères, procurent un rendement de +5% dont la moitié environ versé en dividende, à comparer avec un taux sans risque à 0%

Sans parler des émergents qui retrouvent aussi la faveur des investisseurs, et qui peuvent tout à fait trouver la place dans votre PEA.

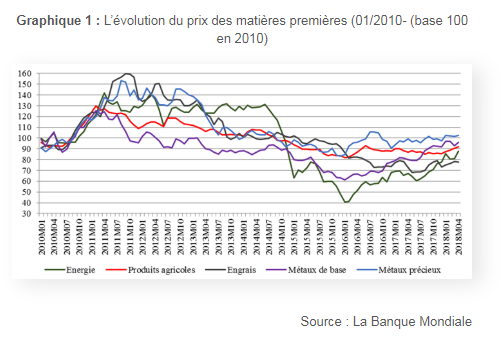

Les matières premières continuent leur hausse

Sans faire grand bruit auprès du grand public, le cycle des matières premières est redevenu haussier depuis 2016. Comme le montre ce graphique de Yves Jégourel il existe de nombreuses divergences entre l’or, le pétrole ou les matières agricoles.

Historiquement, la hausse des matières premières est tirée par l’industrialisation de grands pays émergents comme la Chine. Hors la question est de savoir qui sera ce prochain relais de forte demande. Je ne crois pas à la Russie trop peu industrialisée, ni à l’Inde, trop bureaucratique. Pourquoi pas le Brésil? A moins que la demande ne soit tirée par la hausse continue de la population mondiale qui devrait passer de 7 milliards à près de 10 milliards d’ici 2050.

Hors la hausse des matières premières a tendance à coincider avec des périodes de baisse des actions. Pour une raison très simple. C’est que lorsque le prix des matières augmentent, les couts de production augmentent et les profits baisent ce qui en retour fait baisser le prix des actions.

En ce moment nous avons une hausse modérée des matières premières. En particulier, les prix du pétrole restent sous pression grace aux formidables productions américaines.

Ce qui devrait prévenir pour l’instant toute envolée du prix du brut à court terme.

Les conditions réunies pour une poursuite du prix des actifs en 2020

La hausse de la population mondiale, la croissance mondiale globale, la relative paix, les taux bas et les politiques monétaires sont autant de stimulants qui devraient logiquement nourrir un scénario de hausse des actifs.

La faible inflation n’incite pas les banques centrales à remonter les taux. Les tensions « populistes » poussent plutôt les gouvernements à dépenser plus qu’ils ne collectent et stimuler ainsi l’économie.

Dans ce contexte, la hausse pourrait bien continuer et nourrir la hausse. Nous pourrions ainsi voir se former une bulle spéculative. D’autant que les innovations continuent de proliférer. Nous sommes nombreux à utiliser des services qui n’existaient pas il y a encore une décennie. Et cette tendance va se poursuivre, nourrissant le capitalisme.

Adapter son portefeuille en 2020

Loin de donner des conseils, je vais ici uniquement vous indiquez ce que je compte faire.

Je vais logiquement continuer à investir sur mon PEA. La fiscalité est toujours favorable et largement plus douce que celle de l’immobilier en France. La grande majorité de mon épargne sera investi en trackers.

L’autre part de mon épargne permettra de continuer le remboursement de mon crédit immobilier, sans se presser. Avec une mensualité composée à 10% seulement d’intérêts alors qu’il me reste 14 ans de crédit, je ne suis pas pressé de le rembourser. En effet je préfère maximiser le capital que je peux investir dans du capital productif comme des actions ou de l’immobilier locatif.

Nous avons quand même réussi à gagner de l’argent avec notre résidence principale en la louant sur AirBnB pendant nos vacances, pour un revenu cumulé brut de 8,000 euros. Nous avons plus que doublé nos revenus par rapport à l’année ! Mon épouse ayant repris un emploi récemment, nous devrions cependant faire moins de locations en 2020. Par contre nous gardons toujours notre parking en location, toujours avec le même locataire depuis le début.

L’immobilier locatif justement devrait rester une composante importante de mon patrimoine avec mes 5 maisons aux USA. Certes la hausse des prix a ralenti et c’est probablement un bon moment pour vendre. Mais ces maisons génèrent toujours un rendement, certes pas toujours régulier comme vous le voyez sur mes reporting mensuels. Mais un rendement significatif toutefois, libellé en dollars américains que je prévois pour la première fois d’investir en actions, avec un compte actions en dollars. Ce n’est pas encore mis en place mais j’ai commencé les démarches en ce sens.

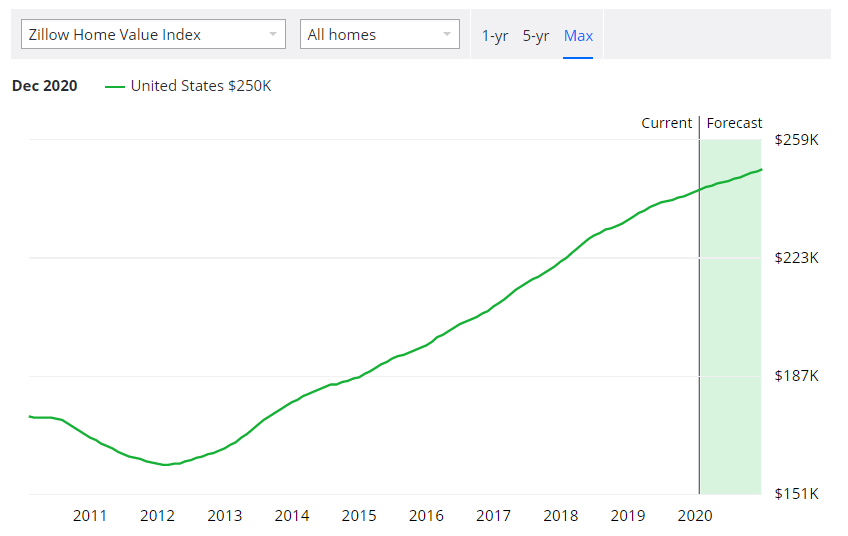

L’immobilier aux USA L’immobilier aux USA, représente 33% de mon patrimoine et aura été un vrai accélérateur depuis 2011.

Je ne prévois pas d’achats / ventes cette année. Le cash flow devrait être meilleur cette année avec le plein effet sur l’année des nouvelles maisons.

Par ailleurs la hausse des prix immobiliers aux USA pourrait bien se poursuivre même si la hausse des taux devrait la freiner. Les prix aux USA ont dépassé les niveaux de 2008 en moyenne et ont progressé de 9% en 2019 !

Je prévois toujours de profiter de la hausse pour l’instant et de revendre ensuite à un primo-accédant.

L’actif que j’envisage d’alléger..

Si je devais alléger un actif, je pense que cela serait l’or. Pourquoi? Car l’or ne procure pas de rendement, à l’inverse il faut payer pour le stocker. Mais surtout, l’or a atteint de nouveaux plus haut récemment. Et comme dit l’adage, pour gagner il faut vendre ce qui est haut et acheter ce qui est bas. Et l’or, s’il peut encore monter – la hausse pouvant aussi entrainer la hausse – est déja haut. Cela fait plusieurs années que je souhaite m’alléger mais les cours déprimés me retenaient. A présent, je peux vendre une partie de mon or avec une plus value.

D’autant que l’or est sur des plus hauts (en euros) historiques, à +1,400 euros l’on

Le plus dur en 2020 sera de trouver un actif peu cher avec un potentiel de hausse. Après 10 ans de reprise économique post crise des subprimes, la grande majorité des actifs sont chers. Et ceux qui ne le sont pas (comme l’immobilier en zone rurale en France) n’offre pas forcément de signes évidents de retournement.

Comparativement, je trouve que finalement les actions européennes sont peut-être un bon compromis. Pas si chères compte tenu des taux d’intérêts et avec quelques belles pépites mondiales (LVMH, Airbus,…).

Mes placements m’ont plus rapporté que mon salaire en 2018 et 2019 aura également été un très bon millésime ! Je suis relativement prudent pour 2020 et prévois de continuer à maximiser le capital que je peux épargner; Par forcément en se privant mais plutôt en cultivant des plaisirs simples et en faisant des choix raisonnables (réparer soi-même, acheter d’occasion,…) en évitant l’inflation du niveau de vie. Enfin dans la mesure du possible car avec 4 enfants qui seront bientôt des adolescents, cela sera sportif !L

FAITS MARQUANTS Janvier 2020

- Côté USA, le Warren Buffett ratio s’est redressé à 153%, soit 20 points de plus que l’année dernière !

- L’euro-dollar s’est effrité à 1.10, contribuant à la sur-performance des indices US

PORTEFEUILLE

- Le portefeuille est toujours majoritairement investi (58%) en immobilier US. Je suis propriétaire de 5 maisons. Sur Janvier le cash flow est de 859 USD. Comme on me pose régulièrement la question, je reçois mes loyers nets en dollars sur un compte Bank of America

- Les actions sont le 2e poste le plus important (27%), j’applique la stratégie passive d’investissement à long terme. Mon portefeuille est accessible à tous les membres de la formation PEA

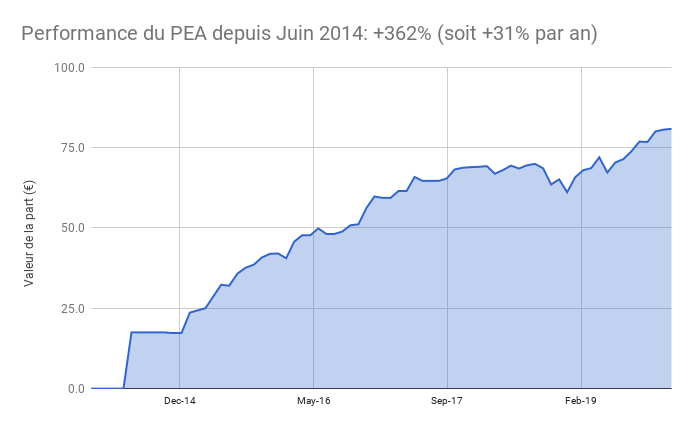

- Le PEA progresse de 0,3 % ce mois ci soit une progression de 362% depuis juin 2014, soit une performance annualisée de 31%

- J’ai renforcé ma position en tracker Europe, Emergent et Small Cap US. Mon allocation est à présent 45% sur les USA, 45% sur l’Europe et 10% sur les pays émergents.

- J’ai encaissé le dividende trimestriel du tracker Europe

- Le cash disponible est de 4%

- Les obligations représentent 1% de mon patrimoine, dans mon Plan d’Epargne Entreprise

- L’or et l’argent représentent 9% de mon patrimoine.Je détiens l’or et l’argent via les sites aucoffre.com et goldmoney.com.

CE QUE J’AI APPRIS – Mes lectures

- J’ai relu « A gift to my children » de Jim Rogers. C’est une excellente piqure de rappel des fondamentaux de l’investissement pour ne pas tomber dans l’euphorie. 2 régles sont essentielles. La première est d’épargner et d’investir. La seconde est d’acheter bas et vendre haut

- Un article des echos « La gestion passive atteint de nouveaux sommets en Europe« . Les encours d’ETF européens ont dépassé les 1,000 milliard de dollars en 2019. D’ailleurs le courant plutot vendeur sur les actions européennes est devenu acheteur ce qui pourrait annoncer un retour en grâce.

- Un papier pour comprendre ou en est le cycle des matières premières.

- Une vidéo de Warren Buffet qui explique pourquoi il n’investi pas sa trésorerie de +100 Milliards de dollars sur le SP 500. En résumé, Warren Buffet sais parfaitement que ces liquidités ont un cout d’opportunité important. Mais il veut être prêt à saisir une opportunité qui se présenterait à lui. C’est donc parfaitement logique: il ne faut pas investir l’argent donc vous pourriez avoir besoin pour un projet de court terme. Warren Buffet pense que ce cout d’opportunité reste inférieur à son espérance de gain. Son historique de performance lui donne raison !

- Le marché immobilier US a gagné 11 trillions de dollars depuis 2010, soit +50%

- Un simulateur de portefeuille d’actions très utile pour comparer des performances passées. Par exemple entre 1 portefeuille 100% actions par rapport à un portefeuille 50% actions et 50% obligations. Il faut rentrer les codes des indices comme SPY (SP 500) ou TLT (Obligations Long terme)

- Un coup de coeur pour la chaine « Epic History » qui propose de magnifiques vidéos historiques retraçant les guerres napoléoniennes, la campagne d’Alexandre le Grand..

PROCHAINES ÉTAPES

- 2020 sera comme 2019 une année ou je souhaite pouvoir continuer à passer beaucoup du temps avec ma famille et voir grandir mes 4 enfants. Si j’écris moins d’articles cette année, c’est que je joue au ping pong avec mes enfants 🙂 – notre nouveau hobby depuis que notre cave s’est équipée d’une table…

- Toujours de la course à pied avec peut-être un premier marathon à courir. Avec l’ambition de bien le finir et de prendre beaucoup de plaisir.

- Je vais faire le plein de voyages en 2020. Pour mon boulot ou j’ai la chance de me rendre dans plusieurs grandes villes européennes (Madrid, Budapest, Munich, Lisbonne, Varsovie, Prague,…). Mais aussi avec ma famille avec un voyage prévu en Palestine et en Jordanie (mon premier là-bas) et un autre dans les Pyrénées catalanes

- Enfin, 2020 sera une nouvelle année de développement du blog, de la chaine youtube, de contenu utile (comment j’ai aidé Nicolas à savoir s’il payait trop cher son assurance-vie) et de formations pour vous aider à faire travailler votre argent

Bons investissements

Pour apprendre comment j’ai mis en place ma stratégie d’indépendance financière, inscrivez vous à ma lettre d’information et recevez mon guide gratuit