Nous avons profité du pont de l’ascension pour rendre visite à la grand-mère de mon épouse. Cette dame de 93 ans a la chance d’être en bonne santé. Elle habite toujours dans la maison que son mari et elle ont fait construire pour leur retraite. Elle est autonome et a toute sa tête. C’était vraiment un plaisir de la voir. Et je me suis demandé ce que serait ma vie si j’avais aussi la chance de vivre en bonne santé jusqu’à 93 ans. Surtout j’ai réalisé qu’à 43 ans, cela me laisserait encore 50 ans pour investir.

Dans cet article j’avais expliqué comment Warren Buffett s’était enrichi vieux. La moitié de sa fortune a été gagné dans les 10 dernières années, alors que Warren Buffett avait entre 80 et 90 ans ! Dans cette seule décennie, sa fortune est ainsi passé de 50 milliards de dollars à 100 milliards de dollars.

Avec 50 ans devant soi, combien peut on espérer gagner, même sans avoir le talent de Warren Buffett ?

Il y a 2 variables à prendre en compte: votre capital de départ et le taux de rendement.

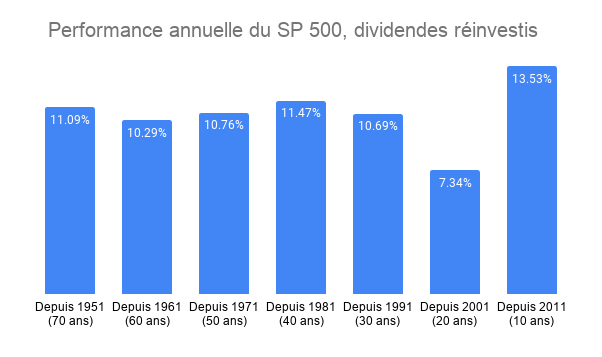

Le taux de rendement va dépendre de votre allocation. Plus la part d’actions sera élevée, plus le taux de rendement sera élevé. Bien sûr, cela ne préjuge pas du rendement futur des actions, mais il n’est pas impossible que la bourse continue à délivrer du 10% par an.

Et c’est la que cela devient intéressant car à ce rythme de 10% par an, votre argent double tous les 7.2 années.

Votre patrimoine entre alors en croissance exponentielle. C’est assez déroutant à imaginer mais pourtant c’est l’effet bien réel de la magie des intérêts composés.

Mais concrètement que peut on attendre ? Mon tableur me permet de simuler la croissance d’un portefeuille sur 50 ans. Et le résultat est .. choquant ! 100,000€ investis à 100% en actions via un PEA et/ou un Compte-titres deviennent 10 millions d’euros. Soit une mise de départ multipliée par 100 ! Pourtant la plupart des gens n’arrivent pas à ce résultat car il faut :

- Rester investi

- Optimiser les frais

- Optimiser la fiscalité

- Choisir les bons supports.

Mais ce résultat est atteignable.

Dans mon cas, je n’imagine pas avoir besoin d’autant d’argent si je vis aussi vieux. D’autant que mon capital actuellement investi en bourse est largement supérieur à 100,000 euros.

Mais j’atteindrais 10 millions d’euros si mon rendement est de 6.6% par an. Coïncidence, 6.6% par an, c’est le rendement moyen de la bourse net d’inflation (10% étant avec inflation).

Cet argent n’aura pas d’utilité à 93 ans pour moi, sans doute pour les autres car je pourrais le donner. Je ne prévois de me faire enterrer avec de l’or ou des objets précieux comme les pharaons

Par contre, cette perspective a une utilité immédiate. Celle de me donner une tranquillité d’esprit et une liberté pour faire des choix sans contrainte financière.

Le contexte actuel semble inquiétant et peut donner envie de sortir des marchés. La baisse atteint actuellement 20% ce qui est qualifié de bear market (ou marché baissier). Comme disait avec Peter Lynch, une correction, c’est un mot technique qui signifie que l’on a perdu beaucoup d’argent rapidement. Et en effet, si comme moi vous regardez régulièrement la valeur de votre patrimoine, vous avez remarqué cette baisse de 20%

Mais sortir du marché, ce serait se priver de la possibilité de laisser votre argent se multiplier. D’ailleurs le rythme historique prendre en compte la baisse de 20%. Il y a eu dans le passé de nombreuses baisses de 20% ou plus.

Voici le tableau résumant les principales baisses des 20 dernières années, résumés par l’excellent site MrMoneyMustache

| Dates du marché baissier | Baisse (du pic au point bas) | Durée (Mois) |

| Mars 2000 – Sept 2001 (bulle internet) | -36% | 18 |

| Jan – Oct 2002 (bulle internet, suite) | -34% | 9 |

| Oct 2007-Nov 2008 (crise des subprimes) | -52% | 14 |

| Jan – Mars 2009 (subprime, suite) | -28% | 2 |

| Feb-Mars 2020 (krach covid ) | -34% | 1 |

| April 2022 – ??? (baisse actuelle ) | -20% , pour l’instant | ? |

Si vous avez investi récemment, il est normal que cette baisse soit plus difficile que si vous avez déja vécu les krachs des 20 dernières années.

Mais si vous n’avez pas encore commencé à investir et que votre argent dort sur votre compte en banque, demandez vous si vous n’aimeriez pas vous aussi faire rouler votre boule de neige !

Renseignez vous et si vous avez besoin d’accompagnement, consulter ma formation Bourse !

Et profitez de la vie !

CE QUE J’AI APPRIS – Mes lectures

- Je viens de lire Economie de la dette de Anton Brender. Alors que le poids des dettes augmentent partout dans le monde et sont sources d’inquiétudes, l’auteur rappelle que ces dettes sont le corollaire de l’épargne des ménages et des entreprises. Tant que ceux ci épargnent, les Etats peuvent et doivent s’endetter. Un livre utile donc pour sortir d’une vision souvent trop simpliste sur la dette et comprendre le phénomène actuel.

- Effet de syphon de l’épargne par les USA ? Une analyse sur l’effet de syphon de l’épargne mondiale par les USA suite au retrait de la banque centrale américaine alors que les besoins de financement américains sont au plus. L’argent qui ira acheter les obligations US n’ira pas sur les actions. Ni sur l’Europe, ce qui permet la hausse du dollar CQFD.

- Je viens de relire Le Choc des Civilisations de Samuel Hutington. Bien qu’écrit en 1990, ce livre semble étonnamment contemporain. Le passage sur l’Ukraine m’a frappé. L’auteur explique qu’une guerre y est possible dans ce pays déchiré entre occident à l’ouest et orthodoxie à l’est, en raison d’une ligne historique de partage entre ces 2 cultures. Bien sur, une partie de la thèse est discutable. Mais l’auteur vise également juste lorsqu’il prévient du danger des interventions de l’occident (les USA en tête) dans les pays musulmans (Lybie, Irak, Syrie,..). Fascinant !

PORTEFEUILLE – Mai 2022

- Les actions sont le poste le plus important à 60%. J’applique la stratégie passive d’investissement à long terme. Mon portefeuille est accessible à tous les membres de la formation PEA.

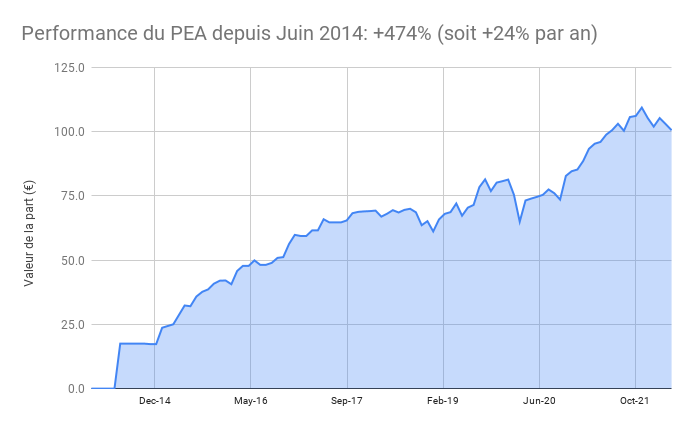

- Le PEA Fortuneo recule de 2,4% ce mois-ci soit une progression de 474% depuis juin 2014, soit une performance annualisée de 24%.

PEA au plafond, pas d’opérations ce mois ci

- Le PEA Fortuneo recule de 2,4% ce mois-ci soit une progression de 474% depuis juin 2014, soit une performance annualisée de 24%.

- Le PEA Bourse Direct recule de 2,1% ce mois-ci soit une progression de 49% depuis mars 2020, soit une performance annualisée de 21%. J’ai renforcé le tracker Amundi CW8

- Le portefeuille est toujours investi (33%) en immobilier US, en hausse suite à la revalorisation des prix immobiliers. L’immobilier aux USA a accéléré sa hausse depuis le Covid mais cela pourrait changer avec la forte hausse des taux d’emprunts. Je suis propriétaire de 3 maisons, après la vente de 2 maisons en 2020. Sur ce mois, le cash flow net est de 2120€. Comme on me pose régulièrement la question, je reçois mes loyers nets en dollars sur un compte Bank of America.

- Je détiens également depuis cette année 2 appartements à Bordeaux que j’ exploite en LMNP Ces achats ont été financés essentiellement à crédit, ils sont donc comptabilisés pour l’instant à 0 dans mon patrimoine net.

- Les obligations représentent 2% de mon patrimoine

- Mon Plan d’Epargne Entreprise.

- Une assurance-vie Nalo investie comme épargne de précaution (rendement moyen de 2% net) sur laquelle j’ai placé en attente le remboursement de mon contrat de prêt avec Homes of England. Il s’agissait d’un contrat de prêt court terme (8 mois) à 6% avec la société Homes of England. Il est toujours possible de souscrire. Si vous souhaitez être mis en relation avec eux, vous pouvez laisser vos coordonnées ici pour être recontacté.

- Le cash disponible est de 6%. Le financement de travaux dans ma RP se faisant à présent sur une ligne de crédit travaux à 0.9% sur 15 ans, je prévois donc de réinvestir ce cash. Nous avons pu profiter de la nouvelle piscine ! Il reste encore quelques finitions et l’aménagement.

- L’or et l’argent représentent 0,1% de mon patrimoine. Je détiens l’or et l’argent via les sites aucoffre.com et goldmoney.com.

En effet, la variable du temps est très importante dans le calcul de l’enrichissement et souvent sous estimé patrimoine final = capital investi x rendement ^ nombre d’année

Le plus difficile à faire en bourse étant de rester investi quoi qu’il arrive 🙂

Merci pour cet article

Tout à fait Alexandre, cela permet aussi de rester zen en se disant que statistiquement on deviendra plus riche que de besoin.

C’est ma philosophie, qui permet d’ailleurs d’être moins stressé, ce qui allonge encore la durée de vie

L’investissement est un long marathon. Tout comme dans le sport, la psychologie est importante.

Combiner les intérêts composés à des versements réguliers est pour moi la meilleure façon d’augmenter son capital.

Personnellement, « j’oublie » mes investissements. C’est-à-dire que je ne les consulte qu’une fois par mois pour ne pas m’affoler en cas de baisse. Ainsi, je les tiens sur la durée. De plus, ce qui est rassurant, c’est qu’un indice boursier est haussier sur la durée. C’est une raison de plus pour tenir ses positions.

Au plaisir de vous lire.

Merci Julien, beaucoup de sagesse dans ton commentaire. En effet c’est l’investissement dans la durée qui permet d’en tirer le plus grand bénéfice. Les variations quotidiennes n’ont que peu d’impact sur l’enrichissement à long terme