Aujourd’hui nous allons parler ce qui fait peur à tout le monde en bourse: les krachs boursiers. Dans cet article je vais vous donner ma méthode pour gérer ces situations et même gagner de l’argent. En effet la gestion des krachs est essentiel pour réussir ses investissements.

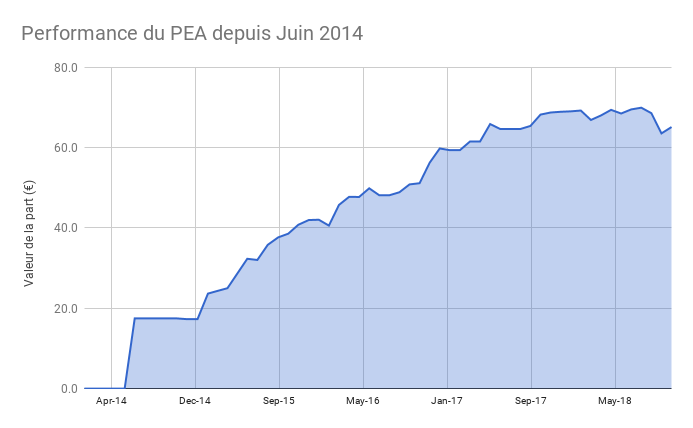

J’ai reçu une question d’un membre de la formation PEA, Sofiane, qui me dit : »la bourse est exactement le contraire du loto, au loto, on perd sur le long terme, mais il ne suffit que d’un seul gain pour être rentable, en bourse on gagne sur le long terme, mais un krach de -50% au bout de 10 ans me mettrait dans le rouge »

Explorons ensemble le risque des krachs en bourse et regardons en détail de quoi il s’agit.

Qu’est qu’un krach boursier?

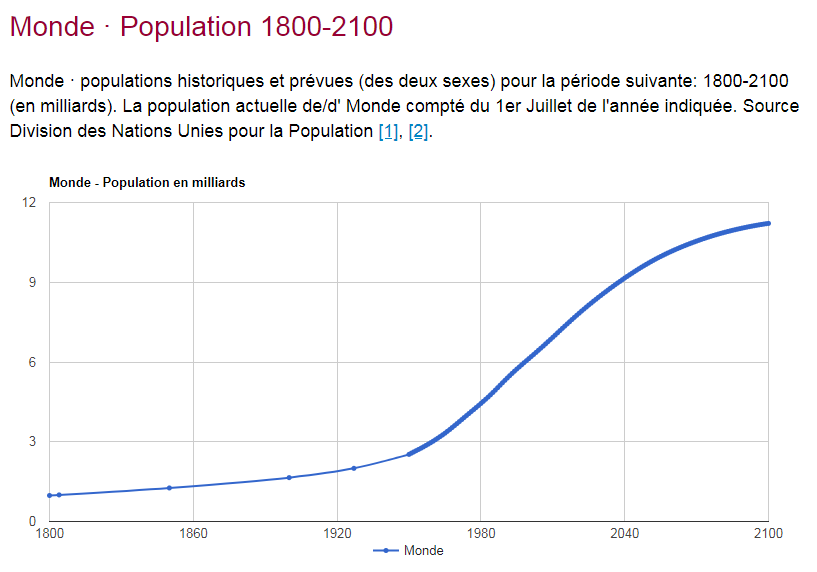

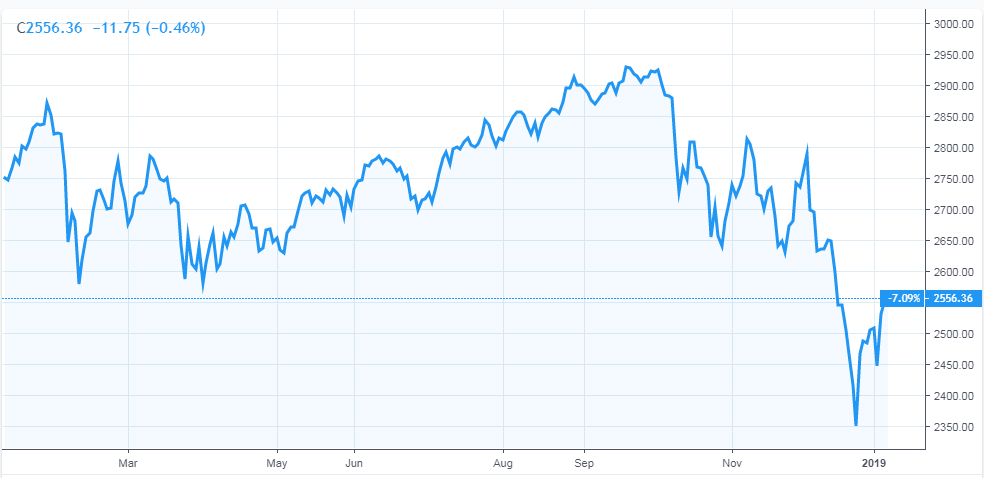

C’est une baisse rapide du prix des actions. Comme la bourse est un marché d’échange entre la vente et l’achat des actions, cette forte baisse est liée à un déséquilibre entre l’offre et la demande donc une hausse considérable du nombre de vendeurs que d’acheteurs. Si ce phénomène continue, cela peut atteindre un niveau de panique et nous pouvons assister à des krachs séculaires de -50%.

Quelle en est la cause ?

Le krach boursier est causé par la perte de confiance des investisseurs, qui vendent leurs actions. En effet les gens pensent que les actions qu’il ont acheté potentiellement quelques années auparavant n’est plus un bon investissement pour eux et qu’ils risquent de perdre de l’argent.

Quand arrivent-ils ? Peut on les prévoir ?

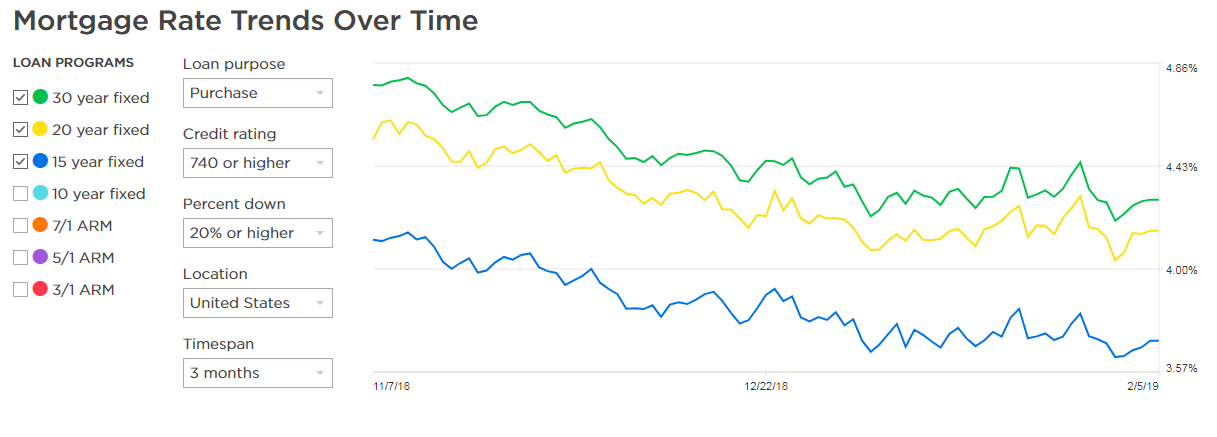

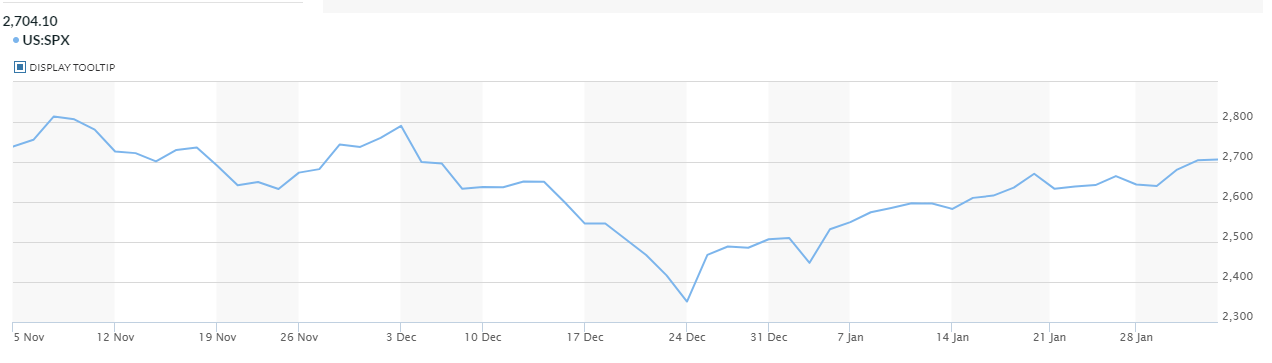

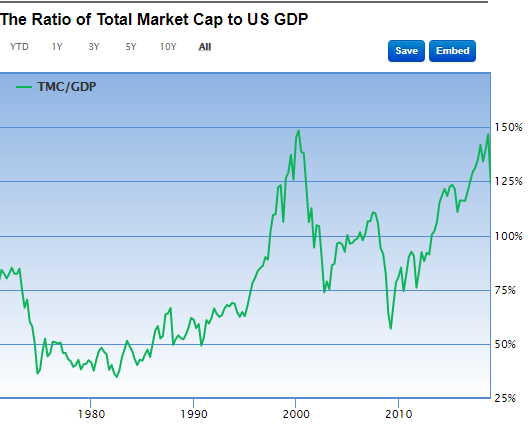

On peut estimer selon plusieurs ratios si le marché est cher ou bon marché. Et les krachs ont tendance à arriver lorsque les marchés sont chers, comme le krach des années 2000 de la bulle internet. Il n’existe pas de moyen de deviner lorsqu’ils vont arriver.

Peut on s’enrichir malgré les krachs ?

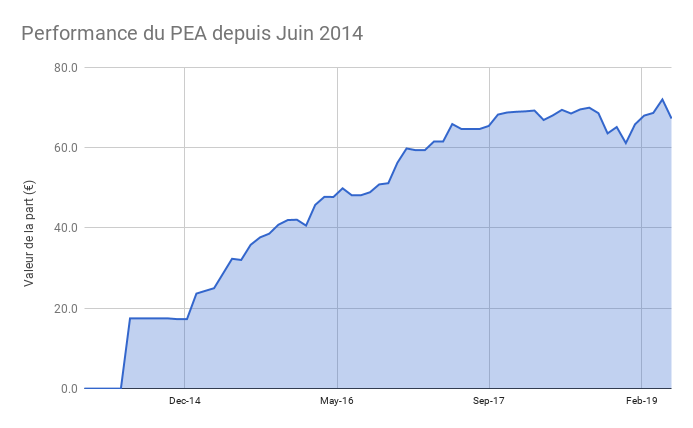

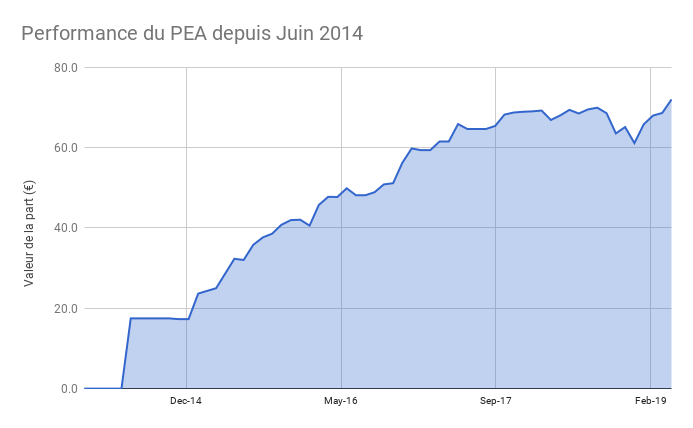

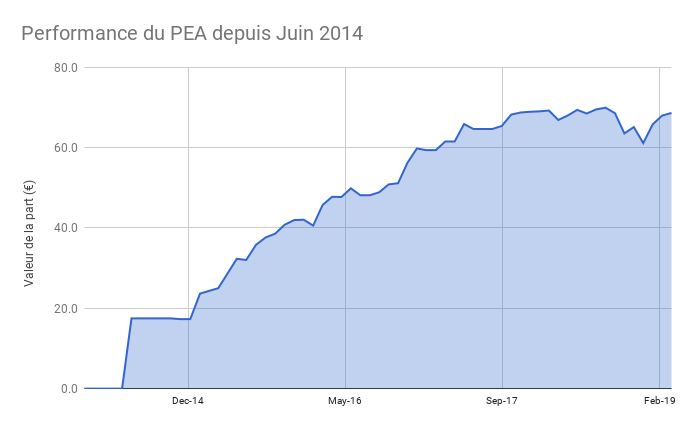

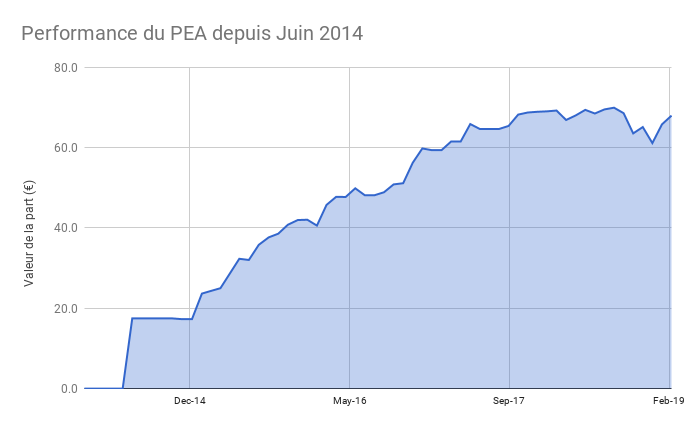

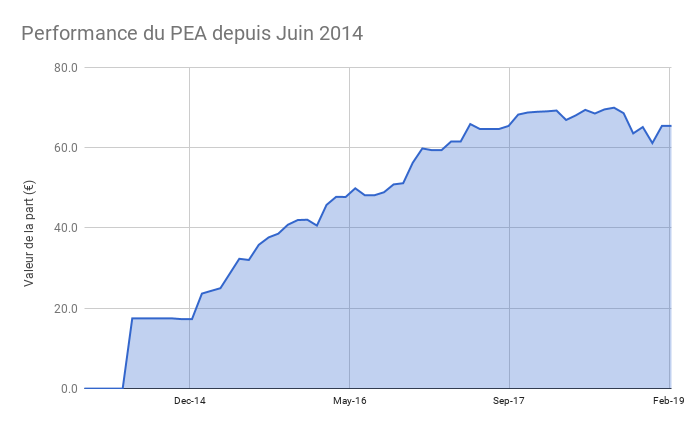

Oui, la bourse à fait du 10% par an depuis 100 ans, malgré les krachs ! En fait les krachs sont des événements normaux comme la neige en hiver ou la chaleur en été. Ils arrivent. D’ailleurs la gestion des krachs est probablement la première raison de la différence de performance entre les bons investisseurs (ceux qui font +10%/ an) et les mauvais investisseurs (ceux qui font 2% par an)

Peut on surperformer en évitant les krachs ?

Non. Dans l’idéal, un investisseur voudrait vendre juste avant les krachs boursiers, racheter au plus bas et aurait ainsi des performances exceptionnelles. Mais ce monde n’existe pas. Il ne font donc pas chercher à éviter les krachs mais dépasser leur peur et les gérer.

Comment ne pas paniquer ?

Il faut comprendre que la bourse fini toujours par remonter et progresser. J’ai vu la bulle internet en 2000, le 11 septembre, le krach des subprimes. A chaque fois la bourse est remontée et a atteint des plus hauts. Sur le long terme, la bourse monte toujours

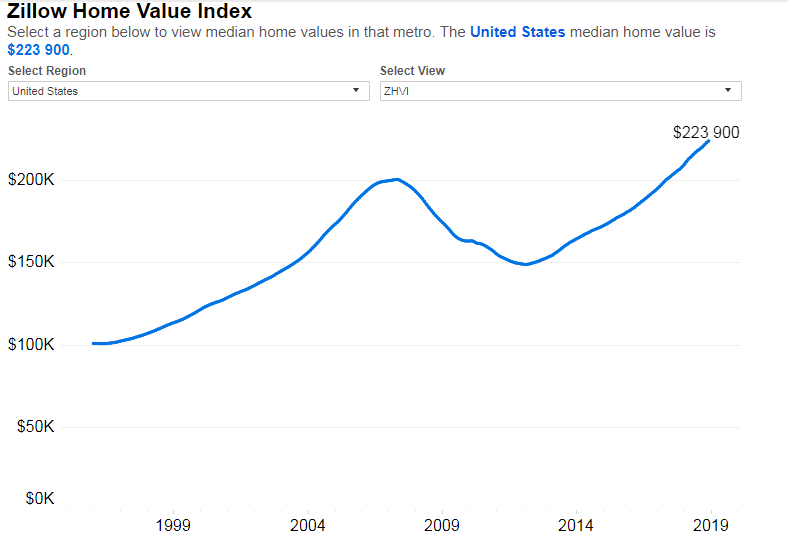

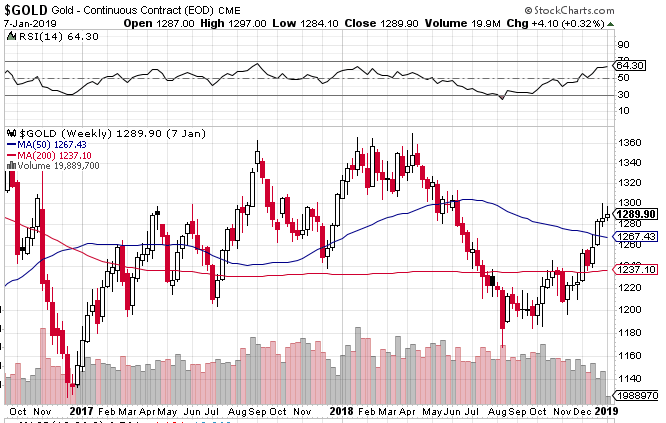

Les actions sont elles le meilleur placement à long terme ?

Bien sur ! supérieur à l’immobilier, aux obligations . Lorsque vous lisez dans les journaux que l’immobilier a doublé en 20 ans, la bourse elle aura multiplié votre capital par 4 sur la même période.

Conclusion: vous avez 2 choses à faire :

– Travailler votre mental pour résister au krach car c’est un phénomène normal. Se former et apprendre comment cela fonctionne et aussi bien comprendre les mécanismes de la bourse.

– Adapter votre exposition aux actions. Vous pouvez choisir d’avoir un portefeuille équilibré entre le fonds euros et les actions pour amortir les chocs.

Avez-vous déjà vécu des krachs boursiers? Si oui comment les avez-vous vécu ?

Pour apprendre comment j’ai mis en place ma stratégie d’indépendance financière, inscrivez vous à ma lettre d’information et recevez mon guide gratuit