Récemment, plusieurs personnes m’ont demandé si investir dans l’immobilier était une bonne idée. En général, je trouve qu’investir est toujours une bonne idée, même si je peux être critique sur certains supports comme les SCPI.

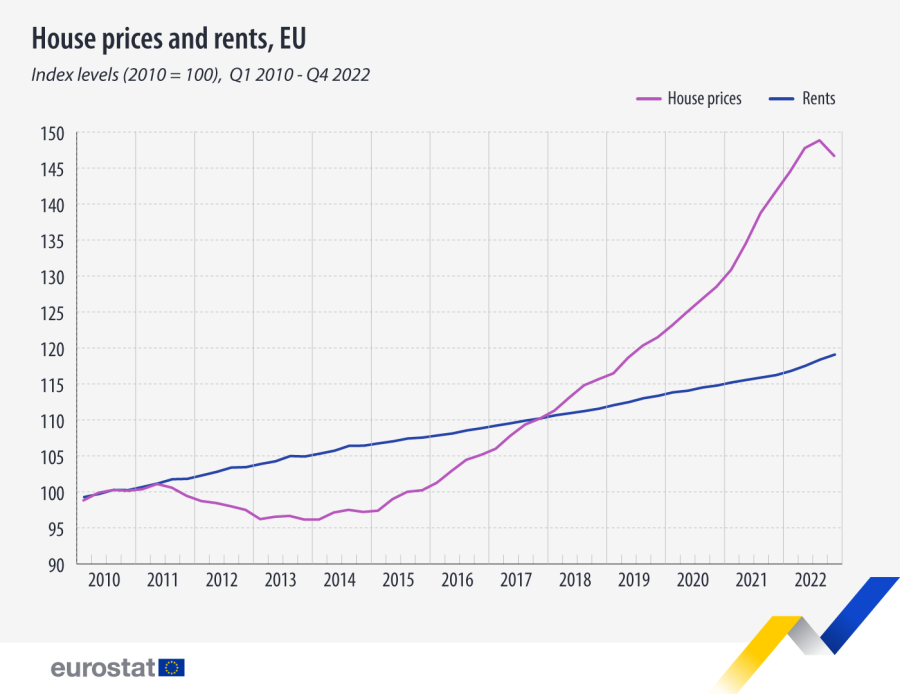

Mais après 10 années de hausse ininterrompues, le marché immobilier se retourne. Et vous devez prendre en compte cette réalité. Le phénomène est mondial: USA et Europe, France et Allemagne compris. Même la Chine qui stabilise à un point bas selon le Trésor.

La cassure est nette, ce n’est pas un simple ralentissement. Les chiffres du baromètre Meilleurs Agents confirment une baisse généralisée en France (Paris, Province, villes & campagnes). Cette baisse est un événement rare : une première depuis 14 ans.

La période précédent cette baisse a vue une accélération parabolique spéculative sur certains segments (mer, montagne, maison avec jardin…) ce qui pourrait supposer une correction des excès.

Dans cet article nous allons

- Chercher à comprendre la baisse actuelle sur l’immobilier et les SCPI en particulier.

- Tenter de prévoir s’il s’agit d’une pause dans la hausse ou d’une franche baisse.

- Trouver des solutions: vendre son immobilier? ou au contraire profiter de la baisse ?

Je vous partagerai également les changements d’allocations pour cette année (spoiler : je baisse mon exposition à l’immobilier).

Une baisse historique de l’immobilier (et des SCPI?)

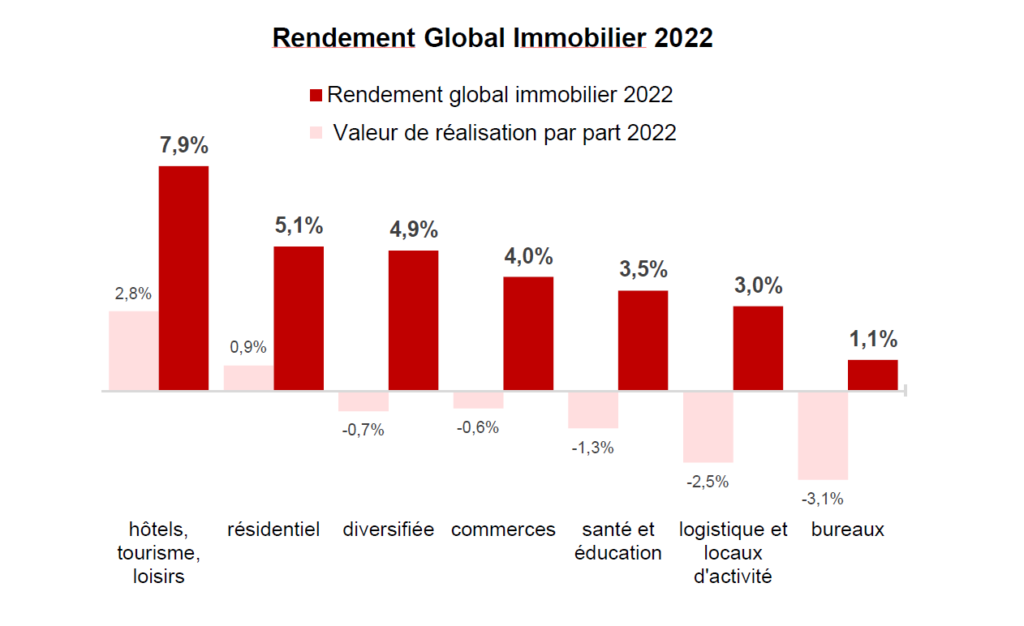

Cette baisse touche bien sûr les SCPI même si peu d’épargnants semblent en être conscients. La valeur du patrimoine immobilier des SCPI s’est dépréciée en 2022 comme l’explique cet article. L’auteur poursuit « La valeur du patrimoine immobilier des SCPI va sans doute encore être révisée à la baisse en 2023. Ce qui pourraient contraindre les SCPI à baisser leur prix de souscription. D’ailleurs certaines ont déjà franchi le pas.

La SCPI Laffitte Pierre, capitalisant 1.2 milliard d’euros, principalement investi sur les bureaux (73%) et centres commerciaux (12%) a annoncé une baisse de 8,5% de la valeur de son prix de souscription le 1er mars dernier.

Et d’autres vont sans doute suivre surtout dans le secteur des bureaux qui est le plus touché.

D’abord parce que le marché baisse et que les SCPI ont une obligation légale d’avoir une valeur de part proche de leur valeur de reconstitution.

D’autre part, et c’est un facteur important, pour ne pas accélérer les fuites d’épargnant. En effet, une valeur de part surcotée, c’est une prime aux sortants et une pénalisation pour les sortants. L’équation va être difficile pour les gestionnaires. D’autant qu’une baisse générale des SCPI pourraient bien freiner la collecte, mais entrainer une décollecte dans un marché qui rémunère beaucoup mieux (livret A à 3%, obligations d’entreprises à 5-6%).

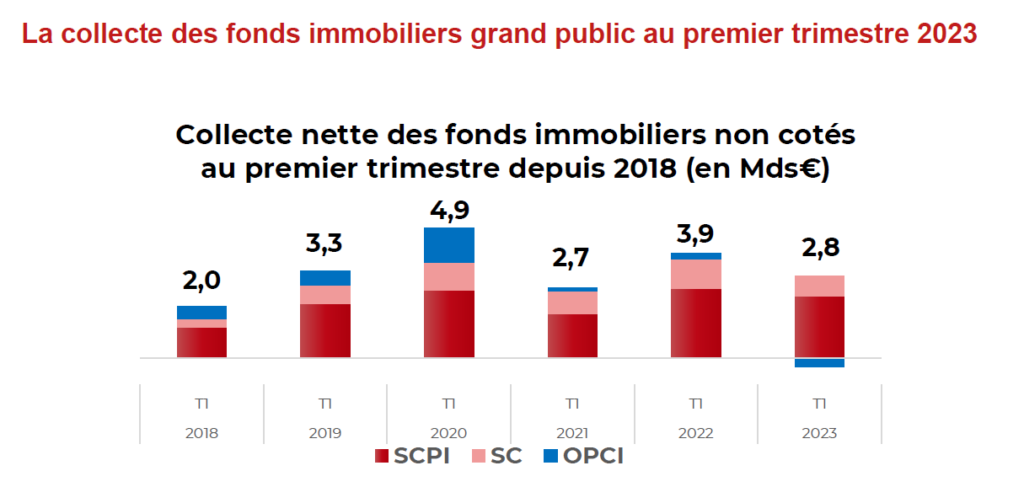

Ce n’est ainsi pas un hasard si on observe une décollecte sur les OPCI car leur performance a été négative: -3.5% en 2022. Depuis le début de l’année, la collecte des SCPI tient.

Mais il s’agit d’une inflexion après un Les SCPI sont en vogue, pas moins de 245 SCPI référencées, record de collecte en 2022, avec 10,2 milliards d’euros collectés, un rendement moyen brut de 4.53% en 2022. Les SCPI sont en vogue, pas moins de 245 SCPI référencées, record de collecte en 2022, avec 10,2 milliards d’euros collectés, un rendement moyen brut de 4.53% en 2022.

Alors que faire ? Le retournement immobilier n’est pas un phénomène nouveau, mais c’est un phénomène rare qui doit vous faire réfléchir sur votre allocation et sur vos investissements.

Certains pourraient être tentés de profiter de la baisse. Un secteur immobilier a déjà fortement corrigé.

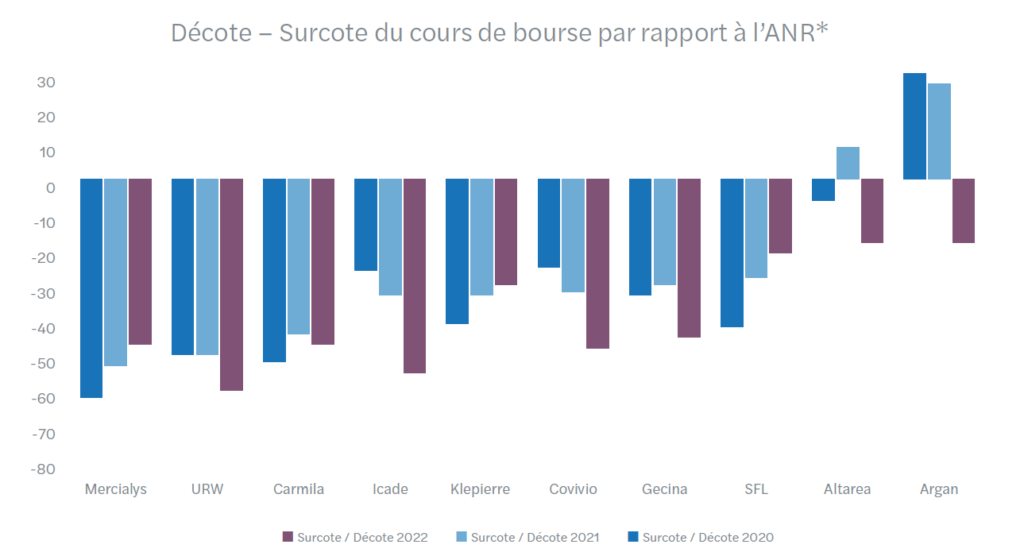

Les foncières cotées par exemple (comme Gecina, Unibail, Klepierre…) restent confrontées à une décote persistante.

Selon Mazars, leurs valorisations boursières sont jusqu’à 60% inférieures à l’actif net réévalué.

Pourquoi l’immobilier baisse-t-il?

Il s’agit d’une conjonction de plusieurs facteurs :

- L’augmentation des taux de crédit immobilier qui réduit la capacité d’emprunt des acheteurs

- L’inflation, en particulier sur l’énergie et l’alimentation, postes peu substituables, qui pèse sur le pouvoir d’achat.

L’inflation a également des effets positifs sur l’immobilier par ailleurs, notamment l’indexation des loyers. Sur ce sujet de l’impact de l’inflation sur l’immobilier , je vous conseille cet excellent article du chef économiste de la Caisse des Dépôts

- La baisse de la production de crédit: en décembre 2022, les banques françaises ont accordé 30% de crédits en moins par rapport à décembre 2021, selon les données de la Banque de France.

- Sur le résidentiel, le boom des mises en vente de passoires énergétiques, même ce phénomène avait commencé depuis 2021.

- Sur les bureaux, le télétravail diminue l’occupation des bureaux et par ricochet la demande. Beaucoup d’entreprises réduisant les surfaces, parfois avec un ratio de 0.7 bureau par employé. D’après Nicolas Brosseaud, Associé chez Catella Valuation, le taux de vacance n’est que de 2.8% dans le Quartier des Affaires de Paris, alors qu’elle est de 16,4% à La Défense où l’on peut craindre une situation durable de suroffre.

Cette baisse des prix se fait dans une baisse des volumes avec une diminution du nombre d’annonces de logements en vente.

Le nombre de transactions réalisées en 2023 dans l’Hexagone devrait passer sous la barre du million, voire même en-dessous de 950 000, selon les estimations de Meilleurs Agents. Cela représente une chute d’environ 20% par rapport au record de 2021.

Une pause dans la hausse ou une franche baisse ?

Je n’ai pas de boule de cristal, mais vous ne devez de toute façon pas forcément faire de paris. Mon approche est de prévoir comment réagir selon l’évolution de la situation.

Scenario 1 : une légère baisse

C’est le scénario idéal. Les prix s’ajustent à la nouvelle donne. En citant la caisse des dépôts :

Les estimations économétriques montrent qu’une hausse de 50 points de base des taux d’intérêt des crédits à l’habitat (ex : passage de 1 % à 1,5 %) engendre une baisse des prix de 2 % .

Avec des taux à 4% contre 1% il y a 1 an, le potentiel de correction serait déjà de 12%.

Ce scénario est déjà en train de se réaliser en 2023. La question est en fait de savoir si cette baisse va se prolonger.

Scénario 2: une forte baisse (voire un krach immobilier)

Dans ce scénario, la baisse se prolonge au delà de 2023.

Les épargnants se détournent de l’immobilier, vendent leurs SCPI et investissent sur des produits monétaires (livret, compte à terme) ou des obligations. La baisse entrainant la baisse, un retournement psychologique vient à considérer l’immobilier comme risqué.

C’est la situation qui s’est produite aux USA suite à l’éclatement des subprimes. Après 3 années de baisse, le marché était complètement déprimé et on pouvait lire qu’il était moins risqué de louer que d’acheter.

Certes la situation actuelle n’est pas celles des subprimes. Et ce scénario n’est pas souhaitable et ne doit pas guider vos investissements. Mais est il si irréaliste? Les sorties sur les OPCI (même si ce marché pèse 5 fois moins que les SCPI) doivent vous alerter. Un investisseur qui perd de l’argent va avoir tendance à vendre. C’est vrai pour toutes les classes d’actifs.

Je pense qu’une partie de l’engouement pour l’immobilier locatif et les SCPI est dû à un effet psychologique.

Nous avons historiquement évolué en tribus, où l’attitude par défaut était de regarder ce que fait un groupe pour voir ce qui est bon et sûr.

Lorsque je discute avec certains investisseurs en SCPI je constate que ce n est pas la maximisation du rendement qui les guide. Ou une conviction sur l immobilier. Mais le désir d’imitation, de faire comme les autres.

Mais alors, si le marché se retourne ? L effet de contagion pourrait être rapide et accélérer la sortie des investisseurs, déclenchant des ventes forcées des gestionnaires de SCPI, accélérant la baisse de l immobilier.

Conséquences pour l’investisseur

- Il est urgent d’attendre selon moi avant d’investir dans les SCPI de bureaux, la correction commence et cela serait s’exposer à une probable perte d’argent sur les premières années d’investissement.

- Les foncières côtées sont bien plus décôtées que les SCPI et pourraient donc être plus rentables que des SCPI (mais exposées aux mêmes risques de marché).

- Pas d’urgence d’investir dans l’immobilier résidentiel sauf si vous n’utilisez pas votre capacité d’endettement. A long terme, s’endetter pour acheter un bon actif immobilier est souvent une bonne opération et la différer dans le temps a un coût. Mes 2 appartements à Bordeaux me remboursent 20,000€ de capital par an par exemple. Différer son projet a donc un coût. Mais nous ne sommes qu’au début de la baisse et nous ne savons pas jusqu’ou la baisse ira.

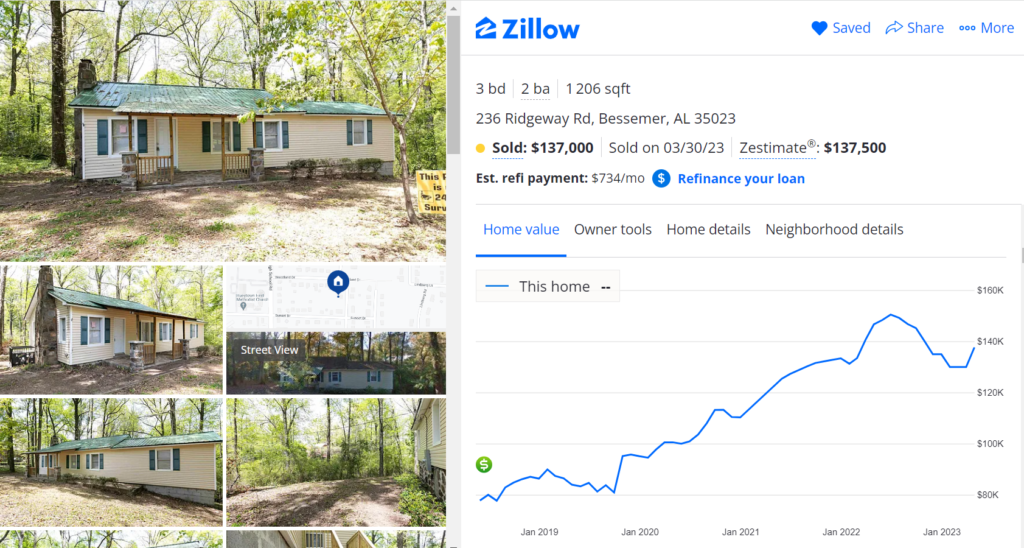

- Si vous détenez de l’immobilier cash (SCPI, maison, appartements) vous pouvez réfléchir à arbitrer. Je viens de vendre une de mes maisons aux USA pour 127,000 USD (facial 137,000 USD qui inclut un crédit vendeur de 10,000 USD).J J’avais acheté cette maison en 2018 pour 97,000 USD mais j’avais été déçu de sa rentabilité locative et m’étais résolu à la vendre. Comme disait Peter Lynch, l’important en investissement, c’est d’enlever les mauvaises herbes!

- Je vais réinvestir les fruits de la vente de cette maison aux USA sur les marchés financiers (PEA, PER pour mon épouse et moi, PER pour chacun de mes enfants, AV pour préparer les études de mes enfants, Livret A pour reconstituer une poche de liquidité.

L’évolution de la situation immobilière s’annonce passionnante: A suivre !

CE QUE J’AI APPRIS – Mes lectures

- J’ai dévoré L’allocateur rebelle, traduit par Julien Delagrandanne. Bravo Julien car tu as bien choisi ce livre dont j’avais vu la sortie sur ton blog et dont le titre ne m’avait pas attiré. Bonne traduction. Si vous aimez Warren Buffett, vous avez de très bonnes chances d’aimer ce livre.

- Mêmes causes, mêmes effet: l’immobilier en Allemagne baisse d’après cet article du Figaro

PORTEFEUILLE – Avril 2023

- 9e année de reporting de mon portefeuille (mensuel depuis juin 2014)

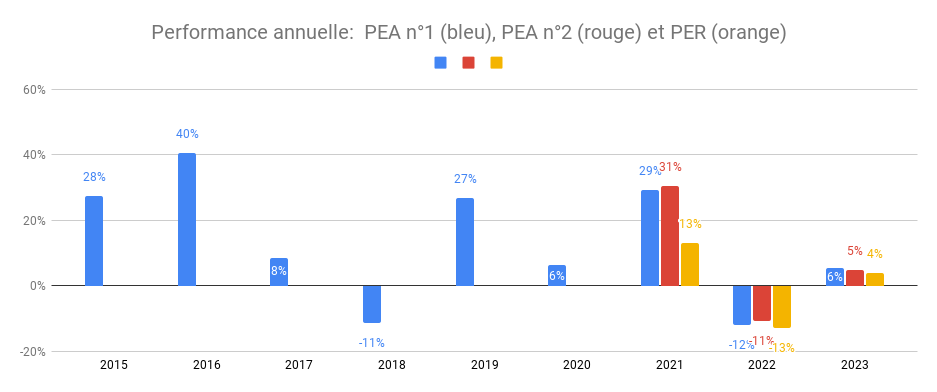

- Performance du patrimoine financier par enveloppe: l’année boursière continue dans le vert: +6% de hausse depuis janvier. Le PEA n°1 cumule +180% de performance depuis sa création en 2014 (en bleu ci-dessous), soit un TRI de 12%. Le PEA n°2 a lui un TRI de 15%, ayant commencé a être investi depuis mars 2020 en plein krach boursier COVID.

Commentaires

- Bourse: je détiens 2 PEA avec mon épouse

- PEA Fortuneo (au plafond): versement du dividende trimestriel de Vanguard Europ

- PEA Bourse Direct: pas d’opération ce mois, alimentation en espèces en cours pour atteindre le plafond suite au réinvestissement de la vente de ma maison aux USA

- PER Linxea: pas d’opérations, je prévois de continuer à alimenter mon PER cette année ainsi que ceux de mes enfants

- Plan d’Epargne Entreprise. Si vous voulez en savoir plus sur le PEE, lisez cet article

- Une assurance-vie Nalo investie à horizon 2030 pour les études de mes enfants.

- Assurance-vie Linxea Spirit 2: Je détiens un contrat d’assurance-vie en gestion autonome chez Linxea. J’ai opté pour le Spirit 2 qui permet d’investir en ETF pour seulement 0.5% de frais de gestion tout compris + 0.1% de frais d’achat/vente. https://investir-et-devenir-libre.com/linxea

- Ramify: Je détiens un PER et une AV chez Ramify avec des frais de gestion pilotée de seulement 1%. Si Ramify vous intéresse, voici un lien pour bénéficier en plus de 3 mois de frais de gestion offert https://www.investir-et-devenir-libre.com/ramify

Ramify propose également des SCPI et du Private Equity, toujours avec une interface en ligne super rapide

- Immobilier USA: Je suis propriétaire de 2 maisons en Alabama, après la vente de 2 maisons en 2020 et la vente d’une maison en 2023. Découvrez comment j’ai acheté 4 maisons aux USA après la crise des subprimes

- Immobilier France: Je détiens depuis 2021 2 appartements à Bordeaux que j’ exploite en LMNP Ces achats ont été financés essentiellement à crédit, ils sont donc comptabilisés pour l’instant à 0 dans mon patrimoine net.

- Liquidités:

- Un livret A.

- Une possibilité intéressante que j’ai testé, c’est le contrat de prêt avec Homes of England. Il s’agit d’un contrat de prêt court terme (8 mois) à 6% avec la société Homes of England. Il est toujours possible de souscrire. Si vous souhaitez être mis en relation avec eux, vous pouvez laisser vos coordonnées ici pour être recontacté.

- L’or: Je détiens un peu d’or via le site goldmoney.com.