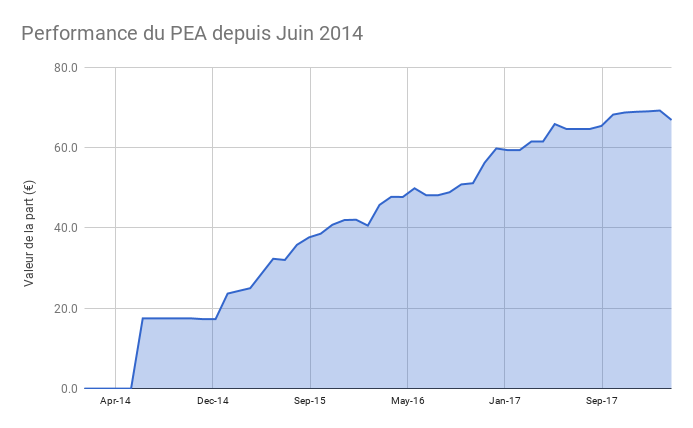

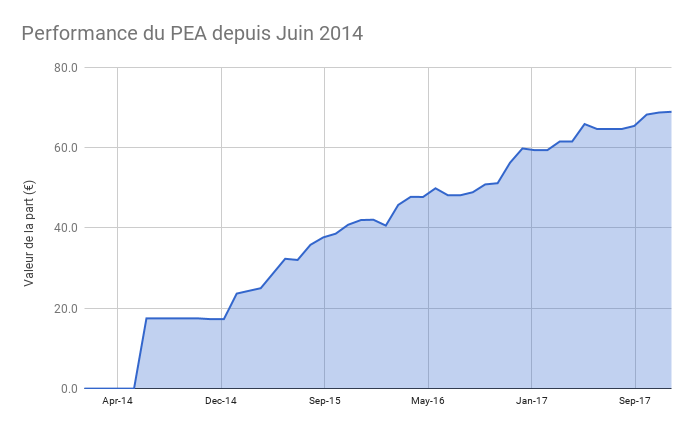

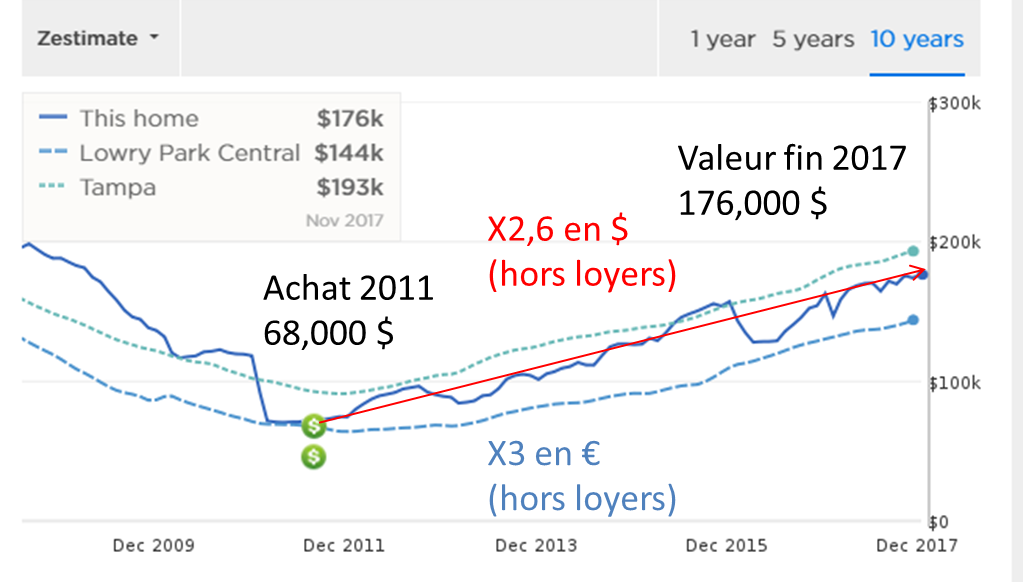

Aujourd’hui j’ai le plaisir d’interviewer le meilleur expert francophone de l’immobilier aux USA François Braine-Bonnaire, qui vit de ses investissements immobiliers aux USA. Dans ma précédente vidéo, j’expliquais comment mon premier achat immobilier aux USA m’avait permis de multiplier mon capital par 4 en 6 ans. J’ai eu plusieurs questions me demandant « Aujourd’hui faut-il acheter ou vendre l’immobilier aux USA ?

Dans cette interview, François va également nous expliquer en vidéo et dans le résumé écrit ci-dessous

- Pourquoi les prix de l’immobilier ont remonté aux USA?

- Faut-il acheter ou vendre l’immobilier aux USA ? Ce qu’il est préférable de vendre et les endroits ou il est encore temps d’acheter?

- Quelle est sa stratégie pour acheter et vendre?

- Quelles sont étapes pour vendre ?

- Quelle est la fiscalité pour la vente et un moyen peu connu mais très efficace pour l’optimiser?

Tanguy: Bonjour François, est-ce que tu pourrais te présenter ?

François:

-Je suis Français & Américain, investisseur en immobilier locatif aux USA depuis 2010, et je vis de cela.

-Je suis aussi le fondateur et dirigeant d’USA-IMMO.com qui a facilité depuis 2011 l’achat de sensiblement plus de 500 maisons de ce type, dans 3 différents états aux USA. Et cela sans facturer le moindre honoraire aux investisseurs.

-Parmi les nombreux investisseurs francophones que j’ai accompagnés, j’ai eu le plaisir de le faire pour toi Tanguy.

Tanguy: Dans la précédente vidéo tu avais détaillé les étapes pour acheter de l’immobilier aux USA. Depuis plusieurs années, les prix ont remonté. Comment l’expliques-tu ?

François:

-Les prix de l’immobilier aux USA ont commencé à remonter de façons diverses dans les différentes villes et États que je pratique, cela depuis 2015 (ou un peu avant parfois).

-Cela s’est expliqué au début par la montée en puissance des investisseurs étrangers, ayant bien vu l’intérêt de ces placements : faible prix par bien, rentabilité très supérieure à ce que l’on peut connaître en Europe, et enfin un traitement fiscal très favorable aux USA, versus celui de la France par exemple.

-Actuellement la montée des prix est liée au fait que dans certaines villes, certains américains sont à nouveau, sous conditions, capables d’emprunter auprès des banques pour acheter ces maisons comme leurs résidences principales, versus comme des biens d’investissements.

-Donc maintenant les prix montent du fait d’une amélioration de l’économie américaine, alors qu’auparavant c’était plutôt un ajustement et des opportunités liés à une anomalie de marché profonde, liée la crise des sub-primes de 2008.

Tanguy: Que penses-tu du niveau des prix actuels ? Faut-il acheter ou vendre l’immobilier aux USA ?

François:

-C’est une bonne question, mais qu’il ne faut pas se poser en général ; mais marché par marché, et type de bien par type de bien.

-J’interviens, depuis des années donc sur 3 états voisins : Floride, Alabama, Géorgie, et 2 types de biens et quartiers : ceux ouvriers dits « C » dans notre jargon immobilier, et ceux de classe moyenne dits « B ».

-Il suffit de faire preuve de bon sens et de se demander : comment sont les prix actuels à la vente de maisons d’occasions, par rapport aux prix à la vente de bien neufs ?

-C’est ce qu’on appelle la notion de « replacement cost » (ou de coût de remplacement en Français), pour acheter un terrain et faire construire à neuf une maison dessus, versus acheter une maison d’occasion très bien rénovée.

-Si les prix de l’ancien sont proches des prix du neuf, alors il est judicieux de vendre ses maisons anciennes sans tarder car les acheteurs locaux, américains, risquent de les dénigrer au profit des maisons neuves.

-Par contre si les prix de l’ancien bien rénové bénéficient encore d’une forte décote sur le neuf, alors il est encore judicieux d’acheter ces biens, comme nous le faisons nous investisseurs.

-A mon avis, il est temps de vendre en Floride, car les prix sont très hauts, pour acheter à la place avec mon aide en Alabama et en Géorgie, où les prix sont bas et le potentiel encore bien là.

-On me pose souvent cette question et la réponse est clairement : oui, il est encore très judicieux d’investir aux USA. Cela en choisissant bien ses villes (par exemple, n’allez surtout pas faire la grosse bêtise d’investir à Detroit, ville promue par certains sans scrupules et incompétents), et en étant bien accompagné.

Tanguy: Ta stratégie est-elle d’acheter pour conserver ? Ou as-tu procédé à des achats / ventes, ou inversement des ventes / achats ?

François:

-Initialement, j’ai acheté pour conserver ces biens en locatifs pendant des années, et cela n’a pas changé.

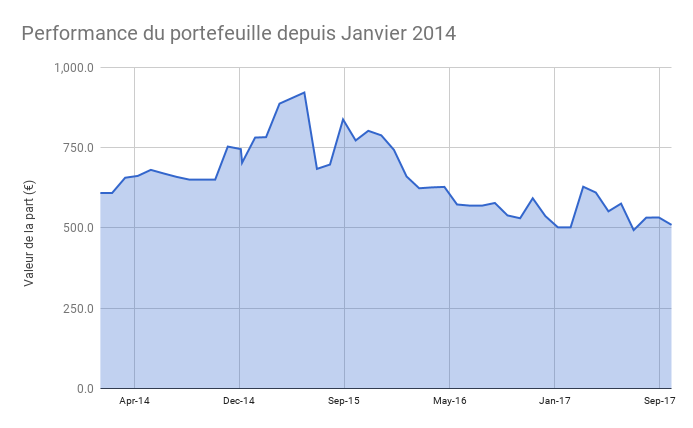

-Mais je fais cependant évoluer et travailler mon propre portefeuille de maisons depuis 2015, cherchant à l’optimiser par rapport à mes propres objectifs de : rentabilité et stabilité de revenus, liquidité à la revente, et perspective d’appréciation, qui sont je le pense les 3 critères clés pour les investisseurs immobiliers.

-Et pour reprendre ce que je conseillais auparavant, j’ai pour ma part vendu une bonne partie de mes maisons à Tampa en Floride, avec des belles plus-values, et je me suis renforcé à la place avec des achats additionnels à Birmingham en Alabama et à Atlanta en Géorgie.

Tanguy: Quelles sont les étapes pour vendre son bien immobilier aux USA?

François:

-La première étape est une question à se poser : est-ce un bien pur d’investissement, de type « C » ? (comme expliqué plus haut) et alors il vaut mieux essayer de le vendre comptant à un autre investisseur, avec un locataire dedans. Ou est-ce un bien plus middle class de type « B » ? (comme expliqué aussi) et alors il faut mieux le vendre vide, après avoir faire rafraichir la maison, en ciblant un acheteur dit occupant, qui financera l’acquisition avec un crédit bancaire , puis vivra dans ce bien.

-Cela fait, vous pourrez dans la plupart de cas demander à votre property manager en place aux USA de se charger de vendre le bien pour vous, ce qui sera le plus simple. Il va donc « lister » (comme on dit ici) le bien après vous avoir suggéré un prix de vente adapté au marché, et se mettre en quête d’acquéreurs avec ses outils, notamment sur Internet.

-La commission de vente, toujours payée par le vendeur aux USA, est de 6%, cela étant non négociable, pour des biens d’une valeur de moins de $500,000.

-Le processus sera plus long si en face votre acheteur a recours au crédit, car sa banque fera évaluer le bien en amont, puis il y aura potentielle petite renégociation sur le prix (ou petites réparations demandées).

-Mais le processus est bien rodé, et bien régulé, comme c’est le cas aux USA.

-A noter que le vendeur étranger n’aura pas à se déplacer aux USA, en revanche il devra nécessairement au moment de la vente faire authentifier sa signature de l’acte de vente (dit « Deed » ici) par un notaire, ou encore un avocat, dans son pays.

Tanguy: Quelle est la fiscalité applicable ?

François:

Cela va devenir un peu technique ici, mais cependant très favorable aux USA, même pour les investisseurs étrangers.

-Si le bien est détenu plus de 12 mois, ce qui est le cas bien sûr, alors plus-value dite long terme aux USA. Les taux sont de 0% si votre revenu annuel global (revenus fonciers + plus-values) aux USA est de moins de $39K, de 15% si revenus annuels de $39K à $426K, ou de 20% si plus de $426K de revenus annuels. Il s’agit ici des tranches pour les célibataires (ou personnes seules actionnaires dans leurs LLC), et cela depuis la réforme fiscale favorable de Trump (qui n’est donc pas à 100% désagréable) applicable au 1er janvier 2018. Si plus d’une personne dans la LLC, par exemple un couple marié, le tranches sont plus élevées en montant, mais les % de fiscalité sont les mêmes.

-La plus-value est calculée sur prix de vente (net de frais de vente) – valeur nette comptable du bien. La valeur nette comptable du bien est calculée ainsi : prix d’achat initial – amortissements annuels passés depuis l’achat (= environ 3% par an de la valeur du bien).

-A noter que les non-résidents aux USA se verront prélevés à la vente par le notaire aux USA la retenue dite FIRPTA (« Foreign Investment in Real Property Tax Act »). C’est une retenue de 15% du prix de vente que le fisc américain fait pour s’assurer que l’impôt sera bien payé. Mais pas d’inquiétude car lors de votre déclaration fiscale suivante faite pour votre expert-comptable (CPA) aux USA, vous récupérerez bien le trop versé lié à ce prélèvement, car votre impôt aux USA sera bien inférieur à ces 15% (cf. explications données auparavant).

Tanguy: Existe t il une façon de diminuer son imposition en faisant une revente / rachat ?

François:

-Il existe en fait une excellente façon de différer (mais pas d’annuler) tout paiement d’impôt liés à la revente d’un bien, et cela même par un investisseur étranger. Il s’agit d’un processus fiscal dit « 1031 LKE » (pour « Like Kind Exchange »).

-Concrètement il faut sécuriser sous contrat dans les 45 jours suivant la vente un bien dit de remplacement, à l’acheter par notaire dans les 180 jours suivant la vente.

-Il faut que les ou les biens achetés en replacement aient un prix égal (ou supérieur) au fruit de la vente nette ; mais pas inférieur.

-Entre la vente et le ré-achat, le produit de la vente nette en $ doit légalement nécessairement rester sur un compte séquestre (donc sécurisé) d’un notaire spécialisé, qui sera aussi en charge de la partie documentaire de ce processus 1031 LKE.

-A noter enfin qu’en faisant cela, à la vente il n’y aura pas ce prélèvement dit FIRPTA (décrit auparavant), donc c’est le montant total net de la vente qui sert au ré-achat. C’est un autre avantage de ce processus.

-Il faut bien comprendre que ce n’est pas une annulation ad vitam de la fiscalité sur les plus-values, mais on la repousse à plus tard, à une vente finale, en pouvant d’ici là ré-investir toute la somme.

-C’est un très gros avantage, j’ai utilisé ce processus de nombreuses fois pour moi, et il est bien applicable aussi aux investisseurs étrangers.

-Cela semble un peu compliqué, mais cela ne le sera pas avec mon aide dès le début de ce processus, et les bons prestataires que j’ai choisis. Il faut juste bien suivre les règles et le calendrier décrit.

Tanguy: Conseilles tu à tes clients de faire en ce moment des reventes / rachats ?

François:

-Absolument, et comme décrit ci-dessus avec le 1031 LKE. En particulier s’ils ont acheté très tôt, entre 2011 et 2014 à Tampa en Floride avec mon aide. C’est un excellent processus pour rebondir sur d’autres opportunités et destinations d’investissements sur lesquels je peux les aider.

-Car en effet, dans le cadre de ce processus 1031 LKE, le bien de replacement peut être situé dans un état différent de celui de la vente du bien. Exemple, je vends en Floride pour ré-acheter en Géorgie.

-État différent pouvant impliquer la création d’une seconde LLC dédiée à ce nouvel état, cela aussi avec mon aide bien sûr.

Tanguy: Merci, François pour cette interview. Pour les lecteurs qui voudraient te suivre, ou peuvent-ils te trouver ?

François:

-Ils peuvent me contacter par mon site USA-IMMO.com et être assurés de ma réponse comme toujours dans les 24 heures.

-Mon accompagnement sera sans pareil en termes de sérieux et qualité, cela sans honoraires.

-Ils peuvent aussi me contacter à travers toi Tanguy, j’en profite pour te remercier.

Un grand bravo pour ton excellent site de référence : Investir-et-devenir-libre.com

Pour apprendre comment j’ai mis en place ma stratégie d’indépendance financière, inscrivez vous à ma lettre d’information et recevez mon guide gratuit