Je vous souhaite une très belle année 2021 pleine de prospérité, de bonheur et de santé.

C’est devenu un rituel sur ce blog de faire le bilan de l’année écoulée. Loin d’être un long fleuve tranquille, cette année aura largement perturbée l’humanité certainement pour le pire, mais peut-être aussi pour le meilleur.

Une fois de plus, l’histoire aura été cruelle car d’un côté certains ce sont enrichis, tandis que d’autres se sont appauvris, souvent les plus faibles.

Si vous lisez ces lignes, je pense que vous êtes plutôt dans la catégorie de ceux qui se sont enrichis. Alors pensez à donner car nous devons collectivement maintenir la cohésion de notre société, chacun selon ses moyens.

Dans cet article je vais développer 3 thèmes:

1. La chronologie de cette année hors norme et comment j’ai géré la situation pour mes élèves et moi.

2. Les 5 leçons que j’en tire et qui peuvent vous servir à mieux traverser ces difficultés.

3. Le bilan 2020 de mon patrimoine, poste par poste.

1. Chronologie d’une année hors norme, ou comment mener sa barque dans la tempête ?

Cette année avait démarré comme toutes les autres en Europe, mais déja le virus avait commencé à se développer en Chine. Honnêtement, je n’y avais pas fait plus attention que cela, pensant qu’il s’agissait d’un cas similaire au SRAS, qui n’était pas devenu une pandémie.

En Février, je suis en vacances à la montagne lorsque la pandémie se met en place et que la planète commence à s’affoler.

Je ne sais pas encore que c’est le début d’un krach historique dont le plus bas interviendra le 23 mars 2020 après une chute de 30% en 1 mois seulement!

C’est alors que je décide de commencer à profiter des soldes. Je me rappelle un engagement que je m’étais fait: si un krach se produit, il faut que je renforce mes positions en actions, même si cela fait peur.

Après tout je ne fais qu’appliquer mes propres conseils pour gérer les krachs boursiers

Je commence donc à renforcer les positions sur mon PEA, pensant alors que la baisse serait passagère, comme en décembre 2018

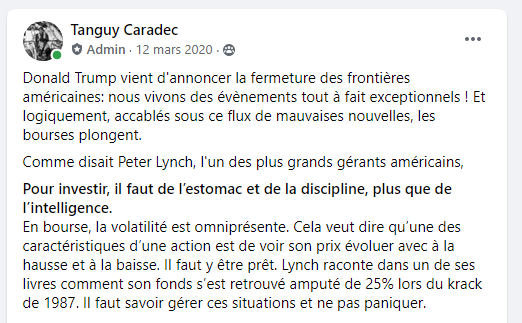

Puis la baisse s’est accélérée. Alors que Warren Buffet ne rassurait personne en vendant toutes ses actions de compagnies aériennes, il était temps de relire Peter Lynch, qui avait traversé le krach de 1987. Un krach assez proche finalement, par son intensité. Et de le partager avec les membres de la formation PEA.

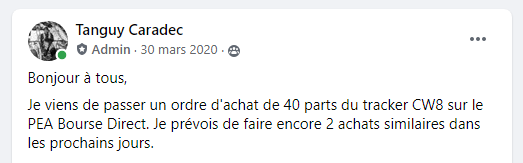

Le renforcement a atteint sa limite le 18 mars lorsque j’ai atteint le plafond de versement de mon PEA Fortuneo. L’occasion de mettre la gomme sur le PEA Bourse Direct de mon épouse.

Et d’acheter joyeusement au son du canon. Pour cela, n’ayant plus de liquidités, je prends la décision de vendre tout mon or pour acheter plus d’actions. Nous sommes le 19 mars, 4 jours avant le point bas.

Le 26 mars, alors que le point bas a déja été atteint, c’est un déferlement de pessimisme. Un véritable signal d’achat pour celui qui se rappelle la psychologie des investisseurs, un des tous premiers articles de ce blog.

Toute la liste des articles du blog est accessible ici

Je continue donc mes emplettes sur le PEA Bourse Direct, bénéficiant d’un cours du tracker Amundi World CW8 de seulement 250€ contre 330€ au début de la crise. Niveau qu’il retrouvera finalement fin 2020.

Voila ce qui aura permis de dégager une très belle performance sur ce PEA Bourse Direct avec une plus value de 18% sur 9 mois, soit 24% sur l’année alors que l’indice MSCI World aura été tout juste positif sur 2020.

Au-delà de la performance, et d’autres décisions que j’ai prises, comme la vente de 2 maisons aux USA, suite à ce krach, voici 5 leçons utiles que je retiens de cette année

2. Les 5 leçons utiles à appliquer en cas de turbulence

Leçon n°1: Voir le verre à moitié plein

La raison de mon optimisme est en partie lié à un biais personnel. Après avoir atteint l’indépendance financière en 2018 pour mes 40 ans, l’augmentation à deux chiffres de mon patrimoine en 2019 s’est réédité cette année.

En 2019, la bourse avait signé un millésime exceptionnel avec +30% aux USA et +20% en Europe.

En 2020, la bourse a subit un krach de 30% en mars avant de rebondir sur de nouveaux plus hauts en fin d’année. Mais avec une volatilité exceptionnelle qui permettait de faire d’excellentes affaires comme je le conseillais en mars 2020.

Toutefois, je pense que cette crise aura des effets positifs comme le développement du télé-travail qui permet, pour certaines catégories de la population, d’améliorer la qualité de vie.

Bien sur, il est plus facile d’être serein lorsque l’on ne dépend pas de ses revenus du travail. Beaucoup de personnes se sont retrouvées au chômage pendant cette crise.

Il est également nécessaire d’éduquer financièrement ses enfants, qui vivront probablement dans un monde ou il vaudra mieux ne pas dépendre que de ses revenus du travail. Plusieurs solutions existent pour faire mieux que le traditionnel livret A ou livret jeune.

Leçon n°2: Rester flexible

En janvier, j’écrivais qu’un de mes objectifs était de faire le plein de voyages en 2020 avec un voyage prévu en Palestine. Bien sur le voyage n’a pas eu lieu et nous avons réduit à la baisse nos objectifs.

Cela ne nous a pas empêché de passer sans doute l’une de nos meilleures période de vacances. Nous avons découvert les Pyrénées Catalanes en randonnée avec des ânes et toute la famille était ravie

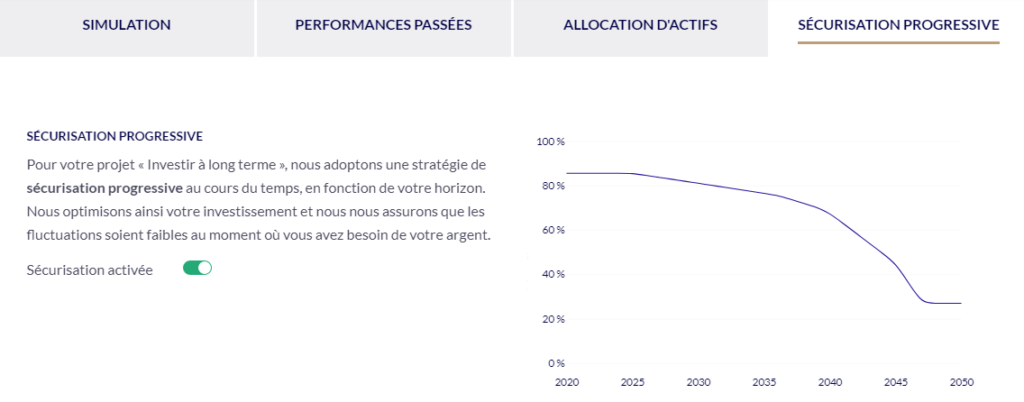

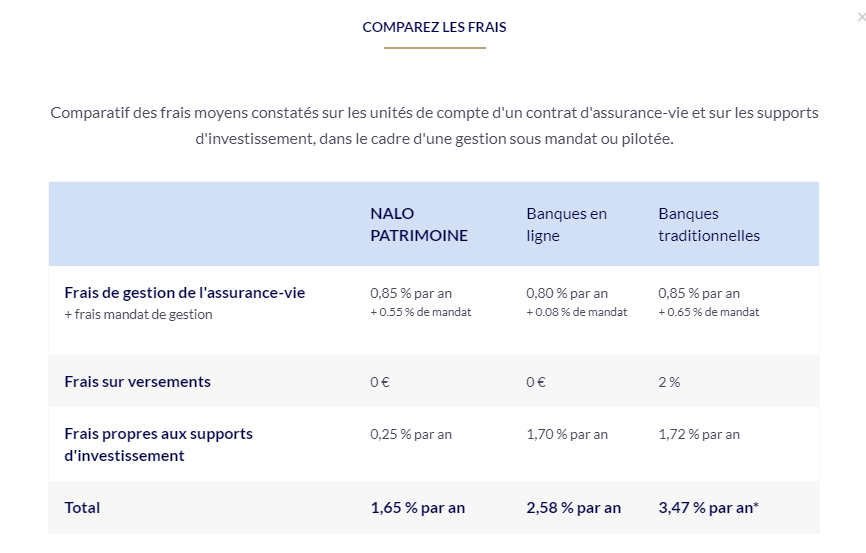

Flexible, c’est aussi saisir les opportunités même s’il faut pour cela changer d’avis. Par exemple, j’ai toujours considéré que la plupart des produits de défiscalisation étaient des produits à pigeon. Pourtant la récente évolution du marché a permis de faire apparaitre de bonnes opportunités de défiscaliser tout en préparant sa retraite. J’ai ainsi ouvert mon premier plan épargne retraite. Attention, beaucoup de PER restent médiocres mais clairement certains sortent du lot et peuvent mériter, selon votre situation, d’accueillir vos précieux euros

Leçon n°3: Aider les autres

En raison du confinement, un de nos amis s’est retrouvé sans main-d’oeuvre pour construire sa maison. En effet, il faisait appel à des volontaires intéressés par la construction de maison en paille. Et ces volontaires se sont retrouvés empêchés de rejoindre le chantier.

Nous avons pu l’aider à monter son toit. Il faut dire que les enfants ont mis la main à la pate et qu’à plusieurs, on peut faire une chaine et monter ainsi plus vite plusieurs palettes de tuiles !

Leçon n°4: Tirer les leçons du passé

Cette année aura rappelé l’importance de l’expérience pour réussir en bourse. Cette année, j’ai bénéficié de l’effet « Retour vers le futur »

Au début de la crise du COVID, je n’avais aucunement anticipé la violence de cette crise. Il faut dire que même mes mentors ont été surpris. Comme Warren Buffett qui a liquidé tous ses investissements dans les compagnies aériennes. Bon, clairement, ma ligne Easyjet n’était pas belle à voir…

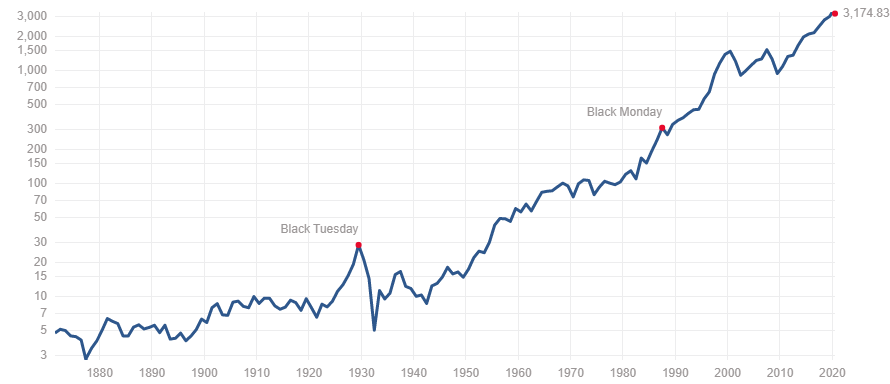

Mais lorsqu’un krach arrive, ce qui m’aide le plus, c’est de me replonger dans l’histoire boursière. Et le krach le plus ressemblant, c’était celui de 1987. Je suis donc allé relire mon classique de cette période: Peter Lynch. Son expérience d’il y a plus de 40 ans a été décisive !

Leçon n°5: Garder le cap

Il n’est pas forcément intuitif de garder le cap dans la tempête tant nos habitudes peuvent être chamboulées. C’est plus facile lorsque tout va bien et qu’il fait beau, comme à l’ile de Ré cet été !

Pourtant il m’a été utile de me rappeler quels étaient mes principaux objectifs fixés en début d’année.

- Passer du temps en famille: voir mes enfants grandir est essentiel pour moi. Créer une relation forte avec eux est très important pour moi. Cela passe par souvent par le jeu et cette année m’aura permis d’être plus à la maison car la plus grande partie de mes déplacements professionnels ont été annulés. Avec mon épouse, nous en avons fait un constat très positif. Les enfants auront été plus équilibrés cette année, grâce à la présence de leur 2 parents à la maison. Tout en gardant en tête le besoin de passer du temps tous les 2, en randonnant près de Collioure. Un très beau moment malgré le couvre-feu en place.

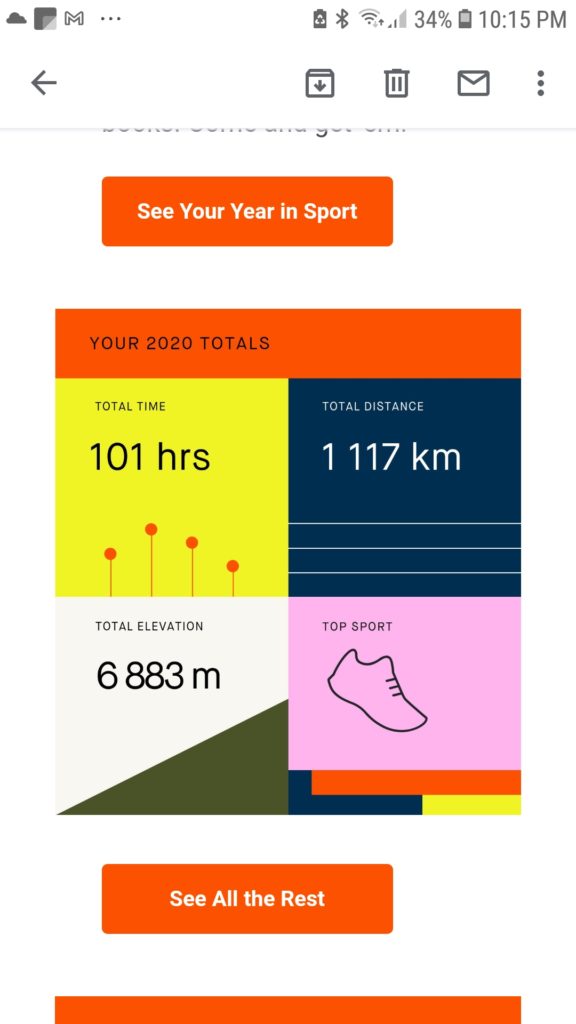

- Garder la forme: un petite habitude peut faire beaucoup. Pour moi, c’est 5 minutes de gym tous les matins. Avec 2 séries de 50 pompes et un gainage d’une minute vingt par jour, c’est au final plus de 30,000 pompes sur une année ! Un effort minime pour un bon résultat. J’ai du par contre renoncer à mon premier marathon, reporté en 2021. Mais j’ai continué à courir régulièrement, pour maintenir mon niveau. Sur un an, c’est tout de même 100 heures de course pour un peu plus de 1,100 km. Les petits ruisseaux font les grandes rivières

- Faire grandir le blog: et en particulier la communauté des membres de la formation PEA. Cette année a confirmé tout l’intérêt d’offrir un coaching au plus près, car beaucoup étaient perdu en mars 2020, alors que je recommandais d’investir au son du canon, à l’inverse de bon nombre de spécialistes et de médias.

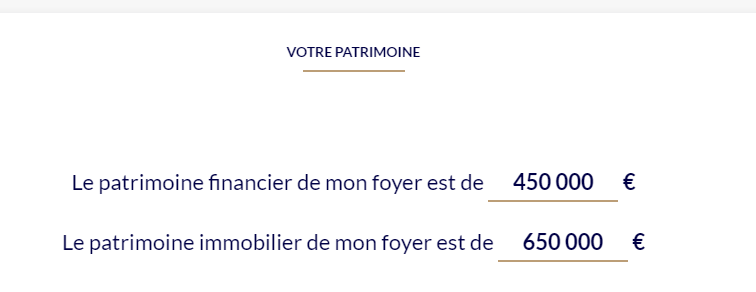

- Augmenter mon patrimoine: par le travail, l’investissement et par l’épargne, cette année les 3 effets se sont combinés pour que mon patrimoine augmente de 15%. En valeur absolue, son augmentation est supérieure à mes revenus salariés. Dit autrement, si je n’avais perçu aucun salaire, mon patrimoine aura quand même augmenté, après avoir payé toutes mes dépenses. Cela fait 3 années consécutives que j’ai la chance d’en profiter ! Et ce but a dépassé ma modeste ambition, il y a 10 ans, de ne plus dépendre uniquement de mon travail salarié.

A titre personnel j’ai donc la satisfaction d’avoir atteint plusieurs objectifs que je m’étais fixé.

Voyons à présent le bilan détaillé de mon portefeuille en 2020

3. Bilan 2020 de mon portefeuille, poste par poste

MON PORTEFEUILLE

Mon portefeuille s’en est bien sorti en 2020 grâce à une gestion active. En mars 2020, je décidais de solder mon or et de vendre 2 maisons aux USA pour profiter du krach boursier.

Il a ainsi pleinement profiter du rebond boursier en étant pleinement investi.

L’immobilier aux USA

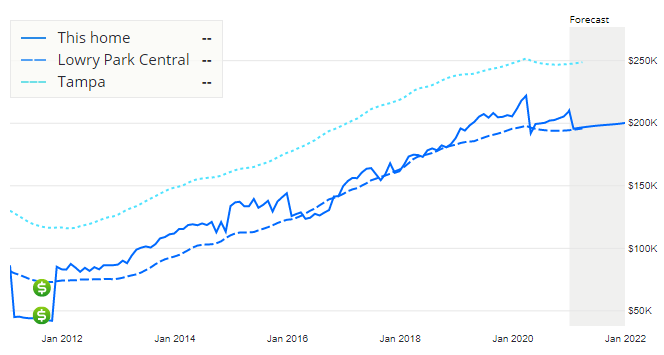

Je détiens 3 maisons aux USA (en Alabama), achetés cash . Ma première maison, acheté 68,000$ en 2011 a été vendu cette année à 199,000 $ soit un prix multiplié par 3 en dollars en 8 ans, et par 3,6 en euro, l’euro dollar s’étant dévalorisé sur la période passant de 1,4 à 1,12.

Voici l’évolution de la valeur de cette maison sur 10 ans: la patience récompense l’investisseur !

La progression de l’immobilier aux USA s’est poursuivi cette année. Le COVID a en effet stimulé la valeur des maisons individuelles avec jardins qui se sont appréciés en moyenne de 10%.

Les actions

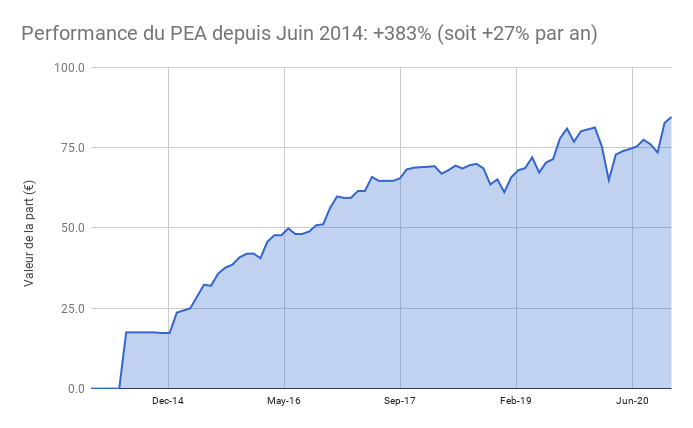

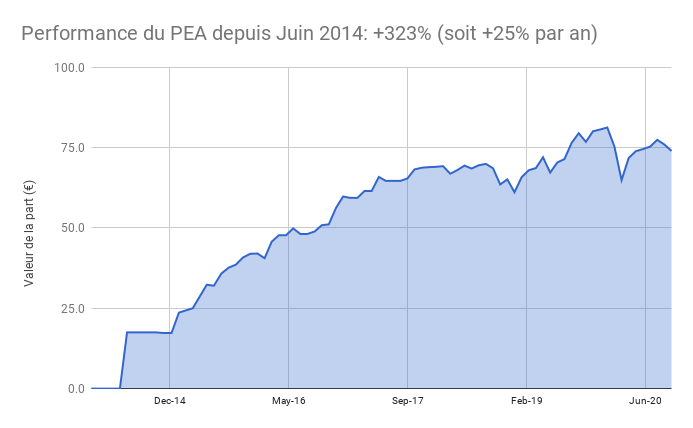

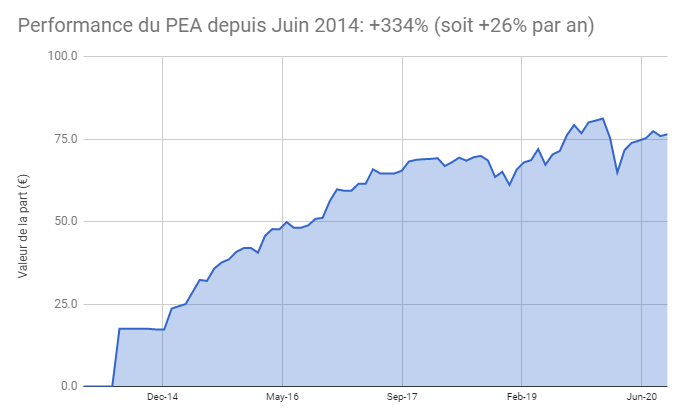

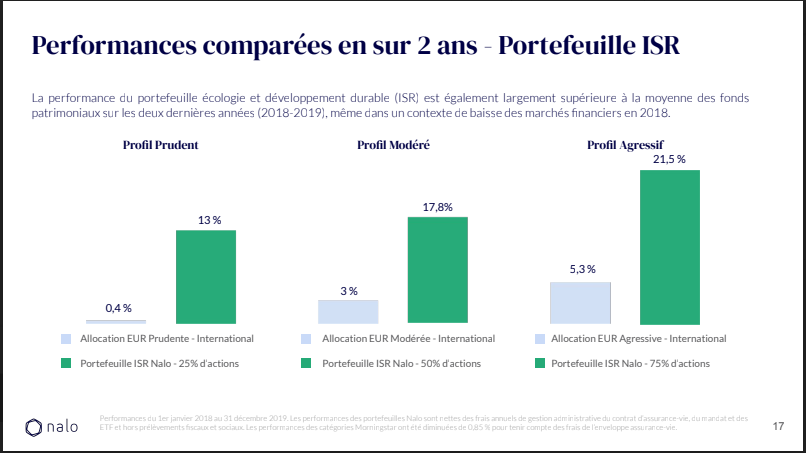

Après la performance exceptionnelle du portefeuille PEA en 2019 (+33%), je ne m’attendais pas à une grande performance en 2020.

Cette année le PEA Fortuneo aura pourtant augmenté de +5%. Car avec le krach de 30% en mars, j’ai pu massivement investir sur les plus bas pour doper la performance.

Il serait néfaste de tomber dans l’optimisme béat. Tout le monde peut constater que la psychologie en bourse devient de plus en plus acheteuse et que nous voyons des petites bulles se former sur certains types d’actions comme les véhicules électriques.

N’oublions que toute surperformance future sera génératrice d’une sous-performance par un retour logique à la moyenne selon laquelle la bourse fait du 7% par an net d’inflation.

Le cash

Le cash ne rapporte plus grand chose, je garde donc uniquement une poche nécessaire en cas de besoin, correspond à environ 2 mois de dépenses

L’or

J’écrivais l’année dernière que 2019 avait été un excellent cru pour l’or que je résumais dans cet article le mois dernier ‘Faut il investir dans l’or »

Je guettais donc une fenêtre pour m’alléger en 2020 et elle fut toute trouvée avec le krach de mars 2020. L’or a plutôt bien résisté à ce krach et fini cette année sur des plus hauts. Il n’est pas impossible que cette hausse continue tant la création monétaire aura été forte, alimentant les craintes des investisseurs.

L’obligataire

Enfin, j’ai testé une nouvelle classe d’actifs cette année: l’obligataire en placant à court terme une partie du produit de la vente de mes 2 maisons aux USA (voir détails plus bas dans le détail du portefeuille).

J’ai en effet un projet de travaux dans ma résidence principale et je veux pouvoir garder la possibilité de les financer cash. Si je devais faire un emprunt, je verrais alors comment ré-investir ces sommes.

FAITS MARQUANTS Décembre 2020

- L’euro-dollar aura fortement monté cette année, passant de 1,12 à 1,22. Cela aura pénalisé mon patrimoine cette année après l’avoir longuement favorisé, depuis 2010.

PORTEFEUILLE

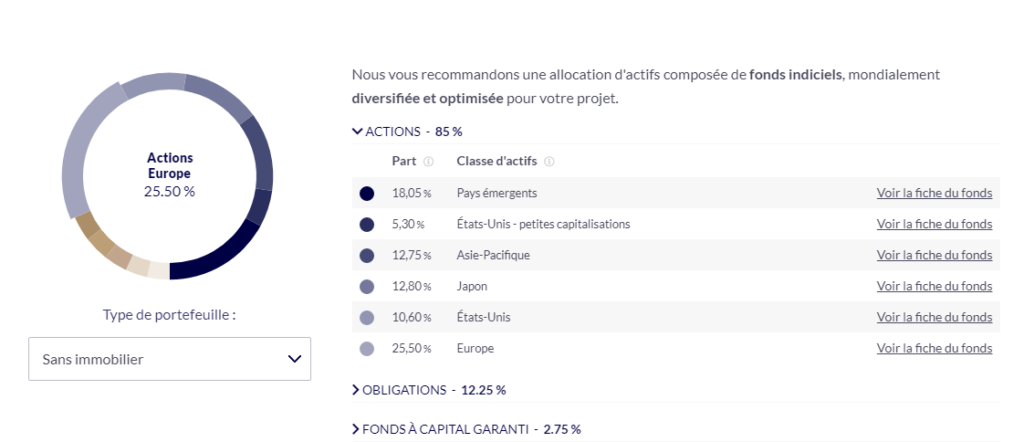

- Le portefeuille est historiquement investi (25%) en immobilier US. Je suis propriétaire de 3 maisons. Sur Décembre le cash flow est de -273 USD, impacté par le paiement des taxes de fin d’année et frais de comptable. Comme on me pose régulièrement la question, je reçois mes loyers nets en dollars sur un compte Bank of America. Si vous voulez investir dans l’immobilier aux USA, c’est ici.

- Les actions sont le poste le plus important (49%), j’applique la stratégie passive d’investissement à long terme. Mon portefeuille est accessible à tous les membres de la formation PEA

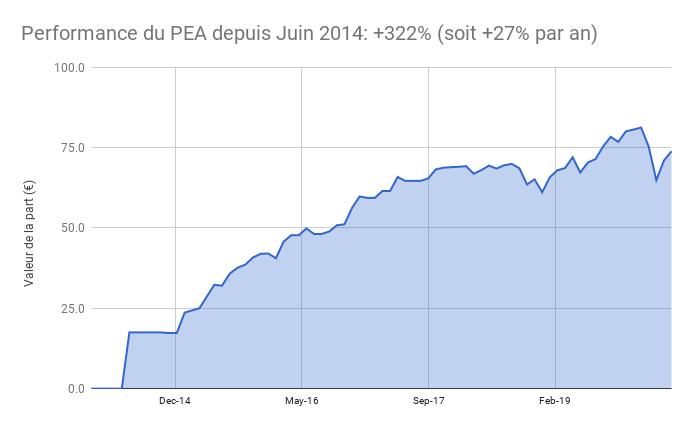

- Le PEA progresse de 2,2 % ce mois ci soit une progression de 383% depuis juin 2014, soit une performance annualisée de 27%

- J’ai renforcé le tracker world Amundi CW8 sur le PEA Bourse Direct

- J’ai collecté le dividende trimestriel du tracker Vanguard Europe

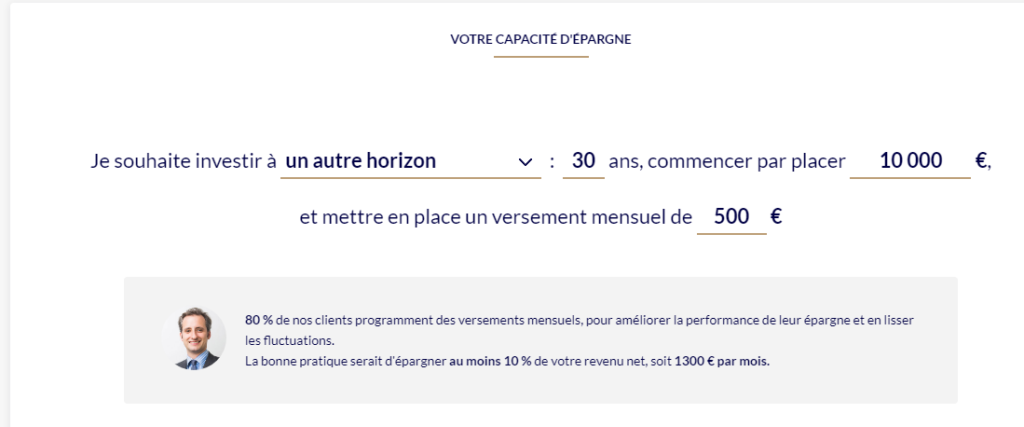

- Le cash disponible est 4%. La moitié de ce cash a été investi sur un Plan Epargne Retraite afin d’investir à long terme sur des ETFs et de défiscaliser mes versements.

- Les obligations représentent 21% de mon patrimoine, dont une partie est dans mon Plan d’Epargne Entreprise. J’ai réalisé un contrat de prêt court terme (8 mois) à 6% avec la société Homes of England dont j’avais déja parlé ici et ici. Si vous souhaitez être mis en relation avec eux, vous pouvez laisser vos coordonnées ici pour être recontacté. J’ai également investi dans un contrat de prêt immobilier aux USA.

- L’or et l’argent représentent 0,1% de mon patrimoine. Je détiens l’or et l’argent via les sites aucoffre.com et goldmoney.com.

CE QUE J’AI APPRIS – Mes lectures

- Un papier intéressant sur les villes a potentiel pour l’immo locatif« Investissement locatif : ces villes moyennes particulièrement rentables autour des grandes métropoles – Capital.fr »

- Un livre très utile pour comprendre les ficelles de l’immobilier locatif ! Ecrit par un investisseur jeune mais déja expérimenté. Le contenu est vraiment très exhaustif et est selon moi un vrai guide pour comprendre ET appliquer avec des fiches pratiques sur toutes les étapes de l’investissement. Je recommande chaudement. Après les USA, je suis moi-même en train de faire mon premier investissement locatif en France: à suivre !

- Je viens de finir » Investir dans l’immobilier » de Guillaume Fonteneau. Si la première partie concerne les tendances futures, la seconde est plus intéressante selon moi en particulier la partie sur les montages SCI. Le tout restant finalement assez digeste. Le livre n’est pas sur Amazon, je vous met le lien directement vers le site.

PROCHAINES ÉTAPES

- Mes lectures du mois vous ont peut-être mis la puce à l’oreille, je me lance cette année dans une nouvelle aventure immobilière: je suis en train d’acheter mon premier appartement à Bordeaux pour faire du locatif! Je vous tiendrais au courant, je dois prochainement signer la promesse de vente.

- Cette année, j’espère que c’est la bonne pour mon premier marathon. Je suis inscrit à celui de Paris qui aura lieu en octobre 2021

- Pour le reste, l’enjeu cette année sera de réussir à tout concilier. Le temps est une donnée rare et je devrais continuer à être discipliné pour l’allouer sur ce qui en vaut la peine. Bonne nouvelle, ce blog fait partie de mes priorités !

Bons investissements !

Pour apprendre comment j’ai mis en place ma stratégie d’indépendance financière, inscrivez vous à ma lettre d’information et recevez mon guide gratuit