Je vous souhaite une excellente rentrée à tous ! Depuis plus d’un siècle, les investisseurs cherchent à savoir s’il vaut acheter des actions ou fonds euros (ou obligations). Aujourd’hui, la question de savoir quel est le meilleur investissement est d’autant plus difficile que les marchés actions ont beaucoup monté depuis 2018 (x3 pour le SP 500) et que les taux sont historiquement bas.

Sur le long terme, l’histoire donne raison aux actions mais regarder dans le rétroviseur n’est pas une bonne façon d’investir. Dans cette vidéo, j’avais partagé cet été pourquoi j’investissais dans les actions européennes en comparant le rendement des actions européennes par rapport au taux sans risque à 10 ans. L’écart de rendement entre actions ou fonds euros me semble en faveur des actions.

Aux USA, dans une interview à CNBC, Warren Buffett considère que les actions américaines restent un meilleur investissement que les obligations à long terme ou à court terme. Pourtant les taux à court terme US sont de 3%, bien plus élevés que les taux européens. Une des raisons qui expliquent la hausse des marchés, c’est la baisse des dividendes qui conduit les entreprises à retenir une plus grande part de leurs profits. De plus ces entreprises rachetent leur propres actions. Et donc augmentent leur valeur intrinsèque.

FAITS MARQUANTS Ete 2018

- Côté USA, le Warren Buffett ratio est en forte hausse à 148%, soit le niveau de mars 2000, soutenu par les importants rachats d’actions

- L’euro-dollar est stable à 1,16

PORTEFEUILLE

- Le portefeuille est toujours majoritairement investi (63%) en immobilier US avec 5 maisons. Sur Juillet-Aout, le cash flow est de 2856 USD. Comme on me pose régulièrement la question, je reçois mes loyers nets en dollars sur un compte Bank of America.

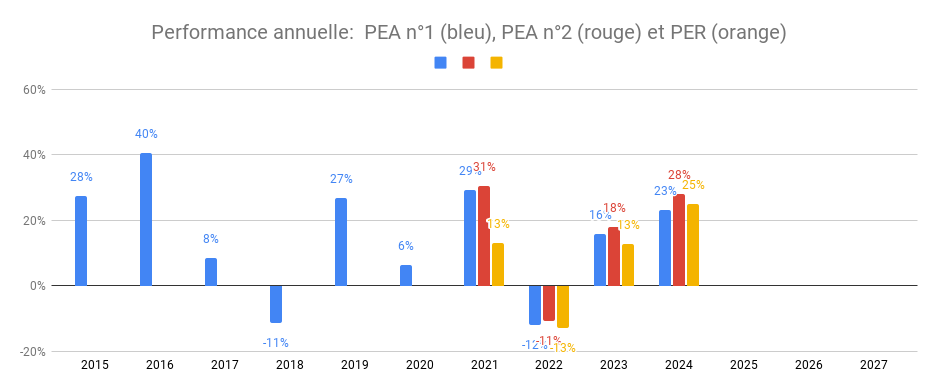

- Les actions sont le 2e poste le plus important (25%), j’applique la stratégie passive d’investissement à long terme. Mon portefeuille est accessible à tous les membres de la formation PEA.

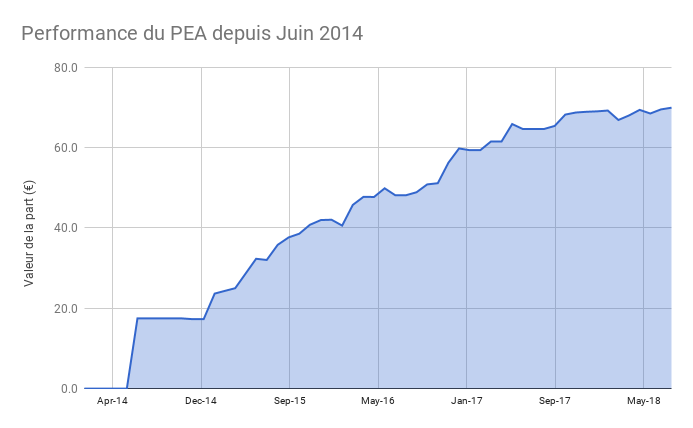

- Le PEA progresse de 2,1% soit une progression de 300% depuis juin 2014 et un rendement annualisé de 39%

- J’ai renforcé courant Juillet ma position sur le tracker européen profitant de sa baisse

- J’ai encaissé début Juillet le dividende trimestrielle de ce tracker européen (3% de rendement annuel)

- Le cash disponible est de 4%

- L’or et l’argent représentent 9% de mon patrimoine. Je détiens l’or et l’argent via les sites aucoffre.com et goldmoney.com.

- A présent 48% de mon patrimoine est également composé de ma résidence principale à Bordeaux

CE QUE J’AI APPRIS – Mes lectures

- Un article de fond sur le rapport entre la valorisation actuelle des actions, mesurée par le CAPE ratio, et leur rendement futur. Ou pourquoi, il faut mieux acheter les marchés peu chers que les marchés très chers pour augmenter le rendement.

-

Une infographie sur le niveau de valorisation de chaque marché boursier (insérer l’image de la carte)

-

Un panorama des Echos sur le patrimoine des Français en 2018. L’immobilier reste le coeur du patrimoine des français.

-

Un article de Vanguard réfutant les critiques actuelles contre la gestion indicielle

PROCHAINES ETAPES

-

Je continue à privilégier les actions sur les fonds euros et à suivre mon plan d’investissement à long terme.

- L’immobilier aux USA continue à bien se porter et à générer rendement et plus-values, sans demander de travail de ma part, bref je reste « long » tant que la hausse continue !

Pour apprendre comment j’ai mis en place ma stratégie d’indépendance financière, inscrivez vous à ma lettre d’information et recevez mon guide gratuit